Dati principali

1 Relazione sulla gestione

1.1 Finalità della relazione sulla gestione della BCE

La relazione sulla gestione[1] è intesa a fornire informazioni di contesto relative al bilancio della BCE, di cui costituisce parte integrante[2]. Poiché le attività e le operazioni condotte dalla BCE sono finalizzate a sostenere i suoi obiettivi di policy, la situazione finanziaria e il risultato economico della Banca vanno considerati in questa ottica.

La relazione illustra pertanto le principali funzioni e attività svolte dalla BCE e il loro impatto sul bilancio. Inoltre analizza i principali andamenti dello stato patrimoniale e del conto economico nel corso dell’esercizio e offre informazioni sulle risorse finanziarie della BCE. Infine, descrive il contesto in cui opera la BCE in termini di esposizione a rischi specifici indicando al tempo stesso le politiche di gestione adottate per la loro mitigazione.

1.2 Funzioni e attività principali

La BCE fa parte dell’Eurosistema, il cui obiettivo primario è il mantenimento della stabilità dei prezzi. Essa svolge le proprie funzioni come descritto nel Trattato sul funzionamento dell’Unione europea[3] e nello Statuto del Sistema europeo di banche centrali e della Banca centrale europea (Statuto del SEBC)[4] (figura 1). La BCE conduce le proprie attività al fine di assolvere il proprio mandato e non allo scopo di generare utili.

Figura 1

Funzioni principali della BCE

Le operazioni di politica monetaria dell’Eurosistema sono rilevate nei bilanci della BCE e delle banche centrali nazionali (BCN) dei paesi dell’area dell’euro, in linea con il principio di attuazione decentrata della politica monetaria nell’ambito dell’Eurosistema. La tavola 1 offre una visione di insieme delle principali operazioni e funzioni svolte dalla BCE per assolvere il proprio mandato e del loro impatto sul bilancio della Banca.

Tavola 1

Attività principali della BCE e impatto sul bilancio

Attuazione della politica monetaria

Conduzione delle operazioni in cambi e gestione delle riserve ufficiali

Promozione del regolare funzionamento dei sistemi di pagamento

Contribuire alla sicurezza e alla solidità del sistema bancario nonché alla stabilità del sistema finanziario

Altro

1) Per maggiori informazioni sulle operazioni di prestito titoli si rimanda al sito Internet della BCE.

2) Ulteriori dettagli sulle linee di swap in valuta sono reperibili nel sito Internet della BCE.

3) Per maggiori informazioni sulle operazioni dell’Eurosistema finalizzate all’erogazione di liquidità in euro a fronte di garanzie idonee si rinvia al sito Internet della BCE.

4) Ulteriori dettagli su Target2 sono disponibili nel sito Internet della BCE.

1.3 Andamenti finanziari

Stato patrimoniale

Nel periodo 2016-2018 lo stato patrimoniale della BCE ha mostrato un’espansione, dovuta principalmente agli acquisti netti di titoli nell’ambito del Programma di acquisto di attività (PAA)[5]. Gli acquisti netti del programma sono terminati a dicembre 2018 per poi riprendere a novembre 2019. Nel periodo intercorso la BCE ha reinvestito integralmente il capitale rimborsato sui titoli in scadenza detenuti nei portafogli del PAA. Pertanto, l’incremento dello stato patrimoniale della BCE si è ridotto nel 2019 ed è stato determinato soprattutto dall’aumento del valore di mercato delle riserve ufficiali della BCE e dell’ammontare delle banconote in euro in circolazione. Nel 2020, per contrastare l’impatto della pandemia di coronavirus (COVID-19), il Consiglio direttivo ha adottato un insieme articolato di misure di politica monetaria, che hanno inciso anche sulla dimensione dello stato patrimoniale della BCE.

Nel 2020 il totale di bilancio della BCE ammonta a 569,3 miliardi di euro, con un incremento di 112,2 miliardi di euro principalmente connesso alla sua quota di acquisti di titoli nell’ambito del nuovo Programma di acquisto per l’emergenza pandemica (pandemic emergency purchase programme, PEPP)[6] e del PAA. Tali acquisti hanno dato luogo a un aumento dei “Titoli detenuti per finalità di politica monetaria”, mentre il loro regolamento in moneta di banca centrale sui conti di Target2 ha determinato un analogo incremento delle “Passività interne all’Eurosistema”. All’incremento del bilancio ha contribuito anche l’aumento delle banconote in euro in circolazione.

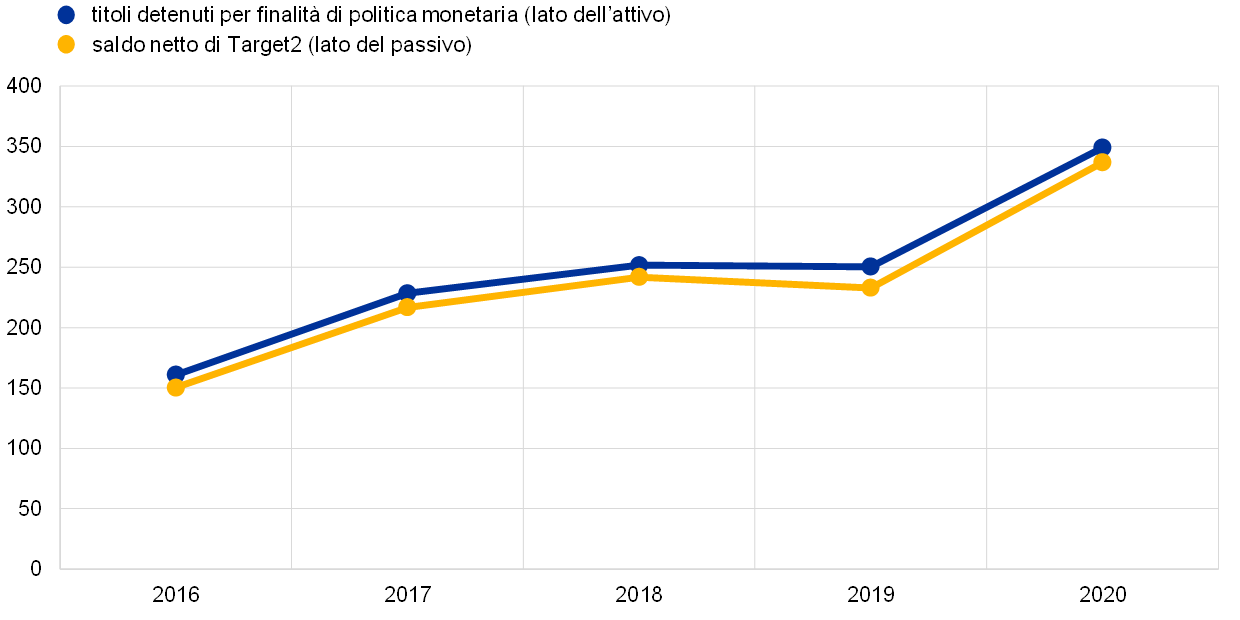

Grafico 1

Principali componenti dello stato patrimoniale della BCE

(miliardi di euro)

Fonte: BCE.

I titoli denominati in euro acquistati per finalità di politica monetaria costituiscono il 61% delle attività della BCE a fine 2020. In questa posta di bilancio la BCE iscrive i titoli acquistati nel contesto del Programma per il mercato dei titoli finanziari (Securities Markets Programme, SMP), dei tre programmi per l’acquisto di obbligazioni garantite (CBPP1, CBPP2 e CBPP3), dell’ABSPP, del PSPP e del PEPP.

Nel 2020 il Consiglio direttivo ha assunto diverse decisioni sugli acquisti di titoli detenuti per finalità di politica monetaria, allo scopo di contrastare i gravi rischi a cui il meccanismo di trasmissione della politica monetaria e le prospettive per l’area dell’euro erano esposti a causa della pandemia di COVID-19. In particolare, nel marzo 2020 ha deliberato di integrare gli acquisti netti di attività nell’ambito del PAA, condotti a un ritmo mensile di 20 miliardi di euro, con una dotazione temporanea aggiuntiva di 120 miliardi di euro sino alla fine dell’anno[7]. In seguito, nello stesso mese, il Consiglio direttivo ha deciso di avviare il PEPP, con un volume iniziale di 750 miliardi di euro sino alla fine dell’anno[8]. In risposta all’evoluzione della pandemia, il Consiglio direttivo ha stabilito di incrementare la dotazione iniziale del PEPP di 600 miliardi di euro a giugno 2020[9] e di ulteriori 500 miliardi a dicembre[10], portando il volume del programma a un totale di 1.850 miliardi di euro. Ha inoltre deciso di estendere gli acquisti netti di attività nell’ambito del PEPP almeno sino alla fine di marzo 2022 e, in ogni caso, finché non riterrà conclusa la fase critica legata al COVID-19.

A seguito degli acquisti, nel 2020 il portafoglio dei titoli detenuti dalla BCE per finalità di politica monetaria ammonta a 349,0 miliardi di euro (grafico 2), con un incremento di 98,6 miliardi di euro da ricondurre soprattutto al PEPP. La diminuzione delle consistenze del CBPP1, del CBPP2 e dell’SMP, ascrivibile ai rimborsi, ammonta a 1,4 miliardi di euro.

Grafico 2

Titoli detenuti per finalità di politica monetaria

(miliardi di euro)

Fonte: BCE.

Per i programmi attivi, ovvero il PAA e il PEPP, i titoli detenuti dalla BCE per finalità di politica monetaria a fine dicembre 2020 presentano un profilo delle scadenze diversificato[11] (grafico 3).

Grafico 3

Profilo per scadenze del PAA e del PEPP

Fonte: BCE.

Nota: per i titoli garantiti da attività il profilo per scadenze si basa sulla vita media ponderata dei titoli anziché sulla data di scadenza contrattuale.

Nel 2020 il controvalore totale in euro delle riserve in valuta della BCE, costituite da oro, diritti speciali di prelievo, dollari statunitensi, yen giapponesi e renminbi cinesi, rimane praticamente invariato a 75,8 miliardi di euro.

Il controvalore in euro delle disponibilità e dei crediti in oro della BCE, pari a 25,1 miliardi di euro a fine 2020 (grafico 4), mostra un incremento di 3,1 miliardi di euro dovuto al rialzo del prezzo di mercato dell’oro espresso in euro, mentre il volume delle disponibilità in once di oro fino resta invariato. Tale incremento ha determinato anche un corrispondente aumento dei conti di rivalutazione dell’oro della BCE (cfr. la sezione 1.3.2 “Risorse finanziarie”).

Grafico 4

Disponibilità in oro e prezzo dell’oro

(scala di sinistra: miliardi di euro; scala di destra: euro per oncia di fino)

Fonte: BCE.

Nota: i “conti di rivalutazione dell’oro” non includono i contributi delle banche centrali dei paesi che hanno aderito all’area dell’euro dopo il 1° gennaio 1999 ai conti di rivalutazione dell’oro cumulati della BCE alla data precedente al loro ingresso nell’Eurosistema.

Il controvalore in euro delle attività nette in valuta estera[12] (dollari statunitensi, yen giapponesi e renminbi cinesi) detenute dalla BCE si è ridotto di 3,0 miliardi di euro, collocandosi a 50,1 miliardi di euro (grafico 5), principalmente a causa del deprezzamento del dollaro statunitense rispetto dell’euro. Tale deprezzamento si è riflesso anche nella diminuzione dei conti di rivalutazione della BCE (cfr. la sezione 1.3.2 “Risorse finanziarie”).

Grafico 5

Attività nette in valuta estera

(miliardi di euro)

Fonte: BCE.

Le attività in dollari statunitensi continuano a essere la componente principale del portafoglio in valuta estera della BCE, rappresentando circa il 76% del totale a fine 2020.

La BCE gestisce l’attività di investimento delle proprie riserve in valuta applicando un metodo a tre fasi. In primo luogo, la funzione di gestione dei rischi della BCE definisce un portafoglio di benchmark strategico e lo sottopone al Consiglio direttivo per approvazione. In una seconda fase i gestori dei portafogli della BCE elaborano un benchmark tattico, approvato dal Comitato esecutivo. Infine le operazioni di investimento correnti sono condotte a livello decentrato dalle BCN.

Le riserve valutarie della BCE sono principalmente investite in titoli e depositi del mercato monetario oppure sono detenute in conti correnti (grafico 6). I titoli presenti in questo portafoglio sono valutati ai prezzi di mercato di fine esercizio.

Grafico 6

Composizione degli investimenti in valuta estera

(miliardi di euro)

Fonte: BCE.

Le riserve valutarie della BCE servono a finanziare eventuali interventi sul mercato dei cambi. La loro gestione è quindi svolta in funzione di tre obiettivi, che in ordine di priorità sono: liquidità, sicurezza e rendimento. Di conseguenza, questo portafoglio si compone in gran parte di titoli a breve scadenza (grafico 7).

Grafico 7

Profilo delle scadenze dei titoli denominati in valuta estera

Fonte: BCE.

Nel 2020 il valore del portafoglio detenuto a fronte dei fondi propri, pari a 20,7 miliardi di euro (grafico 8), ha registrato un aumento di 0,1 miliardi di euro principalmente ascrivibile al reinvestimento degli interessi attivi e all’incremento del valore di mercato dei titoli detenuti nel portafoglio. Questo si compone principalmente di titoli denominati in euro che sono valutati ai prezzi di mercato di fine esercizio. Nel 2020 il 73% del portafoglio complessivo è costituito da titoli di Stato.

Grafico 8

Portafoglio detenuto a fronte dei fondi propri della BCE

(miliardi di euro)

Fonte: BCE.

Il portafoglio detenuto a fronte dei fondi propri della BCE è costituito prevalentemente dagli investimenti delle sue risorse finanziarie, ossia il capitale versato e le consistenze del fondo di riserva generale e del fondo di accantonamento a fronte dei rischi finanziari. Per effetto del reinvestimento dei proventi e della valutazione dei titoli ai prezzi di mercato, l’ammontare del portafoglio e quello delle suddette risorse finanziarie non corrispondono necessariamente. La finalità del portafoglio è fornire un reddito che contribuisca a finanziare le spese operative della BCE non connesse alle funzioni di vigilanza[13]. Il portafoglio è investito in attività denominate in euro, rispettando i limiti imposti dal sistema di controllo dei rischi. La struttura per scadenze risulta quindi più differenziata (grafico 9) rispetto a quella del portafoglio delle riserve valutarie.

Grafico 9

Profilo delle scadenze del portafoglio detenuto a fronte dei fondi propri della BCE

Fonte: BCE.

A fine 2020 il valore complessivo delle banconote in euro in circolazione, pari a 1.434,5 miliardi di euro, è aumentato dell’11% rispetto al livello di fine 2019. Alla BCE è attribuita una quota dell’8% del valore totale dei biglietti in euro in circolazione, che ammonta a 114,8 miliardi di euro a fine esercizio. Non emettendo banconote, la BCE detiene crediti interni all’Eurosistema verso le BCN dei paesi dell’area dell’euro per un importo equivalente al valore dei biglietti in circolazione a essa assegnati.

Nel 2020 le passività interne all’Eurosistema della BCE sono aumentate di 103,8 miliardi di euro, portandosi a 378,4 miliardi di euro. Queste comprendono soprattutto il saldo netto di Target2 delle BCN dei paesi dell’area dell’euro nei confronti della BCE e le passività della BCE relative alle riserve ufficiali a essa trasferite dalle BCN al momento dell’adesione all’Eurosistema. L’aumento di questa voce nel 2020, nonché il suo andamento nel periodo 2016-2019, è soprattutto riconducibile all’evoluzione del saldo passivo netto di Target2 a seguito degli acquisti netti di titoli effettuati dalla BCE per finalità di politica monetaria, regolati sui conti Target2 (grafico 10).

Grafico 10

Saldo netto di Target2 e titoli detenuti per finalità di politica monetaria

(miliardi di euro)

Fonte: BCE.

Risorse finanziarie

Le risorse finanziarie della BCE sono costituite dal capitale, dal fondo di accantonamento a fronte dei rischi finanziari, dai conti di rivalutazione e dall’utile netto di esercizio. Queste risorse sono: (1) investite in attività che generano un reddito e/o (2) utilizzate a copertura diretta delle perdite derivanti dai rischi finanziari. Al 31 dicembre 2020 le risorse finanziarie della BCE ammontano a 46,2 miliardi di euro (grafico 11). Rispetto al 2019 mostrano una diminuzione di 1,5 miliardi di euro, principalmente ascrivibile: (1) alla riduzione dei conti di rivalutazione determinata dall’apprezzamento dell’euro nei confronti del dollaro statunitense e (2) al calo dell’utile netto nel 2020.

Grafico 11

Risorse finanziarie della BCE

(miliardi di euro)

Fonte: BCE.

Nota: i “conti di rivalutazione” includono le plusvalenze totali risultanti dalla valutazione dell’oro, delle valute estere e dei titoli; non vi rientra invece il conto di rivalutazione relativo ai benefici successivi al rapporto di lavoro.

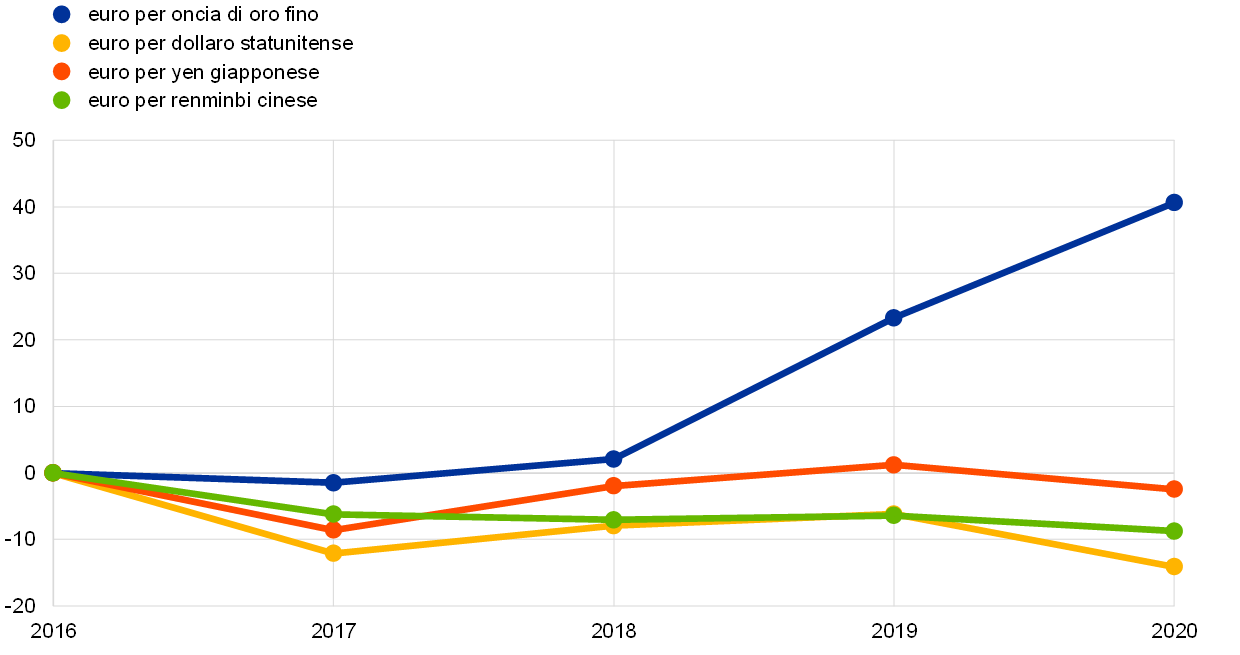

Le plusvalenze non realizzate su oro, valute estere e titoli soggetti a rivalutazione da prezzo non sono imputate al conto economico come componenti positive di reddito, ma iscritte direttamente nei conti di rivalutazione, esposti al passivo dello stato patrimoniale della BCE. I saldi di questi conti possono essere utilizzati per assorbire l’impatto di eventuali future oscillazioni sfavorevoli dei rispettivi prezzi e/o cambi e rafforzano pertanto la capacità della BCE di fronteggiare i rischi. A fine 2020 i conti di rivalutazione dell’oro, delle valute estere e dei titoli[14] ammontano a 29,3 miliardi di euro, in diminuzione di 0,9 miliardi di euro per la riduzione dei conti da rivalutazione delle valute estere, a seguito dell’apprezzamento dell’euro nei confronti del dollaro statunitense e dello yen giapponese (grafico 12). Tale diminuzione è stata in parte compensata dall’aumento dei conti di rivalutazione dell’oro dovuto al rialzo del suo prezzo di mercato.

Grafico 12

Principali tassi di cambio e prezzo dell’oro nel periodo 2016-2020

(variazioni percentuali rispetto al 2016; dati di fine anno)

Fonte: BCE.

Nonostante l’uscita della Bank of England dal Sistema europeo di banche centrali (SEBC), il capitale della BCE versato dalle BCN dei paesi aderenti e non aderenti all’area dell’euro è rimasto invariato nel 2020, a 7,7 miliardi di euro, in quanto le BCN hanno coperto la quota di 58 milioni di euro rimborsata alla Bank of England. L’ammontare totale del capitale versato della BCE passerà da 7,7 miliardi di euro nel 2020 a 8,9 miliardi nel 2022, poiché le quote delle BCN dei paesi dell’area dell’euro nel capitale sottoscritto della BCE sono aumentate a seguito dell’uscita della Bank of England dal SEBC e saranno versate integralmente in due rate annuali di circa 0,6 miliardi di euro ciascuna nel 2021 e nel 2022[15].

Tenuto conto dell’esposizione della BCE ai rischi finanziari (cfr. la sezione 1.4.1 “Rischi finanziari”), la Banca detiene un fondo di accantonamento a fronte dei rischi finanziari. La sua dimensione è riesaminata con cadenza annuale in considerazione di una serie di fattori, fra cui l’ammontare di attività rischiose detenute, gli utili o le perdite previsti per l’esercizio successivo e la valutazione dei rischi. L’ammontare del fondo di accantonamento a fronte dei rischi finanziari, sommato a qualsiasi importo detenuto nel fondo di riserva generale della BCE, non può superare il valore del capitale versato dalle BCN dei paesi dell’area dell’euro.

Nel 2020, per effetto della modifica delle quote di capitale sottoscritte dalle BCN dovuta all’uscita della Bank of England dal SEBC e delle relative decisioni del Consiglio direttivo sul capitale della BCE, le BCN dei paesi dell’area dell’euro hanno corrisposto 48 milioni di euro a titolo di capitale versato della BCE, innalzando pertanto di un importo equivalente il livello massimo previsto per il fondo di accantonamento a fronte dei rischi finanziari. Tenuto conto dell’esito della valutazione delle esposizioni della BCE ai rischi finanziari, il Consiglio direttivo ha deciso di trasferire 48 milioni di euro al fondo di accantonamento a fronte dei rischi finanziari della BCE, che raggiunge quindi il livello massimo consentito di 7,6 miliardi di euro.

L’utile derivante dalle operazioni condotte dalla BCE in un dato esercizio finanziario può essere utilizzato a copertura di eventuali perdite nello stesso esercizio. Nel 2020 l’utile netto della BCE è pari a 1,6 miliardi di euro (cfr. la sezione 1.3.3 “Conto economico”).

Conto economico

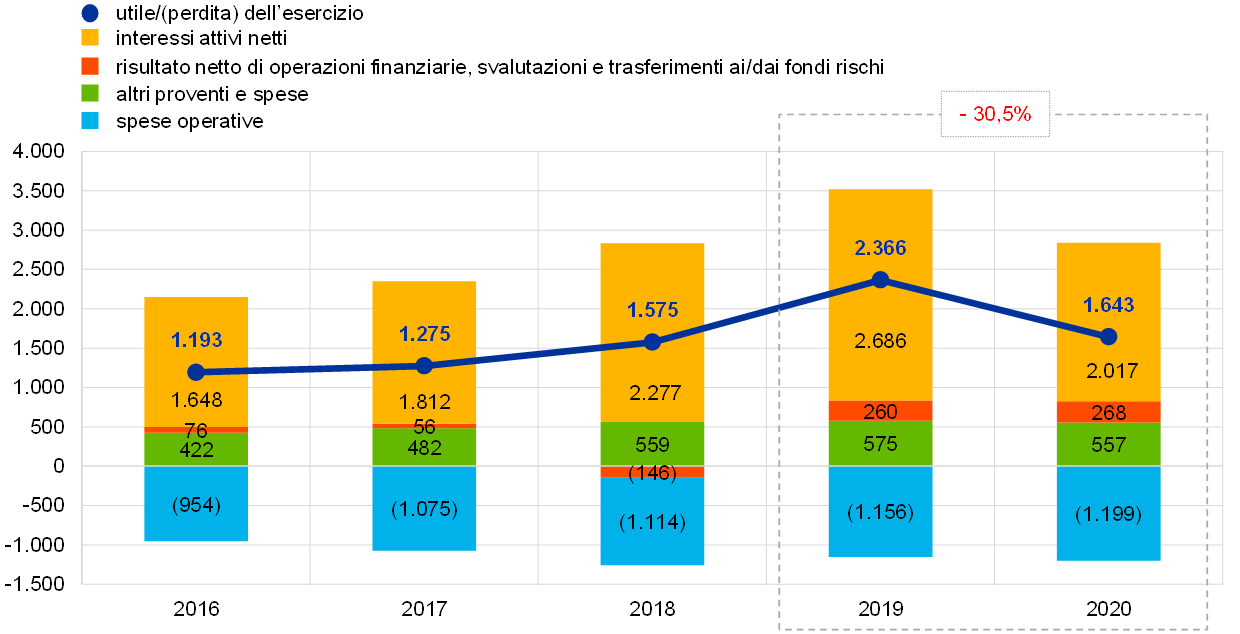

Dopo diversi anni di aumenti dell’utile netto di esercizio della BCE, principalmente a seguito dell’incremento degli interessi attivi generati dalle attività in valuta e dai titoli detenuti per finalità di politica monetaria, questa tendenza si è invertita nel 2020 (grafico 13).

L’utile netto della BCE per il 2020 ammonta a 1.643 milioni di euro (2.366 milioni nel 2019). La diminuzione di 722 milioni di euro rispetto al 2019 è soprattutto ascrivibile alla riduzione degli interessi attivi netti.

Grafico 13

Principali componenti del conto economico della BCE

(milioni di euro)

Fonte: BCE.

Nota: la voce “Altri proventi e spese” si compone di “Proventi/spese netti per provvigioni e commissioni”, “Proventi da azioni e partecipazioni”, “Altri proventi” e “Altre spese”.

Gli interessi attivi netti della BCE si sono ridotti di 669 milioni di euro portandosi a 2.017 milioni di euro (grafico 14), principalmente a seguito della diminuzione degli interessi attivi percepiti sulle riserve valutarie. Si sono ridotti anche gli interessi attivi sui titoli detenuti per finalità di politica monetaria.

Grafico 14

Interessi attivi netti

(milioni di euro)

Fonte: BCE.

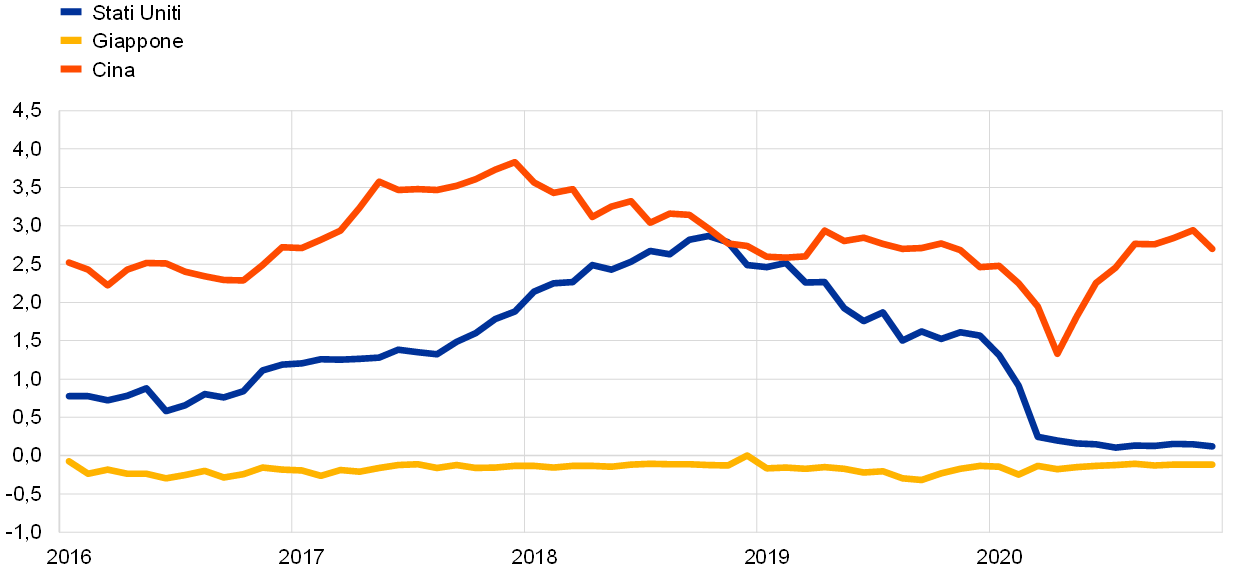

Gli interessi attivi netti sulle riserve valutarie sono diminuiti di 577 milioni di euro collocandosi a 474 milioni di euro, soprattutto a causa della flessione degli interessi attivi sui titoli denominati in dollari statunitensi. Poiché i rendimenti delle obbligazioni in dollari statunitensi hanno mostrato una tendenza al ribasso per la maggior parte del 2019 e del 2020 (grafico 15), in particolare sulle scadenze a breve termine, la BCE ha acquistato titoli a minore rendimento, facendo così diminuire il rendimento medio del portafoglio in dollari statunitensi rispetto all’anno precedente, con un impatto negativo sugli interessi attivi maturati sul portafoglio nel 2020.

Grafico 15

Rendimento dei titoli di Stato a due anni negli Stati Uniti, in Giappone e in Cina

(valori percentuali annui; dati di fine mese)

Fonte: BCE.

Nel 2020 gli interessi attivi netti sui titoli detenuti per finalità di politica monetaria sono risultati pari a 1.337 milioni di euro, con una diminuzione di 110 milioni di euro rispetto al 2019 (grafico 16). Tale diminuzione va ricondotta soprattutto agli interessi attivi netti generati dall’SMP, dal CBPP1 e dal CBPP2, che si sono ridotti di 118 milioni di euro, portandosi a 193 milioni di euro, a causa della flessione delle consistenze dei portafogli dovuta alla scadenza dei titoli. Gli interessi passivi netti sul portafoglio del PEPP, pari a 41 milioni di euro, hanno altresì contribuito alla riduzione complessiva degli interessi attivi sui titoli detenuti per finalità di politica monetaria. Gli interessi passivi netti sul portafoglio del PEPP sono ascrivibili al rendimento medio negativo delle obbligazioni del settore pubblico per effetto dei bassi rendimenti dei titoli di Stato dell’area dell’euro nel 2020 (grafico 17). Nello stesso tempo, gli interessi attivi netti derivanti dai titoli del PAA sono aumentati di appena 48 milioni di euro, collocandosi a 1.184 milioni di euro. Tale aumento è ascrivibile soprattutto al calo dell’ammortamento dei premi sui titoli del PSPP acquistati negli anni precedenti[16].

Nel 2020 i titoli detenuti per finalità di politica monetaria hanno generato circa il 66% degli interessi attivi netti della BCE.

Grafico 16

Interessi attivi netti sui titoli detenuti per finalità di politica monetaria

(milioni di euro)

Fonte: BCE.

Grafico 17

Rendimento dei titoli di Stato a dieci anni nell’area dell’euro

(valori percentuali annui; dati di fine mese)

Fonte: BCE.

Sia gli interessi attivi rivenienti dalla quota spettante alla BCE sul totale delle banconote in euro in circolazione sia gli interessi passivi connessi alla remunerazione dei crediti per il trasferimento delle riserve da parte delle BCN sono pari a zero a causa del tasso di interesse nullo applicato alle operazioni di rifinanziamento principali (ORP) dell’Eurosistema nel 2020.

Gli altri interessi attivi netti hanno registrato un aumento, riconducibile principalmente all’incremento degli interessi attivi sui depositi accettati dalla BCE dovuto soprattutto ai più elevati saldi medi nel 2020. Tale aumento ha più che compensato la diminuzione degli interessi attivi sul portafoglio detenuto a fronte dei fondi propri, imputabile al contesto di bassi rendimenti nell’area dell’euro (grafico 17).

Il risultato netto di operazioni finanziarie e svalutazioni di attività finanziarie ha registrato un utile di 316 milioni di euro (grafico 18). Rispetto al 2019 si è rilevato un incremento di 139 milioni di euro, principalmente ascrivibile ai più elevati utili netti da prezzo realizzati.

L’aumento degli utili netti da prezzo realizzati è dovuto prevalentemente all’incremento degli utili da prezzo sulla vendita di titoli denominati in dollari statunitensi, il cui valore di mercato ha beneficiato della diminuzione dei rendimenti obbligazionari in dollari statunitensi durante l’anno.

Grafico 18

Utili o perdite realizzati e svalutazioni

(milioni di euro)

Fonte: BCE.

Inoltre, al 31 dicembre 2020 un importo di 48 milioni di euro è stato trasferito al fondo di accantonamento a fronte dei rischi finanziari della BCE. In base alla propria valutazione dei rischi, il Consiglio direttivo ha deciso di incrementare il fondo a 7.584 milioni di euro, livello massimo consentito, equivalente al capitale versato dalle BCN dei paesi dell’area dell’euro. Per contro, nel 2019 un importo di 84 milioni di euro era stato portato in diminuzione del fondo affinché raggiungesse il valore massimo stabilito (cfr. la sezione 1.3.2 “Risorse finanziarie”).

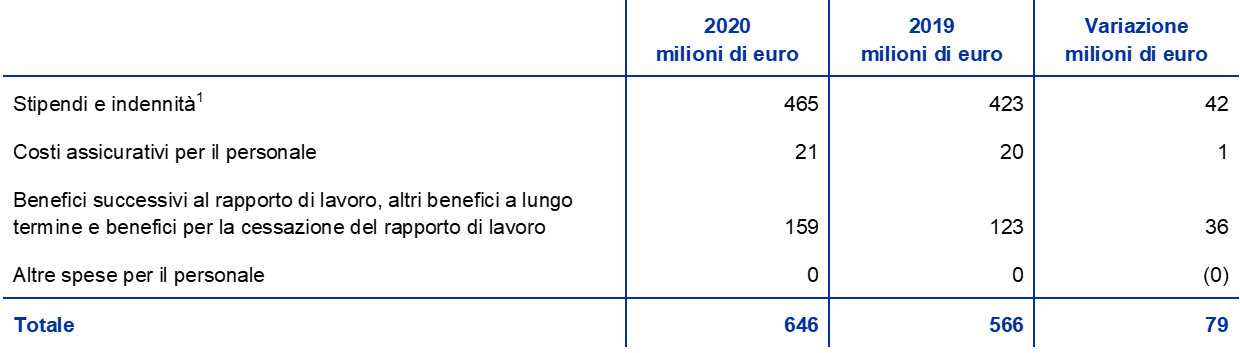

I costi operativi della BCE, inclusi gli ammortamenti e i servizi di produzione di banconote, sono aumentati di 43 milioni di euro, collocandosi a 1.199 milioni di euro (grafico 19). L’aumento rispetto al 2019 è imputabile principalmente all’incremento delle spese per il personale dovuto: (1) al maggior numero medio dei dipendenti nel 2020, soprattutto nella vigilanza bancaria, e (2) al maggior costo relativo ai benefici successivi al rapporto di lavoro, riconducibile all’applicazione di un tasso di attualizzazione inferiore a fine 2020. Le spese di amministrazione si sono ridotte soprattutto in relazione alle funzioni di vigilanza, principalmente per effetto del minor ricorso a consulenze esterne, dovuto alla conclusione dell’analisi mirata dei modelli interni (Targeted Review of Internal Models, TRIM), e della diminuzione dei viaggi di lavoro, riconducibile alla consistente razionalizzazione dell’attività ispettiva in loco a causa della pandemia di COVID-19. Tale riduzione è stata in parte compensata dall’incremento delle spese per l’informatica (IT) da attribuire alla rilevante richiesta di servizi IT connessi al lavoro da remoto nel 2020.

Le spese connesse alla vigilanza bancaria sono integralmente coperte dai contributi annuali a carico dei soggetti vigilati. Sulla base delle spese effettive sostenute dalla BCE per l’assolvimento dei compiti di vigilanza bancaria, i proventi dei contributi si sono attestati a 535 milioni di euro nel 2020[17].

Grafico 19

Spese operative e proventi relativi ai contributi per le attività di vigilanza

(milioni di euro)

Fonte: BCE.

1.4 Gestione dei rischi

La gestione dei rischi rappresenta una parte cruciale delle attività della BCE e viene condotta attraverso un processo continuo di: (1) individuazione e valutazione dei rischi, (2) riesame delle strategie e delle politiche concernenti i rischi, (3) attuazione di misure di mitigazione dei rischi e (4) monitoraggio e segnalazione dei rischi con il supporto, in ciascuna fase, di metodologie, processi e sistemi efficaci.

Figura 2

Ciclo di gestione dei rischi

Le sezioni seguenti esaminano i rischi, le rispettive fonti e i sistemi di controllo applicabili.

Rischi finanziari

Il Comitato esecutivo propone le politiche e le procedure volte ad assicurare un adeguato livello di protezione dai rischi finanziari a cui è esposta la BCE. Il Comitato per la gestione dei rischi (Risk Management Committee, RMC), che riunisce esperti delle banche centrali dell’Eurosistema, contribuisce al monitoraggio, alla misurazione e alla rendicontazione dei rischi finanziari inerenti al bilancio dell’Eurosistema e definisce e rivede i modelli e le metodologie applicabili. In questo modo l’RMC coadiuva gli organi decisionali nell’assicurare un adeguato livello di protezione per l’Eurosistema.

I rischi finanziari emergono in relazione alle principali funzioni della BCE e alle connesse esposizioni. I meccanismi di controllo dei rischi e i limiti di esposizione applicati dalla BCE per gestire il proprio profilo di rischio differiscono a seconda del tipo di operazione, riflettendo gli obiettivi di policy o di investimento dei vari portafogli e le caratteristiche di rischio delle attività sottostanti.

Per il monitoraggio e la valutazione dei rischi, la BCE si avvale di tecniche di stima messe a punto dai propri esperti. Queste tecniche si basano su un modello di simulazione congiunta dei rischi di mercato e di credito. I modelli, le tecniche e le ipotesi adottati per la misurazione dei rischi sono ricavati dagli standard di settore e dai dati di mercato disponibili. Solitamente i rischi sono quantificati tramite l’expected shortfall (ES)[18], stimata al livello di confidenza del 99% su un orizzonte temporale di un anno. Per il calcolo dei rischi si utilizzano due approcci: (1) l’approccio contabile, in base al quale i conti di rivalutazione della BCE sono considerati come una riserva nella stima dei rischi, conformemente alle norme contabili applicabili, e (2) l’approccio finanziario, in base al quale i conti di rivalutazione non costituiscono una riserva ai fini del calcolo dei rischi. Inoltre la BCE utilizza anche ulteriori misure di rischio con diversi livelli di confidenza, esegue analisi di sensitività e degli scenari di stress, effettua stime degli utili e dei rischi a lungo termine per avere una visione complessiva dei rischi[19].

Nel corso dell’esercizio sono aumentati i rischi totali della BCE. A fine 2020 i rischi finanziari totali per l’insieme dei portafogli della BCE misurati dall’ES con un livello di confidenza del 99% su un orizzonte di un anno, in linea con l’approccio contabile, ammontano a 12,8 miliardi di euro, importo superiore di 4,6 miliardi di euro rispetto alla stima dei rischi a fine 2019 (grafico 20). Tale incremento è da attribuire principalmente agli acquisti netti di attività nell’ambito del PEPP e del PAA.

Grafico 20

Rischi finanziari totali (ES 99% nell’approccio contabile)

(miliardi di euro)

Fonte: BCE.

L’esposizione al rischio di credito deriva dai portafogli detenuti dalla BCE per finalità di politica monetaria, dal portafoglio in euro detenuto a fronte dei fondi propri e dalle riserve valutarie. Sebbene i titoli detenuti per finalità di politica monetaria siano valutati al costo ammortizzato tenendo conto di eventuali riduzioni durevoli di valore e non siano quindi soggetti, in assenza di vendite, a variazioni di prezzo associate al rischio di migrazione, restano comunque esposti al rischio di default. Il portafoglio denominato in euro a fronte dei fondi propri e le riserve valutarie sono valutati ai prezzi di mercato e sono pertanto soggetti al rischio di migrazione e al rischio di default. Il rischio di credito è aumentato rispetto all’esercizio precedente a seguito dell’espansione dello stato patrimoniale della BCE dovuta agli acquisti di titoli nell’ambito del PAA e del PEPP.

Il rischio di credito è mitigato principalmente tramite l’applicazione di criteri di idoneità, procedure di due diligence e limiti di esposizione che differiscono da un portafoglio all’altro.

I rischi di cambio e di prezzo delle materie prime derivano dalle riserve in valuta e dalle disponibilità in oro della BCE. Il rischio di cambio è aumentato rispetto all’esercizio precedente per effetto della riduzione dei conti di rivalutazione sulle valute estere, che agiscono come riserve per assorbire le oscillazioni sfavorevoli dei tassi di cambio.

Dato il ruolo di queste attività, la BCE non copre i relativi rischi di cambio e di prezzo delle materie prime, che sono invece mitigati dalla presenza di conti di rivalutazione e da una diversificazione su più valute e sull’oro.

Il portafoglio relativo alle riserve in valuta e il portafoglio in euro detenuto a fronte dei fondi propri della BCE sono investiti principalmente in titoli a reddito fisso e sono soggetti al rischio di tasso di interesse connesso alla valutazione ai prezzi di mercato (mark-to-market). Le riserve valutarie detenute dalla BCE sono investite soprattutto in attività con scadenze relativamente brevi (cfr. il grafico 7 nella sezione 1.3.1 “Stato patrimoniale”), mentre le attività nel portafoglio detenuto a fronte dei fondi propri hanno in genere scadenze più lunghe (cfr. il grafico 9 nella sezione 1.3.1 “Stato patrimoniale”). Tale componente di rischio, misurata con l’approccio contabile, è aumentata lievemente rispetto al 2019 di riflesso all’andamento delle condizioni di mercato.

Il rischio di tasso di interesse connesso alla valutazione ai prezzi di mercato (mark-to-market) è mitigato attraverso le politiche di allocazione delle attività e i conti di rivalutazione.

La BCE è soggetta anche al rischio di tasso di interesse derivante da disallineamenti fra il tasso di interesse percepito sulle attività e quello dovuto sulle passività, con conseguente impatto sugli interessi attivi netti. Questo rischio non è connesso direttamente a un particolare portafoglio, ma piuttosto alla struttura complessiva dello stato patrimoniale della BCE e, soprattutto, ai disallineamenti di scadenze e rendimenti fra attività e passività. La BCE monitora questo rischio utilizzando proiezioni della redditività, dalle quali è emerso che la Banca dovrebbe continuare a registrare interessi attivi netti nei prossimi esercizi.

Questa tipologia di rischio è gestita attraverso politiche di allocazione delle attività ed è inoltre mitigata dalla presenza di passività non remunerate nello stato patrimoniale della BCE.

Rischio operativo

Le politiche e il quadro di riferimento per la gestione dei rischi operativi (operational risk management, ORM) presso la BCE[20], nonché la loro approvazione, sono di competenza del Comitato esecutivo. Il Comitato per i rischi operativi (Operational Risk Committee, ORC) assiste il Comitato esecutivo nell’assolvimento della sua funzione di supervisione sulla gestione dei rischi operativi. L’ORM è parte integrante della struttura di governance[21] e dei processi gestionali della BCE.

La principale finalità del quadro di riferimento per l’ORM presso la BCE è contribuire ad assicurare che la Banca realizzi la missione e gli obiettivi stabiliti, tutelando la propria reputazione e le proprie attività da perdite, abusi e danni. Nell’ambito del quadro di riferimento per l’ORM ogni area funzionale della BCE ha il compito di individuare, valutare e monitorare i propri rischi operativi e i relativi controlli, predisporre piani di risposta e segnalare gli incidenti. In tale contesto la politica di tolleranza al rischio della BCE dà indicazioni in merito alle strategie di risposta e alle procedure di accettazione del rischio. Essa è connessa a una matrice del rischio 5x5 basata su una scala di classificazione dell’impatto e della probabilità che utilizza criteri quantitativi e qualitativi.

Il contesto in cui opera la BCE è esposto a minacce sempre più complesse ed è ampia la gamma dei rischi operativi associati alle sue attività ordinarie. Le principali aree di criticità per la BCE comprendono un ampio spettro di rischi non finanziari connessi alle persone, alle informazioni, ai sistemi, ai processi e ai fornitori terzi esterni. Pertanto, la BCE si è dotata di processi che facilitino la gestione efficace e continua dei propri rischi operativi e integrino le informazioni sui rischi nel processo decisionale. La BCE presta inoltre particolare attenzione al rafforzamento della propria resilienza. A tal fine, sono stati predisposti piani e strutture di emergenza per assicurare la continuità operativa delle funzioni critiche aziendali in caso di necessità (ad esempio la pandemia di COVID-19).

Rischio di condotta

Per far fronte al rischio di condotta[22] la BCE si è dotata di un apposito Ufficio di conformità e governance con una funzione chiave di controllo sulla gestione dei rischi per il rafforzamento dell’assetto di governance della Banca. La finalità dell’Ufficio è assistere il Comitato esecutivo nel tutelare l’integrità e la reputazione della BCE, promuovere principi etici di comportamento e rafforzare l’obbligo di rendere conto del proprio operato e la trasparenza da parte della Banca. Il Comitato etico ad alto livello presso la BCE fornisce consulenza e indicazioni alle alte cariche della Banca in tema di integrità e condotta e coadiuva il Consiglio direttivo nella gestione dei rischi associati a livello di dirigenza in maniera adeguata e coerente.

2 Bilancio della BCE

2.1 Stato patrimoniale al 31 dicembre 2020

Note: i totali riportati negli schemi di bilancio e nelle tavole delle note potrebbero non quadrare per effetto degli arrotondamenti. Le cifre 0 e (0) indicano importi positivi o negativi arrotondati a zero, mentre il trattino (-) indica zero.

2.2 Conto economico per l’esercizio terminato il 31 dicembre 2020

Francoforte sul Meno, 9 febbraio 2021

Banca centrale europea

Christine Lagarde

Presidente

2.3 Criteri di rilevazione contabile e di redazione del bilancio

Forma e presentazione del bilancio

Il bilancio della BCE è stato predisposto in conformità ai principi e criteri contabili[23] di seguito descritti, che ad avviso del Consiglio direttivo della BCE ne consentono una rappresentazione corretta, riflettendo nel contempo la natura delle attività di una banca centrale.

Principi contabili

Sono stati applicati i seguenti principi contabili: trasparenza e aderenza alla realtà economica, prudenza, considerazione dei fatti successivi alla data di riferimento del bilancio, rilevanza, prospettiva della continuità aziendale (cosiddetta “azienda in funzionamento”), competenza, coerenza e comparabilità.

Rilevazione delle attività e delle passività

Un’attività o una passività è iscritta nello stato patrimoniale solo quando è probabile che i futuri benefici economici ad essa connessi affluiscano alla o defluiscano dalla BCE, sostanzialmente tutti i rischi e i benefici associati sono stati trasferiti alla BCE e il costo o il valore dell’attività ovvero l’ammontare dell’obbligazione può essere misurato in modo attendibile.

Criteri generali

Il bilancio è stato redatto sulla base del criterio del costo storico, adeguato per effettuare la valutazione a prezzi di mercato dei titoli negoziabili (diversi da quelli attualmente detenuti per finalità di politica monetaria), dell’oro e di tutte le altre attività e passività di bilancio e “fuori bilancio” denominate in valuta estera.

Le operazioni su attività e passività finanziarie sono iscritte alla data di regolamento.

Ad eccezione delle operazioni a pronti in titoli, le operazioni su strumenti finanziari denominati in valuta estera sono registrate in conti “fuori bilancio” alla data di contrattazione. Alla data di regolamento le registrazioni “fuori bilancio” sono stornate e le operazioni vengono iscritte in bilancio. Gli acquisti e le vendite di valuta estera incidono sulla posizione netta in valuta alla data di contrattazione; gli utili o le perdite realizzati generati dalle vendite sono altresì calcolati alla data di contrattazione. Gli interessi, i premi e gli sconti maturati sugli strumenti finanziari denominati in valuta estera sono calcolati e registrati su base giornaliera e, pertanto, incidono giornalmente sulla posizione in valuta.

Oro e attività e passività in valuta estera

Le attività e le passività denominate in valuta estera sono convertite in euro al tasso di cambio vigente alla data di riferimento del bilancio. Le rendite e le spese sono convertite al tasso di cambio in essere alla data della loro rilevazione. La valutazione di queste attività e passività viene effettuata separatamente per ogni divisa, considerando sia le poste di bilancio sia quelle “fuori bilancio”.

La valutazione al prezzo di mercato viene condotta distintamente da quella al tasso di cambio.

L’oro è valutato al prezzo di mercato che si registra alla data di riferimento del bilancio. Non si opera alcuna distinzione fra le differenze da valutazione attinenti al prezzo e quelle relative al tasso di cambio. Viene infatti contabilizzata un’unica valutazione sulla base del prezzo in euro per oncia di fino, che per l’esercizio terminato il 31 dicembre 2020 è stato calcolato con riferimento al tasso di cambio dell’euro nei confronti del dollaro statunitense al 31 dicembre.

Il diritto speciale di prelievo (DSP) è composto da un paniere di valute e il suo valore è determinato dalla somma ponderata dei tassi di cambio delle cinque valute principali (dollaro statunitense, euro, renminbi cinese, sterlina britannica e yen giapponese). Le consistenze in DSP detenute dalla BCE sono state convertite in euro al tasso di cambio vigente al 31 dicembre.

Titoli

Titoli detenuti per finalità di politica monetaria

I titoli attualmente detenuti per finalità di politica monetaria sono contabilizzati al costo ammortizzato tenendo conto di eventuali riduzioni durevoli di valore.

Altri titoli

I titoli negoziabili (diversi da quelli detenuti per finalità di politica monetaria) e le altre attività analoghe sono valutati singolarmente sulla base dei prezzi medi di mercato oppure della relativa curva dei rendimenti alla data di riferimento del bilancio. Le opzioni incorporate nei titoli non sono considerate separatamente ai fini della valutazione. Per l’esercizio terminato il 31 dicembre 2020 sono stati applicati i prezzi medi di mercato al 30 dicembre. Le azioni illiquide e tutti gli altri strumenti di capitale detenuti in via permanente a scopo di investimento sono valutati al costo tenendo conto di eventuali riduzioni durevoli di valore.

Rilevazione delle rendite e delle spese

Le rendite e le spese vengono rilevate nel periodo in cui sono state, rispettivamente, conseguite e sostenute[24]. Gli utili e le perdite realizzati derivanti dalla vendita di valuta estera, oro e titoli sono calcolati sulla base del costo medio dell’attività e vengono iscritti nel conto economico.

Le plusvalenze (non realizzate) non sono imputate al conto economico come componenti positive di reddito e vengono registrate direttamente in un conto di rivalutazione.

Le minusvalenze (non realizzate) sono iscritte nel conto economico se a fine esercizio eccedono le preesistenti rivalutazioni cumulate registrate nel corrispondente conto di rivalutazione. Le minusvalenze (non realizzate) su uno specifico titolo, una specifica valuta o sull’oro non sono compensate con plusvalenze (non realizzate) su altre specie di titoli, valute oppure oro. Qualora tali minusvalenze siano imputate al conto economico, il costo medio viene ridotto in linea con il tasso di cambio o il prezzo di mercato di fine esercizio. Le minusvalenze (non realizzate) su swap su tassi di interesse la cui compensazione non avviene tramite una controparte centrale sono rilevate nel conto economico a fine esercizio e ammortizzate negli anni successivi.

Le perdite durevoli di valore sono esposte nel conto economico e non vengono stornate negli esercizi successivi, salvo il caso in cui la perdita durevole diminuisca e tale diminuzione possa essere ricondotta a un evento osservabile verificatosi in un momento posteriore alla registrazione iniziale della perdita.

I premi e gli sconti sui titoli sono ammortizzati sulla base della vita residua contrattuale dei titoli.

Operazioni temporanee

Mediante queste operazioni la BCE acquista (o vende) attività a pronti con patto di rivendita (o riacquisto) a termine, oppure eroga credito a fronte di una garanzia.

Un’operazione di vendita a pronti con patto di riacquisto a termine consiste nella cessione di titoli a fronte di contante con l’impegno contestuale di riacquistarli dalla controparte a un prezzo concordato e a una data futura prefissata. Tali operazioni sono registrate nel passivo dello stato patrimoniale come depositi garantiti. I titoli oggetto di queste operazioni restano iscritti nella situazione patrimoniale della BCE.

Un’operazione di acquisto a pronti con patto di rivendita a termine consiste in un acquisto di titoli a fronte di contante con l’impegno contestuale di rivenderli alla controparte a un prezzo concordato e a una data futura prefissata. Tali operazioni sono registrate nell’attivo dello stato patrimoniale come prestiti garantiti, ma non sono incluse nei titoli detenuti dalla BCE.

Le operazioni temporanee, comprese quelle di prestito titoli, condotte nell’ambito di un programma offerto da un’istituzione specializzata sono rilevate nello stato patrimoniale soltanto nel caso in cui la garanzia sia stata fornita in contante e non risulti investita.

Operazioni “fuori bilancio”

Le operazioni “fuori bilancio” in valuta, cioè gli acquisti e le vendite a termine di valuta, gli impegni a termine nell’ambito di swap in valuta e le altre operazioni comportanti lo scambio di una valuta contro un’altra a una data futura, concorrono a determinare la posizione netta in valuta ai fini del calcolo degli utili o delle perdite in cambi.

Le operazioni “fuori bilancio” su tassi di interesse sono valutate separatamente le une dalle altre. I movimenti giornalieri dei margini di variazione dei contratti future aperti su tassi di interesse, così come gli swap su tassi di interesse la cui compensazione è effettuata mediante una controparte centrale, sono iscritti nel conto economico. La valutazione delle operazioni a termine in titoli e degli swap su tassi di interesse la cui compensazione non avviene tramite una controparte centrale è svolta dalla BCE sulla base di metodi comunemente accettati che prevedono l’utilizzo dei prezzi e dei tassi di mercato e dei fattori di sconto osservabili tra le date di regolamento e quella di valutazione.

Fatti successivi alla data di chiusura del bilancio

Il valore delle attività e delle passività è oggetto di aggiustamenti relativi a eventi che si manifestano fra la data di riferimento del bilancio della BCE e quella in cui il Comitato esecutivo ne autorizza la presentazione al Consiglio direttivo per l’approvazione, qualora tali eventi incidano in misura significativa sullo stato delle attività e passività alla predetta data di riferimento.

I fatti rilevanti successivi alla data di chiusura del bilancio che non hanno effetti sulle attività e passività a tale data sono riportati nelle note.

Saldi intra-SEBC e saldi interni all’Eurosistema

I saldi intra-SEBC sono riconducibili principalmente ai pagamenti transfrontalieri in euro interni all’Unione europea (UE) regolati in moneta di banca centrale. Queste operazioni, disposte per la maggior parte da soggetti privati (quali enti creditizi, società e persone fisiche), sono regolate in Target2, il sistema transeuropeo automatizzato di trasferimento espresso con regolamento lordo in tempo reale, e danno origine a saldi bilaterali nei conti Target2 delle banche centrali degli Stati membri dell’UE. Questi saldi sono compensati per novazione con la BCE su base giornaliera e, pertanto, ogni banca centrale nazionale (BCN) presenta un’unica posizione bilaterale netta verso la sola BCE. Anche i pagamenti effettuati dalla BCE e regolati in Target2 incidono sulle singole posizioni bilaterali nette. Tali posizioni, appostate nei conti della BCE, costituiscono il credito o debito netto di ciascuna BCN nei confronti del resto del Sistema europeo di banche centrali (SEBC). I saldi interni all’Eurosistema delle BCN dei paesi dell’area dell’euro verso la BCE derivanti da Target2, nonché gli altri saldi interni all’Eurosistema denominati in euro (fra cui i conferimenti provvisori dell’utile della BCE alle BCN) sono esposti nella situazione patrimoniale della BCE in un’unica posizione netta attiva o passiva, alla voce “Altri crediti nell’ambito dell’Eurosistema (netti)” oppure “Altre passività nell’ambito dell’Eurosistema (nette)”. I saldi intra-SEBC delle BCN dei paesi non appartenenti all’area dell’euro nei confronti della BCE, derivanti dalla loro adesione a Target2[25], sono iscritti alla voce “Passività denominate in euro nei confronti di non residenti nell’area dell’euro”.

I saldi interni all’Eurosistema rivenienti dall’allocazione delle banconote in euro nell’ambito dell’Eurosistema confluiscono in un’unica posizione netta attiva, alla voce “Crediti derivanti dall’allocazione delle banconote in euro all’interno dell’Eurosistema” (cfr. sotto “Banconote in circolazione”).

I saldi interni all’Eurosistema derivanti dal trasferimento di riserve ufficiali alla BCE da parte delle BCN dell’Eurosistema sono denominati in euro e vengono iscritti alla voce “Passività equivalenti al trasferimento di riserve ufficiali”.

Immobilizzazioni

Salvo i terreni e le opere d’arte, le immobilizzazioni (comprese quelle immateriali) sono valutate al costo dedotto l’ammortamento. I terreni e le opere d’arte sono valutati al costo. La sede principale della BCE è valutata al costo dedotto l’ammortamento, tenendo conto di eventuali riduzioni durevoli di valore. Riguardo all’ammortamento della sede principale della BCE, i costi vengono adeguatamente imputati alle varie componenti, che a loro volta sono ammortizzate in base alla rispettiva vita utile stimata. L’ammortamento è calcolato a quote costanti sull’intero periodo atteso di vita utile del bene, a partire dal trimestre successivo alla data in cui questo diviene utilizzabile. Si riporta di seguito la vita utile considerata per le principali categorie di beni.

Riguardo alle spese capitalizzate per opere di rinnovamento dei locali attualmente presi in affitto dalla BCE, il periodo di ammortamento è modificato per tenere conto dei fatti aventi un impatto sulla vita utile attesa del bene in questione.

La BCE effettua una verifica annuale volta ad accertare riduzioni durevoli di valore della sua sede principale e delle attività per il diritto d’uso di immobili adibiti a uffici (cfr. sotto “Leasing”). Qualora si osservi un indicatore e si valuti che un’attività possa avere subito una riduzione durevole di valore, si procede alla stima del valore recuperabile. Una perdita durevole di valore è registrata nel conto economico se il valore recuperabile è inferiore al valore contabile netto.

Le immobilizzazioni con costo inferiore a 10.000 euro sono interamente imputate al conto economico dell’anno di acquisto.

Le immobilizzazioni che, pur soddisfacendo i criteri di capitalizzazione, sono ancora in fase di costruzione o di sviluppo vengono iscritte alla posta di bilancio “Immobilizzazioni in corso”. I costi connessi verranno imputati alle voci pertinenti quando i beni saranno disponibili e pronti all’uso.

Leasing

Per tutti i leasing riguardanti un bene materiale, le relative attività per il diritto d’uso (ossia attività consistenti nel diritto di utilizzo) e passività per leasing sono rilevate nello stato patrimoniale alla data di decorrenza del contratto, rispettivamente alle voci “Immobilizzazioni materiali e immateriali” e “Varie” (passivo). Per i leasing che soddisfano i criteri di capitalizzazione ma la cui attività è ancora in fase di costruzione o adeguamento, i costi sostenuti prima della data di decorrenza del contratto sono rilevati alla voce “Immobilizzazioni in corso”. Le relative attività per il diritto d’uso e passività per leasing sono registrate nelle voci delle rispettive immobilizzazioni quando i beni saranno disponibili e pronti all’uso (data di decorrenza del contratto).

Le attività per il diritto d’uso sono valutate al costo, dedotto l’ammortamento. Inoltre le attività per il diritto d’uso di immobili adibiti a uffici sono soggette a verifica annuale volta ad accertare eventuali riduzioni durevoli di valore (cfr. sopra “Immobilizzazioni”). L’ammortamento è calcolato a quote costanti dalla data di decorrenza del contratto alla fine della vita utile dell’attività per il diritto d’uso o, se anteriore, al termine della durata del leasing.

La passività per leasing è inizialmente valutata al valore attuale dei futuri pagamenti dovuti per il leasing (includendo soltanto le componenti leasing), attualizzati utilizzando il tasso di finanziamento marginale della BCE. Successivamente la passività per leasing è calcolata al costo ammortizzato in base al criterio dell’interesse effettivo. I relativi interessi passivi sono iscritti alla voce “Altri interessi passivi” del conto economico. La passività per leasing viene rideterminata in caso di modifica dei futuri pagamenti dovuti in seguito alla variazione di un indice o a una nuova valutazione del contratto in essere per altre cause. Ogni rideterminazione della passività per leasing genera una corrispondente rettifica nel valore contabile dell’attività per il diritto d’uso.

I leasing a breve termine, della durata massima di 12 mesi, e quelli di attività di modesto valore, inferiore a 10.000 euro, (coerentemente con la soglia utilizzata per la rilevazione delle immobilizzazioni) sono iscritti come spesa nel conto economico.

Benefici successivi al rapporto di lavoro, altri benefici a lungo termine e benefici per la cessazione del rapporto di lavoro erogati dalla BCE

La BCE applica piani a benefici definiti per il proprio personale e i membri del Comitato esecutivo, nonché per i membri del Consiglio di vigilanza dipendenti della Banca.

Il piano pensionistico per il personale è finanziato attraverso le attività detenute in un apposito fondo a lungo termine. I contributi obbligatori della BCE e del personale sono versati nel fondo a benefici definiti. Il personale può versare ulteriori contributi volontari in un fondo a contribuzione definita utilizzabile per l’erogazione di prestazioni integrative[26], che sono determinate dall’ammontare dei contributi volontari e dai rendimenti generati dal loro investimento.

Per i membri del Comitato esecutivo e i membri del Consiglio di vigilanza dipendenti della BCE i benefici successivi al rapporto di lavoro e gli altri benefici a lungo termine non sono finanziati attraverso specifiche attività; ciò avviene anche per i benefici successivi al rapporto di lavoro diversi dalle pensioni, gli altri benefici a lungo termine e i benefici per la cessazione del rapporto di lavoro del personale.

Passività netta per benefici definiti

La passività relativa ai piani a benefici definiti (compresi gli altri benefici a lungo termine e i benefici per la cessazione del rapporto di lavoro) iscritta nello stato patrimoniale alla voce “Varie” (passivo) rappresenta il valore attuale dell’obbligazione a benefici definiti alla data di riferimento del bilancio, meno il fair value (valore equo) delle attività a servizio del piano destinate al finanziamento della relativa obbligazione.

L’obbligazione a benefici definiti è determinata su base annua da attuari indipendenti, con il metodo della proiezione del credito unitario. Il valore corrente dell’obbligazione a benefici definiti è calcolato mediante attualizzazione dei flussi finanziari stimati per il futuro (utilizzando un tasso determinato sui rendimenti di mercato alla data di riferimento del bilancio) relativi a obbligazioni societarie di elevata qualità denominate in euro e caratterizzate da un profilo delle scadenze simile a quello della relativa obbligazione.

Gli utili e le perdite attuariali possono derivare da rettifiche basate sull’esperienza passata (laddove vi siano differenze tra le ipotesi attuariali formulate in precedenza e quanto si è effettivamente verificato) e da modifiche delle ipotesi attuariali.

Costo netto dei benefici definiti

Il costo netto dei benefici definiti è ripartito in componenti rilevate nel conto economico e ricalcolo dei benefici successivi al rapporto di lavoro esposto nei “Conti di rivalutazione” dello stato patrimoniale.

L’ammontare netto imputato al conto economico comprende:

- il costo previdenziale derivante dalle prestazioni di lavoro correnti a carico dell’esercizio;

- il costo previdenziale derivante dalle prestazioni di lavoro passate risultanti dalla modifica del piano;

- gli interessi netti sulla passività netta per benefici definiti calcolati al tasso di attualizzazione;

- il ricalcolo totale relativo agli altri benefici a lungo termine ed, eventualmente, ai benefici per la cessazione del rapporto di lavoro a lungo termine.

L’ammontare netto esposto nei “Conti di rivalutazione” include:

- gli utili e le perdite attuariali sull’obbligazione a benefici definiti;

- il rendimento effettivo delle attività del piano, esclusi gli importi compresi negli interessi netti sulla passività netta per benefici definiti;

- qualsiasi variazione nell’effetto del massimale di attività, esclusi gli importi compresi negli interessi netti sulla passività netta per benefici definiti.

Questi importi sono valutati annualmente da attuari indipendenti al fine di determinare le passività appropriate da iscrivere in bilancio.

Banconote in circolazione

L’emissione delle banconote in euro spetta alla BCE e alle BCN dell’area dell’euro, che assieme costituiscono l’Eurosistema[27]. L’ammontare complessivo dei biglietti in euro in circolazione è ripartito fra le banche centrali dell’Eurosistema l’ultimo giorno lavorativo di ogni mese sulla base dello schema di allocazione delle banconote[28].

Alla BCE è stata attribuita una quota pari all’8% del valore totale dei biglietti in euro in circolazione, che viene iscritta nello stato patrimoniale alla voce del passivo “Banconote in circolazione”. La quota della BCE sul totale delle banconote in euro emesse trova contropartita nei crediti nei confronti delle BCN. Tali crediti, di natura fruttifera[29], sono esposti alla voce “Crediti interni all’Eurosistema: crediti derivanti dall’allocazione delle banconote in euro all’interno dell’Eurosistema” (cfr. sopra “Saldi intra-SEBC e saldi interni all’Eurosistema”). Gli interessi attivi confluiscono nella voce “Interessi attivi derivanti dall’allocazione delle banconote in euro all’interno dell’Eurosistema” del conto economico.

Utile distribuito a titolo di acconto

Un ammontare pari alla somma del reddito riveniente alla BCE dalle banconote in euro in circolazione e del reddito derivante dai titoli detenuti per finalità di politica monetaria acquistati nell’ambito (a) del Programma per il mercato dei titoli finanziari, (b) del terzo Programma per l’acquisto di obbligazioni garantite, (c) del Programma di acquisto di titoli garantiti da attività, (d) del Programma di acquisto per il settore pubblico, (e) del Programma di acquisto per l’emergenza pandemica è conferito nel gennaio dell’anno successivo tramite distribuzione provvisoria dell’utile, salvo diversa decisione del Consiglio direttivo[30]. L’ammontare è integralmente attribuito eccetto il caso in cui sia superiore all’utile netto della BCE per l’esercizio, fatte salve eventuali decisioni del Consiglio direttivo di effettuare trasferimenti al fondo di accantonamento a fronte dei rischi finanziari. Il Consiglio direttivo può inoltre decidere di dedurre dal reddito riveniente dalle banconote in euro in circolazione da distribuire a gennaio l’ammontare dei costi sostenuti dalla BCE per l’emissione e la gestione operativa delle banconote.

Riclassificazioni

In conformità dell’articolo 21 dello Statuto del SEBC, la BCE può operare come agente finanziario per istituzioni, organi o organismi dell’UE, amministrazioni statali, enti regionali, locali o altri enti pubblici, altri organismi del settore pubblico o imprese pubbliche degli Stati membri. In tale contesto la BCE accetta depositi dalla European Financial Stability Facility (EFSF) e dal Meccanismo europeo di stabilità (MES), che nel bilancio 2019 figuravano alla voce “Altre passività”. Con effetto dal 1° luglio 2020, l’Eurostat ha riclassificato questi organismi dal settore degli “altri intermediari finanziari” a quello delle “amministrazioni pubbliche”[31]. A partire da questa data i relativi importi sono quindi esposti alla voce “Amministrazioni pubbliche”.

A fini di confronto, gli importi per il 2019 sono stati così rettificati:

Modifiche ai criteri di rilevazione contabile e di redazione del bilancio

Nel 2020 non sono state apportate modifiche ai criteri di rilevazione contabile e di redazione del bilancio applicati dalla BCE.

Altre informazioni

Ai sensi dell’articolo 27 dello Statuto del SEBC e sulla base di una raccomandazione del Consiglio direttivo, il Consiglio dell’UE ha approvato la designazione della Baker Tilly GmbH & Co. KG Wirtschaftsprüfungsgesellschaft, Düsseldorf (Repubblica federale di Germania) quale revisore esterno della BCE per un periodo di cinque anni che si concluderà al termine dell’esercizio finanziario 2022. Tale periodo può essere esteso fino a un massimo di due esercizi finanziari.

2.4 Note allo stato patrimoniale

Nota 1 - Oro e crediti in oro

Al 31 dicembre 2020 la BCE deteneva 16.229.522 once[32] di oro fino, per un valore di mercato pari a 25.056 milioni di euro (21.976 milioni nel 2019). Nel 2020 non sono state effettuate operazioni in oro e pertanto le consistenze della BCE sono rimaste invariate rispetto al 31 dicembre 2019. L’aumento del controvalore in euro di tali consistenze è dovuto al rialzo del prezzo di mercato dell’oro espresso in euro (cfr. “Oro e attività e passività in valuta estera” nella sezione 2.3 “Criteri di rilevazione contabile e di redazione del bilancio” e la nota 15 “Conti di rivalutazione”).

Nota 2 - Crediti denominati in valuta estera nei confronti di residenti e non residenti nell’area dell’euro

Nota 2.1 - Crediti verso l’FMI

Questa voce dell’attivo rappresenta la quota di DSP detenuta dalla BCE al 31 dicembre 2020 e ammonta a 680 milioni di euro (710 milioni nel 2019). Si basa su un accordo di scambio con il Fondo monetario internazionale (FMI) secondo il quale quest’ultimo è autorizzato a eseguire operazioni di vendita e acquisto di DSP contro euro, per conto della BCE, entro un livello minimo e uno massimo di quote detenute. A fini contabili i DSP sono assimilati a una divisa estera (cfr. “Oro e attività e passività in valuta estera” nella sezione 2.3 “Criteri di rilevazione contabile e di redazione del bilancio”). La diminuzione del controvalore in euro delle consistenze in DSP della BCE è ascrivibile al deprezzamento del DSP nei confronti dell’euro nel 2020.

Nota 2.2 - Saldi presso banche e investimenti in titoli, prestiti esteri e altre attività sull’estero e crediti denominati in valuta estera nei confronti di residenti nell’area dell’euro

Queste due poste sono rappresentate da saldi presso banche e prestiti denominati in valuta estera, nonché da investimenti in titoli denominati in dollari statunitensi, renminbi cinesi e yen giapponesi.

Nel 2020 il valore totale di queste voci si è ridotto soprattutto per effetto del deprezzamento del dollaro statunitense nei confronti dell’euro.

Attività nette in valuta estera[33] detenute dalla BCE al 31 dicembre 2020:

Nel 2020 non sono stati effettuati interventi sul mercato valutario.

Nota 3 - Crediti denominati in euro nei confronti di non residenti nell’area dell’euro

Nota 3.1 - Saldi presso banche, investimenti in titoli e prestiti

Al 31 dicembre 2020 questa voce consiste di un credito di 1.830 milioni di euro relativo agli accordi per l’erogazione di liquidità fra l’Eurosistema e le banche centrali di paesi non appartenenti all’area dell’euro. In base a questi accordi, l’Eurosistema fornisce liquidità in euro alle banche centrali di paesi non partecipanti all’area dell’euro a fronte di garanzie idonee[34] per soddisfare la domanda di liquidità in euro in tali paesi in caso di disfunzioni di mercato e, quindi, per ridurre al minimo il rischio di effetti avversi di propagazione nei mercati finanziari e nelle economie dell’area.

Nota 4 - Altri crediti denominati in euro verso enti creditizi dell’area dell’euro

Al 31 dicembre 2020 questa voce comprende i saldi di conti correnti di residenti nell’area dell’euro per 81 milioni di euro (109 milioni nel 2019).

Nota 5 - Titoli denominati in euro emessi da residenti nell’area dell’euro

Nota 5.1- Titoli detenuti per finalità di politica monetaria

Al 31 dicembre 2020 questa voce comprende i titoli acquistati dalla BCE nell’ambito dei tre Programmi per l’acquisto di obbligazioni garantite (CBPP), del Programma per il mercato dei titoli finanziari (SMP), del Programma di acquisto di titoli garantiti da attività (ABSPP), del Programma di acquisto per il settore pubblico (PSPP) e del Programma di acquisto per l’emergenza pandemica (PEPP).

1) Ulteriori criteri di idoneità per i singoli programmi sono consultabili nelle decisioni del Consiglio direttivo.

2) Nel quadro dell’SMP sono stati acquistati soltanto titoli del debito pubblico emessi dal Tesoro di cinque paesi dell’area dell’euro.

3) La BCE non acquista titoli nell’ambito del CSPP.

4) Per i titoli di Stato greci è stata concessa una deroga ai requisiti di ammissibilità.

Nel 2020 l’Eurosistema ha proseguito gli acquisti netti nell’ambito del PAA[35] a un ritmo mensile medio di 20 miliardi di euro. Nel marzo 2020 il Consiglio direttivo ha deliberato di integrare gli acquisti netti di attività con una dotazione temporanea aggiuntiva di 120 miliardi di euro sino alla fine dell’anno. Il Consiglio direttivo si attende che gli acquisti netti proseguiranno finché necessario a rafforzare l’impatto di accomodamento dei suoi tassi di riferimento e che termineranno poco prima che inizierà a innalzare i tassi di riferimento della BCE. Il Consiglio direttivo intende anche continuare i reinvestimenti per un prolungato periodo di tempo successivamente alla data in cui inizierà a innalzare i tassi di interesse di riferimento della BCE, e in ogni caso finché sarà necessario per mantenere condizioni di liquidità favorevoli e un ampio grado di accomodamento monetario.

Inoltre, nel marzo 2020 l’Eurosistema ha avviato il Programma temporaneo di acquisto per l’emergenza pandemica (PEPP)[36], con una dotazione iniziale di 750 miliardi di euro, per allentare l’orientamento complessivo della politica monetaria e per contrastare i gravi rischi a cui il meccanismo di trasmissione della politica monetaria e le prospettive per l’area dell’euro erano esposti a causa della pandemia di coronavirus (COVID-19). Gli acquisti, che inizialmente si prevedeva di proseguire sino alla fine del 2020, includono tutte le categorie di attività ammissibili nell’ambito del PAA[37]. Il Consiglio direttivo ha incrementato la dotazione del PEPP di 600 miliardi di euro a giugno 2020 e di ulteriori 500 miliardi di euro a dicembre, portando il volume complessivo del programma a 1.850 miliardi di euro. L’orizzonte temporale degli acquisti netti è stato inoltre esteso almeno sino alla fine di marzo 2022 e, in ogni caso, finché il Consiglio direttivo non riterrà conclusa la fase critica legata al coronavirus. In aggiunta, esso intende reinvestire il capitale rimborsato sui titoli in scadenza nel quadro del PEPP almeno sino alla fine del 2023. La futura riduzione del portafoglio del PEPP sarà gestita in modo da evitare interferenze con l’adeguato orientamento di politica monetaria.

I titoli relativi ai programmi menzionati sono valutati al costo ammortizzato tenendo conto di eventuali riduzioni durevoli di valore (cfr. “Titoli” nella sezione 2.3 “Criteri di rilevazione contabile e di redazione del bilancio”).

Il costo ammortizzato dei titoli detenuti dalla BCE e il loro valore di mercato[38] (che non è rilevato nello stato patrimoniale, né nel conto economico ed è riportato solo a fini di raffronto) sono indicati nella tavola seguente.

La riduzione del costo ammortizzato dei portafogli relativi al CBPP1, al CBPP2 e all’SMP è dovuta al rimborso dei titoli.

Il Consiglio direttivo valuta periodicamente i rischi finanziari connessi ai portafogli detenuti nel quadro dei programmi suddetti.

Sulla base dei dati disponibili a fine esercizio, vengono condotte annualmente verifiche sulle eventuali riduzioni durevoli di valore sottoposte poi ad approvazione del Consiglio direttivo. In tale contesto, gli indicatori delle riduzioni durevoli di valore sono valutati separatamente per ciascun programma. Nei casi in cui si osservano tali indicatori, vengono effettuate ulteriori analisi per confermare che i flussi finanziari dei relativi titoli non ne abbiano risentito. Alla luce dei risultati delle verifiche effettuate nel 2020, la BCE non ha registrato perdite sui titoli detenuti per finalità di politica monetaria.

Nota 6 - Crediti interni all’Eurosistema

Nota 6.1 - Crediti derivanti dall’allocazione delle banconote in euro all’interno dell’Eurosistema

In questa posta di bilancio confluiscono i crediti della BCE nei confronti delle BCN dei paesi dell’area dell’euro relativi all’allocazione delle banconote in euro all’interno dell’Eurosistema (cfr. “Banconote in circolazione” nella sezione 2.3 “Criteri di rilevazione contabile e di redazione del bilancio”). Al 31 dicembre 2020 si registrava un importo di 114.761 milioni di euro (103.420 milioni nel 2019). La remunerazione di tali crediti è calcolata su base giornaliera all’ultimo tasso di interesse marginale disponibile applicato dall’Eurosistema nelle aste delle operazioni di rifinanziamento principali[39] (cfr. la nota 23.2 “Interessi attivi derivanti dall’allocazione delle banconote in euro all’interno dell’Eurosistema”).

Nota 7 - Altre attività

Nota 7.1 - Immobilizzazioni materiali e immateriali

Voci iscritte al 31 dicembre 2020:

Con riferimento alla sede principale della BCE e agli immobili adibiti a uffici iscritti come attività per il diritto d’uso, a fine esercizio è stata condotta una verifica di riduzione durevole di valore che non ha dato luogo ad alcuna perdita.

Nota 7.2 - Altre attività finanziarie

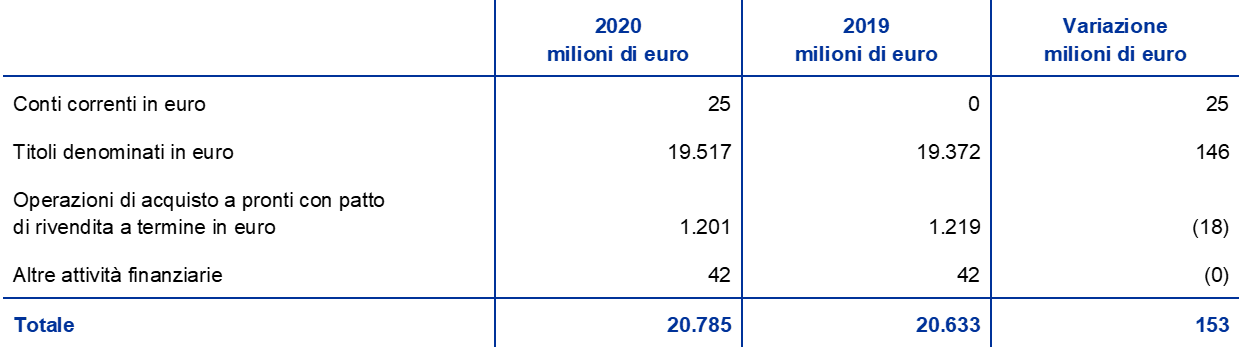

Questa voce è costituita principalmente dal portafoglio a fronte dei fondi propri della BCE, rappresentato in prevalenza dagli investimenti delle risorse finanziarie della Banca, ossia il capitale versato e le consistenze delle riserve e del fondo di accantonamento a fronte dei rischi finanziari. Include altresì 3.211 azioni della Banca dei regolamenti internazionali (BRI) rilevate al costo di acquisto pari a 42 milioni di euro e altri conti correnti denominati in euro.

Le componenti di questa voce sono:

L’incremento netto di questa voce nel 2020 è principalmente ascrivibile (a) al reinvestimento degli interessi attivi generati dal portafoglio detenuto a fronte dei fondi propri della BCE e (b) all’aumento del valore di mercato dei titoli inclusi in tale portafoglio.

Nota 7.3 - Differenze da valutazione su operazioni “fuori bilancio”

Questa voce si compone delle variazioni da valutazione relative alle operazioni di swap e a termine in valuta in essere al 31 dicembre 2020 (cfr. la nota 20 “Operazioni di swap e a termine in valuta”). Tali variazioni, pari a 388 milioni di euro (619 milioni nel 2019), risultano dalla conversione in euro di queste operazioni ai tassi di cambio vigenti nel giorno di riferimento per la redazione del bilancio, a fronte del controvalore in euro che si ottiene dalla conversione delle operazioni al costo medio della rispettiva divisa esistente a tale data (cfr. “Operazioni fuori bilancio” e “Oro e attività e passività in valuta estera” nella sezione 2.3 “Criteri di rilevazione contabile e di redazione del bilancio”).

Nota 7.4 - Ratei e risconti attivi

Al 31 dicembre 2020 questa voce, pari a 3.390 milioni di euro (2.572 milioni nel 2019), comprende principalmente gli interessi cedolari maturati sui titoli, inclusi i dietimi di interesse versati al momento dell’acquisto, per 2.757 milioni di euro (2.431 milioni nel 2019) (cfr. la nota 2.2 “Saldi presso banche e investimenti in titoli, prestiti esteri e altre attività sull’estero e crediti denominati in valuta estera nei confronti di residenti nell’area dell’euro”, la nota 5 “Titoli denominati in euro emessi da residenti nell’area dell’euro” e la nota 7.2 “Altre attività finanziarie”).

Questa voce include anche un importo di 514 milioni di euro corrispondente ai contributi per le attività di vigilanza per il periodo 2020, esigibile nel secondo trimestre del 2021. A partire dal 2020 i contributi sono addebitati ex post in base alle spese effettivamente sostenute[40]. Tuttavia nel 2020, per l’ultima volta, l’ammontare dei contributi è stato rettificato per il risultato positivo riportato dal periodo di contribuzione precedente (cfr. la nota 26 “Proventi/spese netti per provvigioni e commissioni”).

Sono inoltre ricompresi (a) i redditi maturati con riferimento ai progetti comuni dell’Eurosistema (cfr. la nota 28 “Altri proventi”), (b) i risconti vari e (c) gli interessi attivi generati da altre attività e passività finanziarie.

Nota 7.5 - Varie

Al 31 dicembre 2020 questa voce, pari a 1.970 milioni di euro (2.221 milioni nel 2019), comprende soprattutto l’importo della distribuzione provvisoria dell’utile della BCE per 1.260 milioni di euro (1.431 milioni nel 2019) (cfr. “Distribuzione provvisoria dell’utile” nella sezione 2.3 “Criteri di rilevazione contabile e di redazione del bilancio” e la nota 12.2 “Altre passività nell’ambito dell’Eurosistema (nette)”).

Nella voce rientrano anche i saldi, per un valore di 692 milioni di euro (757 milioni nel 2019), connessi alle operazioni di swap e a termine in valuta in essere al 31 dicembre 2020 che risultano dalla conversione in euro di tali operazioni al costo medio della rispettiva valuta nel giorno di riferimento per la redazione del bilancio, a fronte dei controvalori in euro per i quali sono state inizialmente registrate le operazioni (cfr. “Operazioni fuori bilancio” nella sezione 2.3 “Criteri di rilevazione contabile e di redazione del bilancio”).

Nota 8 - Banconote in circolazione

Questa voce, che indica la quota spettante alla BCE (8%) sul totale delle banconote in euro in circolazione (cfr. “Banconote in circolazione” nella sezione 2.3 “Criteri di rilevazione contabile e di redazione del bilancio”), ammonta a 114.761 milioni di euro al 31 dicembre 2020 (103.420 milioni nel 2019).

Nota 9 - Altre passività denominate in euro verso enti creditizi dell’area dell’euro

Per il prestito di titoli acquistati nell’ambito del PSPP, le banche centrali dell’Eurosistema possono accettare in garanzia contante, senza doverlo reinvestire. Per quanto riguarda la BCE, queste operazioni sono condotte tramite un’istituzione specializzata. Le stesse condizioni si applicano ai titoli del settore pubblico detenuti nell’ambito del PEPP.

Al 31 dicembre 2020 il valore complessivo di queste operazioni di prestito a fronte di garanzie in contante condotte con enti creditizi dell’area dell’euro è pari a 2.559 milioni di euro (1.325 milioni nel 2019). Il contante ricevuto in garanzia è stato depositato sui conti Target2. Poiché a fine esercizio il contante risultava non investito, queste operazioni sono state rilevate nello stato patrimoniale (cfr. “Operazioni temporanee” nella sezione 2.3 “Criteri di rilevazione contabile e di redazione del bilancio”)[41].

Nota 10 - Passività denominate in euro nei confronti di altri residenti nell’area dell’euro

Nota 10.1 - Amministrazioni pubbliche

Al 31 dicembre 2020 questa voce ammonta a 10.012 milioni di euro (18.198 milioni nel 2019) e comprende i depositi del Meccanismo europeo di stabilità (MES) e della European Financial Stability Facility (EFSF) (cfr. “Riclassificazioni” nella sezione 2.3 “Criteri di rilevazione contabile e di redazione del bilancio”).

Nota 10.2 - Altre passività

Al 31 dicembre 2020 questa voce è pari a 3.688 milioni di euro (2.268 milioni nel 2019). Include i depositi o i pagamenti accettati dalla BCE o effettuati dai o per conto dei partecipanti a EURO1 e RT1[42], utilizzati come fondo di garanzia per EURO1 o per agevolare i regolamenti in RT1.

Nota 11 - Passività denominate in euro nei confronti di non residenti nell’area dell’euro

Al 31 dicembre 2020 questa posta ammonta a 11.567 milioni di euro (7.245 milioni nel 2019). Si compone principalmente di un importo di 4.685 milioni di euro (3.271 milioni nel 2019) relativo ai saldi Target2 delle BCN dei paesi non appartenenti all’area dell’euro nei confronti della BCE (cfr. “Saldi intra-SEBC e saldi interni all’Eurosistema” nella sezione 2.3 “Criteri di rilevazione contabile e di redazione del bilancio”). L’incremento dei saldi nel 2020 è riconducibile ai pagamenti netti da titolari di conti nei paesi dell’area dell’euro verso titolari di conti nei paesi non aderenti all’area che sono regolati su Target2.

È ricompreso anche un importo di 3.457 milioni di euro (3.350 milioni nel 2019) derivante dall’accordo permanente per lo scambio di liquidità nelle reciproche valute concluso con la Federal Reserve Bank of New York. In questo contesto il Federal Reserve System fornisce alla BCE dollari statunitensi mediante operazioni di swap, finalizzate a offrire finanziamenti a breve termine in dollari alle controparti dell’Eurosistema. La BCE attiva simultaneamente operazioni di back-to-back swap con le BCN dei paesi dell’area dell’euro, le quali utilizzano i fondi così ottenuti per eseguire operazioni temporanee di immissione di liquidità in dollari con le controparti dell’Eurosistema. I back-to-back swap danno luogo a saldi interni all’Eurosistema, ossia fra la BCE e le BCN. Le operazioni di swap condotte con il Federal Reserve System e le BCN dei paesi dell’area dell’euro generano inoltre attività e passività per operazioni a termine che vengono esposte nei conti “fuori bilancio” (cfr. la nota 20 “Operazioni di swap e a termine in valuta”).

La parte rimanente di questa voce è rappresentata da un importo pari a 3.425 milioni di euro (625 milioni nel 2019) derivante dalle operazioni di prestito di titoli del settore pubblico detenuti nell’ambito del PSPP e del PEPP condotte con soggetti non residenti nell’area dell’euro, in cui il contante ricevuto in garanzia è stato trasferito ai conti Target2 (cfr. la nota 9 “Altre passività denominate in euro verso enti creditizi dell’area dell’euro”).

Nota 12 - Passività interne all’Eurosistema

Nota 12.1 - Passività equivalenti al trasferimento di riserve ufficiali

La voce rappresenta le passività verso le BCN dei paesi dell’area dell’euro derivanti dal trasferimento di riserve ufficiali alla BCE al momento dell’adesione all’Eurosistema. In conformità all’articolo 30.2 dello Statuto del SEBC, questi contributi sono stabiliti in proporzione alle quote di partecipazione delle BCN al capitale sottoscritto della BCE. A seguito (a) dell’incremento della ponderazione delle BCN dei paesi dell’area dell’euro (che hanno trasferito riserve ufficiali alla BCE) nel capitale sottoscritto della BCE derivante dall’uscita della Bank of England dal SEBC e (b) della decisione del Consiglio direttivo di ridurre la quota dei contributi delle BCN dei paesi dell’area dell’euro, al fine di mantenere l’ammontare totale delle riserve ufficiali già trasferite dalle BCN dei paesi dell’area al livello attuale, la passività derivante da tali trasferimenti è stata leggermente rettificata. Ciò ha determinato al 1° febbraio 2020 una lieve riduzione pari a 0,2 milioni di euro, importo che è stato corrisposto alle BCN dei paesi dell’area.

La remunerazione di tali passività è calcolata su base giornaliera all’ultimo tasso di interesse marginale disponibile – applicato dall’Eurosistema nelle aste delle operazioni di rifinanziamento principali – aggiustato per tenere conto della componente infruttifera rappresentata dall’oro (cfr. la nota 23.3 “Remunerazione dei crediti delle BCN relativamente alle riserve ufficiali trasferite”).

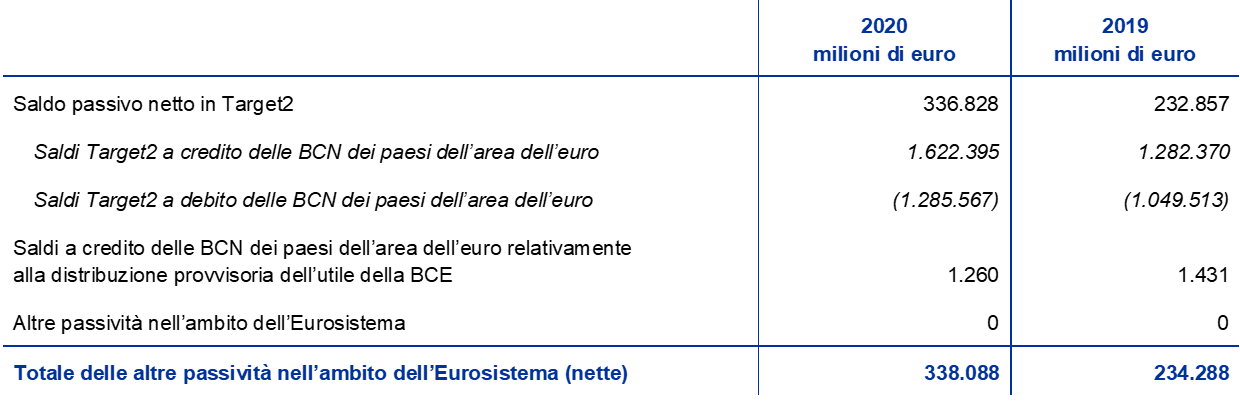

Nota 12.2 - Altre passività nell’ambito dell’Eurosistema (nette)

Nel 2020 questa voce include principalmente i saldi Target2 delle BCN dei paesi dell’area dell’euro nei confronti della BCE e il saldo a credito delle BCN dei paesi dell’area a fronte della distribuzione provvisoria dell’utile della BCE (cfr. rispettivamente “Saldi intra-SEBC e saldi interni all’Eurosistema” e “Distribuzione provvisoria dell’utile” nella sezione 2.3 “Criteri di rilevazione contabile e di redazione del bilancio”).