Synteza

Dynamika realnego PKB w drugim i trzecim kwartale 2019 była niska i oczekuje się, że w najbliższym okresie pozostanie słaba. Wskaźniki nastrojów w gospodarce pogorszyły się, głównie wskutek obecnej słabości handlu światowego w warunkach utrzymującej się na świecie niepewności (związanej z eskalacją protekcjonizmu oraz możliwością gwałtowniejszego spowolnienia gospodarczego w Chinach i bezumownego brexitu). Jednak najnowsze wskaźniki dla przetwórstwa przemysłowego nieco się stabilizują, nastroje w sektorze budowlanym i zaufanie konsumentów wykazują większą odporność, a sytuacja na rynku pracy jest w dalszym ciągu korzystna. Potem pod wpływem zdecydowanie korzystnych warunków finansowania (do których przyczynia się bardzo łagodne nastawienie polityki pieniężnej EBC), założenia, że brexit nastąpi w sposób uporządkowany i że zniknie część innych światowych czynników niepewności, a także związanego z tym stopniowego ożywienia popytu zewnętrznego oraz wyraźnego luzowania polityki fiskalnej tempo wzrostu w średnim okresie powinno stabilnie się zwiększać. W ujęciu łącznym dynamika realnego PKB według projekcji w 2020 nieco spadnie – do 1,1% – po czym w 2021 i 2022 wzrośnie do 1,4%. W porównaniu z projekcjami z września 2019 dynamika PKB na 2020 została zrewidowana w dół o 0,1 pkt proc., jako że wpływ znacznej rewizji w dół popytu zewnętrznego jest tylko częściowo neutralizowany przez wpływ większego wsparcia ze strony polityki fiskalnej i polityki pieniężnej oraz deprecjację efektywnego kursu euro.

Inflacja HICP – po spadku z 2019 – w 2020 według oczekiwań jeszcze zwolni, a następnie będzie stopniowo przyspieszać i w 2022 dojdzie do 1,6%. Na kształtowanie się inflacji ogółem w najbliższych kwartałach powinien mocno wpływać efekt bazy w inflacji cen energii. Inflacja HICP z wyłączeniem cen energii i żywności, która pod koniec 2019 wzrosła, w horyzoncie projekcji ma się stopniowo umacniać. Powinny ją pobudzać: umacnianie się aktywności, stosunkowo silny wzrost płac przy ciasnych rynkach pracy oraz poprawianie się marż zysku w miarę przyspieszania aktywności, do czego będą się przyczyniać m.in. najnowsze środki polityki pieniężnej. Inflację bazową będzie także podtrzymywać wzrost cen surowców nieenergetycznych. W porównaniu z projekcjami z września 2019 inflacja HICP na 2020 została zrewidowana w górę ze względu na wyższe ceny ropy, a na 2021 – nieco w dół z powodu niższej zewnętrznej presji cenowej oraz słabszego kształtowania się płac i marż zysku[1].

1 Gospodarka realna

Dynamika realnego PKB strefy euro w trzecim kwartale 2019 wyniosła 0,2%, czyli nieco więcej, niż przewidywano w projekcjach z września 2019. Kontrybucja popytu wewnętrznego do wzrostu PKB była w tym kwartale dodatnia, natomiast kontrybucja salda wymiany handlowej i zmiany stanu zapasów – lekko ujemna. Umiarkowane tempo wzrostu eksportu jest odzwierciedleniem światowych czynników hamujących, a przede wszystkim – małej dynamiki aktywności na świecie i popytu zewnętrznego przy podwyższonej globalnej niepewności. Wzrost spożycia prywatnego w trzecim kwartale był odporny i pozostał motorem wzrostu.

Wykres 1

Realny PKB w strefie euro

(zmiany procentowe kwartał do kwartału, dane kwartalne skorygowane o wyrównania sezonowe i liczbę dni roboczych)

Uwaga: Przedziały wokół centralnych punktów projekcji wyznaczono na podstawie różnic między rzeczywistymi wynikami a wcześniejszymi projekcjami z wielu lat. Rozpiętość przedziałów jest równa dwukrotności średniej wartości bezwzględnej tych różnic. Zastosowana metoda wyznaczania przedziałów, uwzględniająca korektę z tytułu zdarzeń nadzwyczajnych, została przedstawiona w publikacji EBC New procedure for constructing Eurosystem and ECB staff projection ranges z grudnia 2009, dostępnej na stronie internetowej EBC.

Według wskaźników krótkookresowych w najbliższej przyszłości wzrost gospodarczy będzie słaby. Obliczany przez Komisję Europejską wskaźnik nastrojów w gospodarce ESI (Economic Sentiment Indicator) w listopadzie się poprawił, po dwóch miesiącach spadku, ale pozostaje poniżej średniej dla trzeciego kwartału. Na oczekiwaniach przedsiębiorstw odbija się obecna słabość handlu światowego i utrzymująca się wysoka niepewność (związana ze sporami handlowymi na świecie, możliwością wyjścia Wielkiej Brytanii z UE bez umowy oraz ryzykiem gwałtowniejszego spowolnienia gospodarczego w Chinach). Dotyczy to zwłaszcza sektora przetwórstwa przemysłowego, gdzie wskaźnik nastrojów pozostaje znacznie poniżej średniej długoterminowej. Natomiast nastroje w sektorze budowlanym i zaufanie konsumentów w dalszym ciągu wykazują odporność. Rozbieżność między sektorami jest wciąż widoczna we wskaźnikach PMI: dane dla przetwórstwa przemysłowego pozostają znacznie poniżej progowej wartości 50 odpowiadającej zerowemu wzrostowi – chociaż ostatnio nieco się ustabilizowały – natomiast wskaźniki dla usług i budownictwa przekraczają tę wartość. Przenoszenie się szoków z sektora przetwórstwa przemysłowego na sektor usług jest na razie ograniczone i zasadniczo przebiega zgodnie z oczekiwaniami, jako że sektor usługowy jest jedynie w nieznacznym stopniu wrażliwy na szoki globalne, które niekorzystnie odbiły się na przemyśle przetwórczym (zob. ramka 3). W sumie z najnowszych wskaźników wynika, że słaby wzrost obserwowany w drugim i trzecim kwartale powinien się utrzymać także w ostatnich miesiącach 2019 i na początku 2020.

Według przyjętych założeń czynniki hamujące wzrost gospodarczy na świecie w średnim okresie będą nieco ustępować, dzięki czemu zaczną mocniej działać fundamentalne czynniki pobudzające wzrost w strefie euro (zob. wykres 1 i tabela 1). W szczególności w scenariuszu bazowym założono uporządkowane wyjście Wielkiej Brytanii z UE oraz niestosowanie kolejnych (oprócz już wprowadzonych) środków protekcjonistycznych, wskutek czego zmniejsza się też prawdopodobieństwo ostrego spowolnienia w Chinach. Obecny poziom niepewności powinien się zatem stopniowo obniżać, dzięki czemu zaczną mocniej działać fundamentalne czynniki prowzrostowe. Oczekuje się, że warunki finansowania pozostaną bardzo łagodne, a środki polityki pieniężnej EBC, w tym pakiet uchwalony we wrześniu 2019, będą nadal przekładać się na gospodarkę. Konkretnie z założeń technicznych wynika, że nominalne stopy procentowe, obecnie niskie, w horyzoncie projekcji wzrosną jedynie nieznacznie. Akcja kredytowa dla prywatnego sektora niefinansowego ma w krótkim okresie pozostać zasadniczo niezmieniona, a potem również nieznacznie przyspieszyć pod wpływem poprawiającej się sytuacji makroekonomicznej, bardzo niskich stóp procentowych i korzystnych warunków udzielania kredytów dla gospodarstw domowych i przedsiębiorstw niefinansowych. Mniejsza potrzeba delewarowania i poprawa zdolności do obsługi zadłużenia we wszystkich sektorach oraz rosnące zyski będą również pobudzać dynamikę wydatków prywatnych. Na dynamikę spożycia prywatnego i inwestycji mieszkaniowych powinien też korzystnie oddziaływać stosunkowo mocny wzrost płac i majątku netto, a także postępujący spadek bezrobocia. Eksportowi poza strefę euro ma sprzyjać przewidywane ożywienie popytu zewnętrznego i niedawna deprecjacja efektywnego kursu euro. Wreszcie – oczekuje się, że nastawienie polityki fiskalnej w latach 2020–2021 zostanie poluzowane, a w 2022 będzie ogólnie neutralne (zob. punkt 3).

Jednak w 2022 dynamika wzrostu gospodarczego może zwolnić z powodu wygasania niektórych czynników prowzrostowych. W średnim okresie prawdopodobnie zmaleje dynamika zatrudnienia, głównie przez coraz mocniejsze ograniczenia w podaży siły roboczej w niektórych krajach.

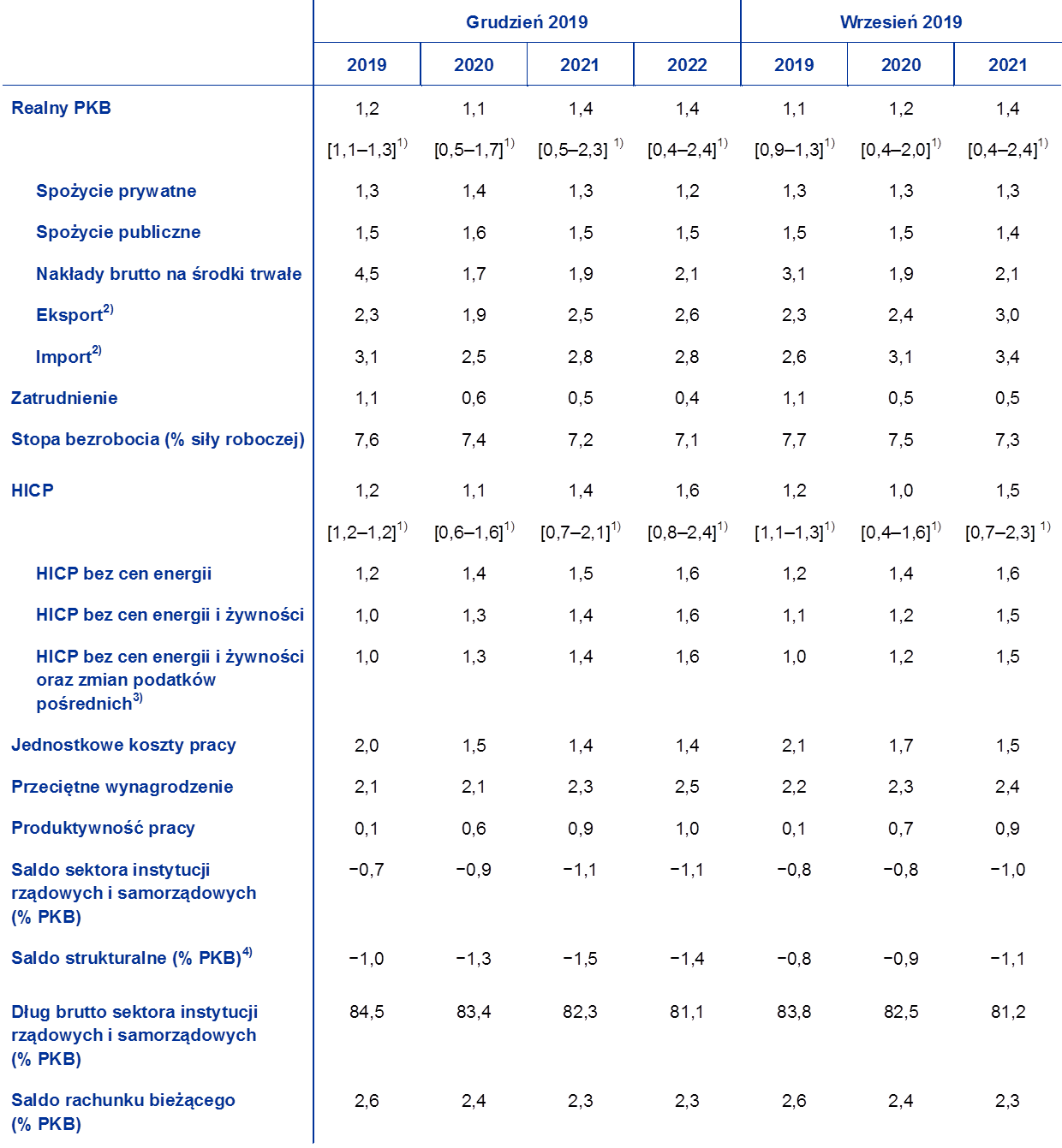

Tabela 1

Projekcje makroekonomiczne dla strefy euro

(zmiany roczne w %)

Uwaga: Realny PKB i jego składowe, jednostkowe koszty pracy, przeciętne wynagrodzenie i produktywność pracy na podstawie danych odsezonowanych i po wyrównaniu dniami roboczymi.

1) Przedziały projekcji wyznaczono na podstawie różnic między rzeczywistymi wynikami a wcześniejszymi projekcjami z wielu lat. Rozpiętość przedziałów jest równa dwukrotności średniej wartości bezwzględnej tych różnic. Zastosowana metoda wyznaczania przedziałów, uwzględniająca korektę z tytułu zdarzeń nadzwyczajnych, została przedstawiona w publikacji EBC New procedure for constructing Eurosystem and ECB staff projection ranges z grudnia 2009, dostępnej na stronie internetowej EBC.

2) Z uwzględnieniem wymiany handlowej w obrębie strefy euro.

3) Wskaźnik oparty na szacunkach faktycznego wpływu podatków pośrednich. Może się różnić od danych Eurostatu, w których zakłada się pełne i natychmiastowe przełożenie wpływu podatków na HICP.

4) Obliczone jako saldo sektora instytucji rządowych i samorządowych z pominięciem przejściowych efektów cyklu koniunkturalnego i tymczasowych środków rządowych.

Dynamika spożycia prywatnego w trzecim kwartale 2019 się umocniła, a w horyzoncie projekcji ma nieznacznie słabnąć. Jej wzrost z 0,2% w drugim kwartale 2019 do 0,5% w trzecim kwartale nastąpił w otoczeniu cechującym się odpornym zaufaniem konsumentów i korzystną sytuacją na rynku pracy. Jeśli chodzi o następny okres, kwartalna dynamika spożycia prywatnego za drugie półrocze br. prawdopodobnie okaże się w ujęciu średnim nieznacznie wyższa niż za pierwszą połowę roku, m.in. z powodu opóźnionej reakcji spożycia na środki wprowadzone przez rządy w kilku dużych krajach w celu podtrzymania dochodów. W 2020 dynamika spożycia powinna wzrosnąć – wskazują na to nadal stosunkowo korzystne wskaźniki zaufania konsumentów, spodziewany dalszy spadek bezrobocia i ciągły wzrost przeciętnego realnego wynagrodzenia. Jej wzrost będzie również pobudzany przez pozytywne oddziaływanie poluzowania polityki fiskalnej w niektórych krajach. W latach 2021–2022 wzrost spożycia według oczekiwań będzie nieco wolniejszy, zgodnie z niższą dynamiką realnych dochodów do dyspozycji w obu tych latach.

Dynamikę spożycia prywatnego powinny pobudzać korzystne warunki finansowania i wzrost majątku netto. Według projekcji nominalne stopy oprocentowania kredytów bankowych w najbliższej przyszłości jeszcze nieznacznie spadną, potem się ustabilizują, a w 2021–2022 lekko wzrosną. Ponieważ stawki oprocentowania i wolumen kredytów bankowych dla gospodarstw domowych w nadchodzących latach według projekcji wzrosną jedynie umiarkowanie, oczekuje się, że poziom płatności odsetkowych brutto pozostanie niski, więc będzie nadal pobudzać spożycie prywatne. Ponadto majątek netto w latach 2020–2022 ma w dalszym ciągu rosnąć w ujęciu realnym pod wpływem niezmiennie wysokich dodatnich różnic z wyceny portfeli nieruchomości. Umiarkowanym wsparciem dla spożycia będzie także wzrost majątku netto w połączeniu z dotychczasowymi postępami w delewarowaniu.

Ramka 1

Założenia techniczne dotyczące stóp procentowych, kursów walutowych i cen surowców

W porównaniu z projekcjami z września 2019 założenia techniczne obejmują: wyższe ceny ropy, słabszy efektywny kurs walutowy i wyższe stopy procentowe. Podstawą założeń technicznych dotyczących stóp procentowych i cen surowców są oczekiwania rynkowe; datą graniczną jest 19 listopada 2019. Stopy krótkoterminowe opierają się na 3‑miesięcznej stawce EURIBOR, a oczekiwania rynkowe są wyprowadzane ze stawek kontraktów terminowych. Z tej metody wynika średni poziom krótkoterminowych stóp procentowych równy −0,4% w latach 2019, 2020 i 2021 oraz −0,3% w 2022. Nominalna rentowność 10‑letnich obligacji skarbowych dla strefy euro wynikająca z oczekiwań rynkowych wynosi średnio 0,4% w 2019, 0,3% w 2020, 0,4% w 2021 i 0,6% w 2022[2]. W porównaniu z projekcjami z września 2019 oczekiwania rynkowe dotyczące krótkoterminowych stóp procentowych zrewidowano w górę o ok. 20 pkt bazowych na 2020 i ok. 25 pkt bazowych na 2021, natomiast oczekiwania dotyczące rentowności 10‑letnich obligacji skarbowych dla strefy euro zrewidowano w górę o ok. 20 pkt bazowych na 2020 i 2021.

W zakresie cen surowców przyjęto – na podstawie ścieżki wyprowadzonej jako średnia cen na rynkach terminowych z ostatnich dwóch tygodni przed datą graniczną, tj. 19 listopada 2019 – że cena ropy Brent w 2019 będzie wynosić 63,8 USD/b, po czym do 2022 obniży się do 56,8 USD/b. Z takiej ścieżki wynika, że ceny ropy w USD w całym horyzoncie projekcji są wyższe, niż zakładano we wrześniu br. Dolarowe ceny surowców nieenergetycznych w 2019 według szacunków spadły, ale przyjęto, że w kolejnych latach będą rosły.

Zakłada się, że dwustronne kursy walutowe w horyzoncie projekcji utrzymają się bez zmian na poziomie równym średniej z ostatnich dwóch tygodni przed datą graniczną, tj. 19 listopada 2019. Z tego założenia wynika średni kurs USD do EUR wynoszący 1,12 w 2019 i 1,10 w latach 2020–2022, czyli nieco niższy niż w projekcjach z września 2019. Efektywny kurs euro (wobec walut 38 partnerów handlowych) od czasu ogłoszenia projekcji wrześniowych osłabił się o 1,6% w następstwie aprecjacji funta szterlinga związanej ze zmniejszeniem się bezpośredniej groźby bezumownego brexitu, a także relatywnie mocnych kursów walut niektórych gospodarek wschodzących.

Założenia techniczne

Inwestycje mieszkaniowe powinny nadal rosnąć, chociaż już wolniej. Krótkookresowo wskaźniki zaufania dla sektora budownictwa pozwalają oczekiwać dalszego – ale umiarkowanego – wzrostu tych inwestycji. Wskazuje na to również zmniejszanie się liczby wydanych pozwoleń na budowę, a także ostatnie badania ankietowe, według których zmniejszył się odsetek gospodarstw domowych planujących rozpoczęcie remontu domu lub mieszkania w perspektywie jednego roku. W średnim okresie dynamika inwestycji mieszkaniowych prawdopodobnie ustabilizuje się na niskim poziomie, co wiąże się z coraz mocniejszymi ograniczeniami mocy produkcyjnych w budownictwie występującymi w części krajów. Kolejnym czynnikiem osłabiającym inwestycje mieszkaniowe w średnim okresie mają być niekorzystne trendy demograficzne w niektórych krajach.

Inwestycje przedsiębiorstw w krótkim okresie powinny pozostać słabe, a następnie w horyzoncie projekcji stopniowo nabierać tempa. Oczekuje się, że krótkookresowo ich dynamika będzie wciąż przytłumiona głównie z powodu niekorzystnego efektu cyklicznego związanego ze słabym popytem zewnętrznym, spadkiem wykorzystania mocy produkcyjnych do poziomu bliskiego średniej historycznej oraz podwyższonym poziomem niepewności. W średnim okresie ta dynamika ma wzrosnąć, ale nie aż do poziomu z poprzednich lat, co będzie odzwierciedleniem stosunkowo słabej sytuacji w handlu światowym, a także mniejszego zapotrzebowania na (roz)budowę zakładów produkcyjnych. Jednak w dłuższym okresie, zgodnie z założeniem, że niepewność będzie zanikać, inwestycje przedsiębiorstw mają być pobudzane przez różne korzystne czynniki fundamentalne. Po pierwsze, po kilku latach mocnego popytu łącznego firmy będą więcej inwestować w zwiększenie swojego kapitału produkcyjnego. Po drugie, warunki finansowania mają pozostać w horyzoncie projekcji bardzo korzystne. Po trzecie, spodziewana jest poprawa marż zysku, co powinno sprzyjać wzrostowi inwestycji. Po czwarte, korzystny wpływ na inwestycje powinien wywierać spadek wskaźnika dźwigni finansowej w przedsiębiorstwach niefinansowych, jaki nastąpił w ostatnich latach pod wpływem odbicia cen akcji, nieprzerwanej akumulacji aktywów i jedynie umiarkowanego wzrostu finansowania długiem, chociaż w ujęciu skonsolidowanym zadłużenie brutto jest nadal wyższe niż przed kryzysem, a w horyzoncie projekcji ma jeszcze umiarkowanie wzrosnąć. Wreszcie – płatności odsetkowe brutto przedsiębiorstw niefinansowych przez ostatnich kilka lat zmalały do rekordowo niskich poziomów i w najbliższych latach mają się zwiększać jedynie stopniowo, co będzie korzystne dla inwestycji przedsiębiorstw.

Ramka 2

Otoczenie międzynarodowe

Najnowsze dostępne dane potwierdzają ostre zmniejszenie się światowej dynamiki realnego PKB (z wyłączeniem strefy euro) w 2019. Po gwałtownym spadku tej dynamiki, jaki nastąpił w drugim półroczu 2018, w roku bieżącym światowa gospodarka nadal była słaba – to okres najniższego tempa wzrostu od czasu światowego kryzysu finansowego. Głównym czynnikiem hamującym, w warunkach rosnącej niepewności dotyczącej polityki handlowej, nadal jest słabość produkcji i inwestycji, którą tylko częściowo neutralizują bodźce ze strony polityki publicznej wprowadzone w kilku krajach w celu przeciwdziałania pogarszaniu się perspektyw gospodarczych. Gospodarki wschodzące radziły sobie słabiej, niż oczekiwano, z powodu idiosynkratycznych szoków występujących na przełomie roku, a niekiedy także – problemów strukturalnych. W gospodarkach rozwiniętych wspierająca polityka gospodarcza i pewne korzystne czynniki przejściowe pomogły zamortyzować spowolnienie.

W średnim okresie przewiduje się jedynie nieznaczne przyspieszenie światowego wzrostu gospodarczego, związane z umiarkowanym ożywieniem w gospodarkach wschodzących, które równoważy niższą dynamikę wzrostu w gospodarkach rozwiniętych i Chinach. Światowe tempo wzrostu (z wyłączeniem strefy euro), które spadło z 3,8% w 2018 do 2,9% w 2019, ma stopniowo odbijać i do 2022 osiągnąć 3,4%. Dynamikę światowego wzrostu gospodarczego mają kształtować przede wszystkim trzy czynniki. W kierunku jej obniżenia będzie działać koniunkturalne spowolnienie większości gospodarek rozwiniętych, a także stopniowe przechodzenie Chin na ścieżkę niższego wzrostu. Natomiast w kierunku zwiększenia dynamiki wzrostu będzie oddziaływać korzystny efekt bazy wynikający z ustabilizowania się aktywności w tych spośród gospodarek wschodzących, które doświadczyły poważnej recesji (np. w Argentynie, Wenezueli i Iranie). W porównaniu z projekcjami z września 2019 perspektywy światowego wzrostu gospodarczego zrewidowano w dół w całym horyzoncie czasowym, co odzwierciedla mniej dynamiczne, niż wcześniej oczekiwano, ożywienie w niektórych gospodarkach wschodzących oraz – w mniejszym stopniu – wpływ ciągłych napięć handlowych na świecie.

W 2019 handel światowy (z wyłączeniem strefy euro) znacznie się zmniejszył w warunkach nawracającej eskalacji napięć handlowych i spadku dynamiki aktywności w przemyśle. W gospodarkach rozwiniętych dynamika handlu powinna w trzecim i czwartym kwartale 2019 powrócić do poziomu umiarkowanego, pod wpływem normalizacji importu w Wielkiej Brytanii (po gwałtownym spadku, jaki nastąpił w drugim kwartale w wyniku nadzwyczajnego gromadzenia zapasów na początku 2019[3]) oraz wzrostu importu w unijnych krajach z Europy Środkowej i Wschodniej po przejściowym spowolnieniu zanotowanym w drugim kwartale. W gospodarkach wschodzących saldo wymiany handlowej w trzecim kwartale według oczekiwań spadnie poniżej zera z powodu hamujących czynników występujących w Chinach, spowolnienia gospodarczego w Indiach i zawirowań politycznych w Ameryce Łacińskiej. Oczekuje się jednak, że w czwartym kwartale handel w tych gospodarkach zasadniczo się ustabilizuje.

Otoczenie międzynarodowe

(zmiany rok do roku w %)

1) Obliczony jako średnia ważona importu.

2) Obliczony jako średnia ważona importu partnerów handlowych strefy euro.

Import światowy (bez strefy euro) według projekcji w średnim okresie ma stopniowo wzrastać, ale wolniej niż światowa aktywność gospodarcza. Opóźnienie odbicia handlu światowego będzie spowodowane głównie przez dalszą eskalację globalnych napięć handlowych (których skutki będą nadal odczuwalne w 2020), wolniejsze w stosunku do wcześniejszych projekcji ożywienie w gospodarkach wschodzących oraz poprawę równowagi strukturalnej w gospodarce chińskiej. W rezultacie elastyczność handlu względem PKB ma powrócić do jedności dopiero po okresie objętym projekcją. Przewiduje się, że dynamika importu światowego (z wyłączeniem strefy euro) znacznie spadnie: z 4,6% w 2018 do zera w roku bieżącym, a następnie odbije i dojdzie do 0,8% w 2020, 2,4% w 2021 i 2,7% w 2022. Z kolei dynamika popytu zewnętrznego wobec strefy euro, która w 2018 zwiększyła się o 3,7%, w 2019 zwolni do 0,7%, a następnie zacznie stopniowo rosnąć: do 1,0% w 2020, 2,3% w 2021 i 2,6% w 2022. W porównaniu z projekcjami z września 2019 wzrost popytu zewnętrznego został skorygowany w dół o 0,3 pkt proc. na 2019, o 0,9 pkt proc. na 2020 oraz o 0,4 pkt proc. na 2021. Te rewizje odzwierciedlają wpływ ceł ogłoszonych po dacie granicznej projekcji wrześniowych i gorsze późniejsze dane, a także powszechną słabość dynamiki importu w gospodarkach rozwiniętych i wschodzących, związaną ze słabymi perspektywami wzrostu gospodarczego.

Dynamika eksportu w najbliższym okresie ma być niewielka, a potem do końca horyzontu projekcji stopniowo rosnąć. W drugim i trzecim kwartale 2019 dynamika eksportu była niska i według projekcji taka pozostanie także w ostatnich miesiącach tego roku, zgodnie z utrzymującym się spowolnieniem handlu światowego. W średnim okresie eksport strefy euro ma odbić i rosnąć w podobnym tempie co popyt zewnętrzny (zob. ramka 2). Dynamika importu, która w drugim kwartale 2019 była mocna (w związku z silnym wzrostem inwestycji w Irlandii), a w trzecim kwartale – umiarkowana, powinna do końca horyzontu projekcji kształtować się zgodnie z dynamiką popytu łącznego (suma popytu wewnętrznego i eksportu). W ujęciu łącznym kontrybucja salda wymiany handlowej do wzrostu realnego PKB w całym horyzoncie projekcji ma być ogólnie neutralna.

Wzrost zatrudnienia będzie według projekcji słaby – w krótkim okresie ma to wynikać m.in. z czynników przejściowych, podczas gdy w dalszej części horyzontu zaczną być odczuwalne ograniczenia w podaży siły roboczej. W trzecim kwartale 2019 liczba zatrudnionych wzrosła o 0,1%, co wskazuje na zmniejszenie się dynamiki kwartalnej w porównaniu z czterema ostatnimi latami. Przewiduje się, że w średnim okresie wzrost zatrudnienia pozostanie dość słaby z powodu ograniczeń w podaży siły roboczej. Ponadto oczekuje się, że pod koniec horyzontu projekcji także popyt na pracę będzie maleć zgodnie ze spowolnieniem aktywności gospodarczej.

Wzrost siły roboczej ma w horyzoncie projekcji zwalniać. Oczekuje się, że w związku z dodatnim saldem migracji pracowników (w tym spodziewaną integracją uchodźców) i dalszym wzrostem współczynników aktywności zawodowej siła robocza będzie nadal rosnąć. Te czynniki powinny jednak wygasać w horyzoncie projekcji, natomiast będzie się zwiększać niekorzystny wpływ starzenia się społeczeństwa na dynamikę siły roboczej – odpływ starszych pracowników będzie większy niż napływ młodszych.

Stopa bezrobocia w strefie euro będzie według oczekiwań równomiernie maleć i w 2022 wyniesie 7,1%. W październiku 2019 spadła do 7,5% – najniższego poziomu od 2008. Oczekuje się, że między krajami strefy euro nadal będą występować duże różnice we wskaźnikach bezrobocia.

Produktywność pracy powinna w horyzoncie projekcji rosnąć szybciej. Dynamika produktywności pracy w przeliczeniu na pracownika i przepracowaną godzinę – w 2017 bardzo wysoka – w 2018 zmalała pod wpływem niespodziewanego osłabienia aktywności gospodarczej. W 2019 także będzie przytłumiona z powodu niskiego wzrostu produkcji przy wciąż dość mocnym wzroście zatrudnienia. Potem do końca horyzontu projekcji powinna rosnąć, ponieważ aktywność ponownie nabierze tempa, zwolni natomiast wzrost nakładu pracy. W średnim okresie dynamika produktywności pracy w ujęciu rok do roku powinna się zbliżać do średniej sprzed kryzysu, która wynosiła 1,0%[4].

W porównaniu z projekcjami wrześniowymi wzrost realnego PKB na 2020 został zrewidowany w dół, natomiast na 2021 się nie zmienił. Zmiana na 2020 wynika stąd, że wpływ znacznej rewizji w dół popytu zewnętrznego jest tylko częściowo neutralizowany przez wpływ większego wsparcia ze strony polityki fiskalnej i polityki pieniężnej oraz deprecjację efektywnego kursu euro. Rewizja w dół popytu zewnętrznego na 2021 jest mniejsza i jej wpływ równoważą bardziej wspierające polityki.

Ramka 3

Przenoszenie się szoków między krajami i sektorami w strefie euro

Na kształtowanie się wzrostu gospodarczego w strefie euro od początku 2018 wpływały dwa jednoczesne zjawiska: (a) osłabianie się handlu światowego, związane m.in. z rosnącymi napięciami handlowymi i utrzymującą się niepewnością co do światowej polityki, oraz (b) odmienne reakcje sektora przetwórstwa przemysłowego i sektora usług. Aktywność w przetwórstwie przemysłowym, jak pokazuje indeks PMI (zob. wykres A), od początku 2018 poważnie ucierpiała wskutek spadku handlu światowego oraz pewnych niekorzystnych czynników wewnętrznych, związanych zwłaszcza z niemieckim przemysłem motoryzacyjnym[5]. Natomiast całościowa aktywność w sektorze usług była dotychczas stosunkowo odporna, chociaż w najnowszych wskaźnikach ankietowych widać pewne oznaki słabości.

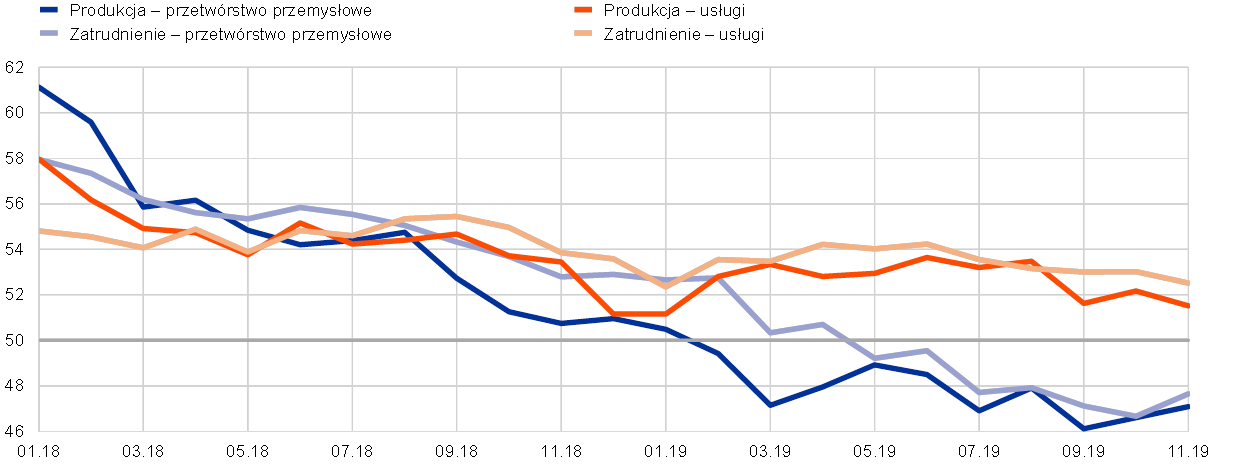

Wykres A

Wskaźniki PMI dla strefy euro

(indeks dyfuzji, 50 = brak zmiany)

Źródła: Markit.

Uwaga: Ostatnia obserwacja: listopad 2019.

Wyniki uzyskane z modelu wskazują, że głównym powodem słabych odczytów wskaźnika PMI dotyczącego produkcji w przetwórstwie przemysłowym we wszystkich dużych krajach strefy euro od stycznia 2018 były czynniki globalne (zob. wykres B)[6]. Kolejną przyczyną ich spadku były niekorzystne szoki specyficzne dla tego sektora w strefie euro.

Czynniki globalne i wewnętrzne w pewnym stopniu odbiły się niekorzystnie także na sektorze usług, który jednak okazał się odporniejszy (zob. wykres B). Wskaźnik PMI dotyczący produkcji w sektorze usług od stycznia 2018 również się obniżył, ale znacznie mniej niż analogiczny wskaźnik dla przetwórstwa przemysłowego. Wyniki z modelu sugerują, że również w tym przypadku największy udział w tym spadku miały czynniki globalne, chociaż ich wpływ był mniej wyraźny. Natomiast rola szoków występujących w sektorze przetwórstwa przemysłowego strefy euro była tutaj niewielka.

Wykres B

Determinanty wskaźnika PMI dla przetwórstwa przemysłowego i usług w strefie euro – czynniki wewnętrzne i zewnętrzne

(różnica w indeksie dyfuzji)

Źródła: Markit i obliczenia EBC.

Uwaga: Szoki rozpoznano metodą ograniczania wielkości bezwzględnej (De Santis, R. A., Zimic, S., „Spillovers among sovereign debt markets: Identification through absolute magnitude restrictions”, Journal of Applied Econometrics, Vol. 33, pp. 727–747, 2018). Skróty: PRZ – przetwórstwo przemysłowe, USŁ – usługi. Ostatnia obserwacja: październik 2019.

W podsumowaniu: wyniki wskazują, że niekorzystne szoki spowodowane przez czynniki globalne lub płynące z sektora przetwórstwa przemysłowego w pewnym stopniu przeniosły się na sektor usług, chociaż na razie ten sektor jako całość pozostaje stosunkowo odporny. Prawdopodobnie wynika to stąd, że obecne szoki są związane z wymianą towarową oraz z sektorem motoryzacyjnym, czyli są specyficzne dla przetwórstwa przemysłowego, a jednocześnie buforem dla aktywności we wszystkich sektorach były korzystne warunki finansowania, odzwierciedlające bardzo łagodne nastawienie polityki pieniężnej.

2 Ceny i koszty

Oczekuje się, że stopa inflacji HICP w 2020 spadnie do 1,1%, a potem wzrośnie do 1,4% w 2021 i 1,6% w 2022 (zob. wykres 2). Do drugiego kwartału 2020 stopy inflacji ogółem prawdopodobnie będą umiarkowane, ale nieco zmienne, głównie wskutek efektu bazy w inflacji HICP cen energii. Do początku 2021 inflacja HICP cen energii pozostanie ujemna i dopiero w drugim kwartale 2021 wzrośnie powyżej zera, gdy krzywa terminowa cen ropy się ustabilizuje i wejdą w życie podwyżki niektórych podatków. Inflacja HICP cen żywności powinna oscylować w okolicach 1,8%. Inflacja HICP z wyłączeniem cen energii i żywności pod koniec 2019 będzie umiarkowanie wyższa, w 2020 będzie się poruszać w trendzie bocznym, a następnie wzrośnie do 1,4% w 2021 i do 1,6% w 2022. Tę wzrostową ścieżkę mają według oczekiwań podtrzymywać: umacnianie się aktywności, stosunkowo silny wzrost płac przy ciasnych rynkach pracy oraz poprawianie się marż zysku w miarę przyspieszania aktywności, do czego będą się przyczyniać m.in. środki polityki pieniężnej uchwalone przez EBC we wrześniu 2019. W pewnym stopniu powinien ją także wspierać wzrost cen surowców nieenergetycznych.

Wykres 2

Inflacja HICP w strefie euro

(zmiany rok do roku w %)

Uwaga: Przedziały wokół centralnych punktów projekcji wyznaczono na podstawie różnic między rzeczywistymi wynikami a wcześniejszymi projekcjami z wielu lat. Rozpiętość przedziałów jest równa dwukrotności średniej wartości bezwzględnej tych różnic. Zastosowana metoda wyznaczania przedziałów, uwzględniająca korektę z tytułu zdarzeń nadzwyczajnych, została przedstawiona w publikacji EBC New procedure for constructing Eurosystem and ECB staff projection ranges z grudnia 2009, dostępnej na stronie internetowej EBC.

Dynamika przeciętnego wynagrodzenia, która w drugim półroczu 2019 osłabła, będzie według projekcji stopniowo rosnąć, ponieważ rynki pracy pozostaną ciasne. Przewidywane zacieśnianie się rynku pracy w niektórych częściach strefy euro jest głównym czynnikiem wzrostu płac. Można oczekiwać, że w tych krajach strefy euro, w których proces kształtowania wynagrodzeń obejmuje odniesienie do wcześniejszych wskaźników, do stosunkowo dużej dynamiki wynagrodzeń przyczyni się – oprócz cyklu koniunkturalnego – także wzrost inflacji ogółem, jaki nastąpił w ostatnich dwóch latach. Ponadto w niektórych krajach podniesiono płacę minimalną, co może się przełożyć na rozkład wynagrodzeń.

Dynamika jednostkowych kosztów pracy będzie według projekcji maleć do początku 2021, a następnie powinna się poruszać w trendzie bocznym. Oczekuje się, że po gwałtownym wzroście w 2019, związanym z cyklicznym spowolnieniem produktywności, dynamika jednostkowych kosztów pracy w 2020 zwolni, a potem pozostanie na poziomie 1,4%. Jej spadek w 2020 jest odzwierciedleniem wzrostu produktywności w warunkach płaskiej dynamiki płac, natomiast późniejszy płaski przebieg wiąże się z dalszym wzrostem dynamiki produktywności połączonym z szybszym wzrostem płac.

Marże zysku, które w 2019 się zwęziły, będą według projekcji nadal spadać do 2020, po czym do końca horyzontu projekcji powinny lekko odbijać. Są niskie już od połowy 2018 i prawdopodobnie pozostaną wąskie także w 2020 z powodu słabnięcia aktywności, zwłaszcza w sektorze przetwórstwa przemysłowego. W tych warunkach marże zysku amortyzują przyspieszenie wzrostu jednostkowych kosztów pracy związane z produktywnością. W dodatku przeszłe podwyżki cen ropy naftowej odbiły się na relacji cen eksportu do cen importu (terms of trade) i przez to niekorzystnie wpłynęły na marże zysku. Te czynniki powinny tracić na znaczeniu w miarę stabilizacji cen ropy i wzrostu tempa aktywności gospodarczej, kiedy w cenach zaczną się stopniowo odzwierciedlać wcześniejsze podwyżki płac.

Oczekuje się, że zewnętrzna presja cenowa – która w 2019 zmalała – będzie do 2021 rosła w umiarkowanym tempie, a następnie pozostanie stabilna. Roczna dynamika deflatora importu, która według szacunków w 2019 osłabła, w 2020 i 2021 powinna stopniowo rosnąć. Taki jej przebieg wynika w dużej mierze ze zmian cen ropy, które w 2019 przyczyniły się do obniżenia tempa wzrostu cen importu i – jak wynika z cen terminowych tego surowca – będą nadal osłabiać ich dynamikę w całym horyzoncie projekcji, ale już w dużo mniejszym stopniu. Inflację cen importu powinny natomiast podtrzymywać wzrost cen surowców innych niż ropa oraz bazowy trend globalnej presji cenowej.

W porównaniu z projekcjami z września 2019 obecna projekcja inflacji HICP na 2020 została zrewidowana w górę, a na 2021 – w dół. Częściowo wynika to z inflacji cen energii, która została podwyższona na 2020 i obniżona na 2021, ze względu na wyższe ceny ropy w krótkim okresie i nieco mocniej spadkowe nachylenie krzywej jej cen terminowych. Inflacja cen żywności na 2020 i 2021 również została skorygowana w dół, m.in. w związku z niższą inflacją międzynarodowych cen surowców żywnościowych. Projekcja inflacji HICP z wyłączeniem cen żywności i energii została zrewidowana lekko w górę na 2020 i lekko w dół na 2021, dla odzwierciedlenia interakcji między presją wynikającą ze słabszego kursu walutowego i pośrednimi skutkami wyższych cen ropy naftowej z jednej strony a słabszymi cenami światowymi i niższą ścieżką płac i marż zysku – z drugiej.

3 Perspektywy fiskalne

Ocenia się, że nastawienie polityki fiskalnej w strefie euro[7] w 2019–2021 będzie ekspansywne, a w 2022 ogólnie neutralne. Przewidywane poluzowanie tej polityki w 2019–2021 wynika głównie z cięć podatków bezpośrednich oraz z wyższych transferów rządowych, a w pewnym stopniu także z wyższego poziomu inwestycji publicznych i spożycia publicznego. Na 2022 przewiduje się, że nastawienie polityki fiskalnej będzie ogólnie neutralne; dalsze obniżki podatków bezpośrednich i dodatkowe nakłady mają być niewielkie.

Saldo budżetowe strefy euro w 2019–2021 według projekcji będzie się równomiernie zmniejszać, po czym w 2022 się ustabilizuje, natomiast wskaźnik zadłużenia pozostanie na ścieżce spadkowej. Spadek salda budżetowego w latach 2019–2021 wynika z ekspansywnego nastawienia polityki fiskalnej. Częściowo równoważą to niższe koszty odsetkowe, podczas gdy składnik cykliczny pozostaje niezmieniony w całym horyzoncie projekcji. Do spadku wskaźnika długu publicznego w całym horyzoncie projekcji przyczynia się korzystna różnica między oprocentowaniem zadłużenia a stopą wzrostu PKB oraz nadwyżka pierwotna, chociaż ta ostatnia z czasem się zmniejsza.

W porównaniu z projekcjami z września 2019 perspektywy fiskalne strefy euro na lata 2020–2021 nieco się pogorszyły. Wyższy wskaźnik deficytu budżetowego na 2020 i 2021 – po jedynie niewielkiej rewizji w górę na 2019 – wiąże się z dalszym poluzowaniem polityki fiskalnej, natomiast projekcje składnika cyklicznego i płatności odsetkowych pozostają zasadniczo niezmienione. Prognozowana ścieżka wskaźnika zadłużenia przebiega nieco wyżej niż w projekcjach wrześniowych, z powodu rewizji w górę danych historycznych, niższych prognozowanych nadwyżek pierwotnych i mniej korzystnej różnicy między oprocentowaniem zadłużenia a stopą wzrostu PKB w latach 2020–2021.

Ramka 4

Analizy wrażliwości

Projekcje są w znacznym stopniu oparte na założeniach technicznych dotyczących kształtowania się pewnych kluczowych zmiennych. Jako że niektóre z tych zmiennych mogą wywierać duży wpływ na projekcje dla strefy euro, przeprowadzenie analizy wrażliwości na zmianę założeń może pomóc w ocenie ryzyk związanych z projekcjami. W tej ramce omówiono niepewność wiążącą się z niektórymi kluczowymi założeniami oraz wrażliwość projekcji względem poszczególnych zmiennych.

1) Alternatywne ścieżki cen ropy naftowej

Przeanalizowano skutki innych scenariuszy dotyczących cen ropy. Według założeń technicznych scenariusza bazowego – opartych na rynkach terminowych ropy – te ceny będą powoli spadać i na koniec 2022 ropa Brent będzie kosztować ok. 57 USD/b. Przeanalizowano dwie ścieżki cen ropy. Pierwszą wyprowadzono z 25. percentyla rozkładu gęstości cen ropy wynikającego z kwotowań opcji na 19 listopada 2019. Wynika z niej stopniowy spadek cen ropy do 46,7 USD/b w 2022, czyli 18,1% poniżej wartości przyjętej na ten rok w scenariuszu bazowym. Średnia wyników uzyskanych z różnych modeli makroekonomicznych stosowanych przez ekspertów wskazuje, że taka ścieżka spowodowałaby niewielki wzrost dynamiki realnego PKB (o ok. 0,1 pkt proc. w 2021), natomiast inflacja HICP byłaby niższa: o 0,4 pkt proc. w 2020, o 0,3 pkt proc. w 2021 oraz o 0,2 pkt proc. w 2022. Druga ścieżka opiera się na 75. percentylu tego samego rozkładu i wynika z niej wzrost cen ropy do ok. 78,7 USD/b w 2022, czyli 38,1% powyżej wartości przyjętej na ten rok w scenariuszu bazowym. Ta ścieżka skutkowałaby szybszym wzrostem inflacji HICP, która w 2020 byłaby wyższa o 0,7 pkt proc., w 2021 o 0,6 pkt proc., a w 2022 o 0,3 pkt proc., podczas gdy wzrost realnego PKB byłby nieco wolniejszy (o 0,1 pkt proc. w 2020, 2021 i 2022).

2) Alternatywna ścieżka kursu walutowego

W analizie wrażliwości sprawdzono także wpływ potencjalnego umocnienia się kursu euro. Taki scenariusz jest spójny z rozkładem gęstości kursu USD/EUR wynikającego z kwotowań opcji na 19 listopada 2019, przy założeniu neutralności względem ryzyka – jest on mocno przechylony w stronę aprecjacji euro. Z 75. percentyla tego rozkładu wynika aprecjacja euro wobec dolara do 1,25 USD/EUR w 2022, czyli 12,8% powyżej wartości przyjętej na ten rok w scenariuszu bazowym. Odpowiednie założenie dotyczące nominalnego efektywnego kursu euro jest zgodne z prawidłowością historyczną: kurs USD/EUR reaguje na zmiany kursu efektywnego z elastycznością minimalnie wyższą niż 50%. Średnia wyników uzyskanych z różnych modeli makroekonomicznych stosowanych przez ekspertów wskazuje, że przy takim scenariuszu wzrost zarówno realnego PKB, jak i inflacji HICP byłby niższy o 0,2 pkt proc. w 2020, o 0,4–0,5 pkt proc. w 2021 oraz o 0,2–0,3 pkt proc. w 2022.

Ramka 5

Prognozy innych instytucji

Różne instytucje – w tym organizacje międzynarodowe i podmioty z sektora prywatnego – sporządzają prognozy dla strefy euro. Jednak te prognozy nie są w pełni porównywalne ani między sobą, ani z projekcjami makroekonomicznymi ekspertów EBC i Eurosystemu, ponieważ finalizuje się je w różnych terminach. Ponadto stosuje się w nich różne (częściowo niesprecyzowane) metody wyprowadzania założeń dotyczących zmiennych fiskalnych, finansowych i zewnętrznych, w tym cen ropy naftowej i innych surowców. Przyjmuje się także różne podejścia do korygowania danych o liczbę dni roboczych (zob. tabela).

Prognozy ekspertów Eurosystemu dotyczące dynamiki realnego PKB oraz inflacji HICP mieszczą się w zakresach prognoz innych instytucji i prognostów z sektora prywatnego.

Zestawienie najnowszych prognoz dynamiki realnego PKB i inflacji HICP dla strefy euro

(zmiany roczne w %)

Źródła: OECD Economic Outlook, listopad 2019; Euro Zone Barometer MJEconomics, badanie z listopada 2019 na lata 2019 i 2020 oraz z października 2019 na lata 2021 i 2022; prognozy Consensus Economics, badanie z listopada 2019 na lata 2019 i 2020 oraz z października 2019 na lata 2021 i 2022; prognoza gospodarcza Komisji Europejskiej European Economic Forecast. Autumn 2019; Survey of Professional Forecasters EBC, czwarty kwartał 2019; World Economic Outlook MFW, październik 2019.

Uwagi: W projekcjach makroekonomicznych ekspertów Eurosystemu i EBC oraz w prognozach OECD podaje się roczne stopy wzrostu skorygowane o liczbę dni roboczych, natomiast Komisja Europejska i MFW nie korygują rocznych stóp wzrostu o ten czynnik. W pozostałych prognozach nie podano, czy zawarte w nich dane uwzględniają liczbę dni roboczych.

© Europejski Bank Centralny 2019

Adres do korespondencji 60640 Frankfurt am Main, Germany

Telefon +49 69 1344 0

Internet www.ecb.europa.eu

Wszelkie prawa zastrzeżone. Zezwala się na wykorzystanie do celów edukacyjnych i niekomercyjnych pod warunkiem podania źródła.

Objaśnienia terminów można znaleźć w słowniczku EBC (dostępnym jedynie po angielsku).

HTML ISSN 2529-4784, QB-CF-19-002-PL-Q

- Datą graniczną dla założeń technicznych, w tym cen ropy i kursów walutowych (zob. ramka 1), był 19 listopada 2019, a dla pozostałych informacji – 27 listopada 2019. Obecna runda projekcji makroekonomicznych obejmuje lata 2019–2022. Projekcje o tak długim horyzoncie czasowym są obciążone bardzo dużą niepewnością, o czym należy pamiętać przy ich interpretacji. Zob. artykuł „An assessment of Eurosystem staff macroeconomic projections” w Biuletynie Miesięcznym EBC z maja 2013. Na stronie http://www.ecb.europa.eu/pub/projections/html/index.en.html są dostępne arkusze kalkulacyjne z danymi do niektórych tabel i wykresów.

- Podstawą założenia dotyczącego nominalnej rentowności 10‑letnich obligacji skarbowych dla strefy euro jest średnia rentowności 10‑letnich obligacji benchmarkowych poszczególnych krajów ważona wartościami rocznego PKB i przedłużona zgodnie ze ścieżką terminową wyprowadzoną z obliczanej przez EBC 10‑letniej rentowności parytetowej wszystkich obligacji emitowanych w strefie euro, przy czym w horyzoncie projekcji początkowa różnica między oboma szeregami pozostaje stała. Założono, że spready między rentownościami obligacji skarbowych poszczególnych krajów a odpowiednią średnią dla strefy euro będą w horyzoncie projekcji stałe.

- W pierwszym kwartale 2019 import brytyjski wzrósł o 10% (kwartał do kwartału) z powodu gromadzenia zapasów przed pierwotnym terminem brexitu, przypadającym 29 marca. Potem w drugim kwartale zużywanie tych zapasów doprowadziło do spadku importu o 13%.

- Średnia z lat 1999–2007.

- Zob. „Domestic versus foreign factors behind the fall in euro area industrial production”, Issue 6, Economic Bulletin, ECB, 2019.

- Do oceny relatywnego znaczenia szoków zewnętrznych i wewnętrznych dla kształtowania się wskaźników PMI dotyczących produkcji w sektorach przetwórstwa przemysłowego i usług stosuje się model strukturalnej wektorowej autoregresji (SVAR). Wykorzystuje się przy tym PMI dotyczący produkcji w przetwórstwie przemysłowym i PMI dotyczący produkcji w sektorze usług dla Francji, Niemiec, Włoch i Hiszpanii, a także PMI dotyczący nowych zamówień eksportowych dla całej strefy euro. Model oszacowano za okres od stycznia 2007 do października 2019. Szoki rozpoznaje się metodą ograniczania wielkości bezwzględnej: szok, który występuje w danym kraju, w momencie uderzenia silniej oddziałuje (w ujęciu bezwzględnym) na zmienne wewnętrzne niż na zmienne zewnętrzne. Ponadto przyjęto, że efekt przeniesienia szoków z sektora handlowego na sektor przetwórstwa przemysłowego zawsze ma znak dodatni. Metodę rozpoznawania szoków opisano w: De Santis, R. A., Zimic, S., „Spillovers among sovereign debt markets: Identification through absolute magnitude restrictions”, Journal of Applied Econometrics, Vol. 33, pp. 727–747, 2018.

- Miarą tego nastawienia jest zmiana salda pierwotnego skorygowanego o cykl koniunkturalny, po odjęciu pomocy publicznej dla sektora finansowego.

- 12 December 2019

- 27 December 2019