Η χρονιά με μια ματιά

Η οικονομία της ζώνης του ευρώ επλήγη από μια πρωτοφανή και σφοδρή διαταραχή λόγω της πανδημίας του κορωνοϊού (COVID-19) το 2020. Η οικονομική δραστηριότητα συρρικνώθηκε απότομα το α΄ εξάμηνο του έτους ως αποτέλεσμα των περιοριστικών μέτρων και της αυξημένης απροθυμίας ανάληψης κινδύνων. Η ισχυρή και συντονισμένη αντίδραση της νομισματικής και της δημοσιονομικής πολιτικής, σε συνδυασμό με τις θετικές ειδήσεις για τα εμβόλια, βοήθησαν να σταθεροποιηθεί η δραστηριότητα το β΄ εξάμηνο του έτους. Συνολικά, το ΑΕΠ της ζώνης του ευρώ συρρικνώθηκε κατά 6,6% το 2020. Ο ετήσιος καταγραφόμενος πληθωρισμός υποχώρησε σε 0,3%, από 1,2% το 2019, γεγονός που οφείλεται κατά κύριο λόγο στη μείωση των τιμών της ενέργειας, αν και συνέβαλαν και ορισμένοι ειδικοί παράγοντες που σχετίζονταν με την πανδημία. Για παράδειγμα, οι τομείς που επλήγησαν σφοδρότερα από την κρίση, όπως οι μεταφορές και τα ξενοδοχεία, συνετέλεσαν στην πτώση του πληθωρισμού το β΄ εξάμηνο του έτους.

Η ΕΚΤ χαλάρωσε σημαντικά την κατεύθυνση της νομισματικής πολιτικής της προκειμένου να αμβλύνει τις αρνητικές επιπτώσεις της πανδημίας στην οικονομία της ζώνης του ευρώ μέσω μιας ολοκληρωμένης δέσμης μέτρων, τα οποία αναπροσαρμόστηκαν στη διάρκεια του έτους. Η δέσμη περιλάμβανε τη θέσπιση νέου προσωρινού έκτακτου προγράμματος αγοράς στοιχείων ενεργητικού λόγω πανδημίας, τη χαλάρωση των κριτήριων καταλληλότητας των στοιχείων ενεργητικού για τα προγράμματα αγοράς και για τη χρήση τους ως εξασφαλίσεων και την προσφορά νέων πράξεων πιο μακροπρόθεσμης αναχρηματοδότησης. Η απάντηση της νομισματικής πολιτικής συνέβαλε αποφασιστικά στη σταθεροποίηση των αγορών και βοήθησε να αναχαιτιστούν οι σοβαροί κίνδυνοι που θέτει η πανδημία για τον μηχανισμό μετάδοσης της νομισματικής πολιτικής, τις προοπτικές για την οικονομία της ζώνης του ευρώ και, εν τέλει, τον στόχο της ΕΚΤ για σταθερότητα των τιμών. Επιπλέον, οι μακροπροληπτικές πολιτικές επικεντρώθηκαν στη διατήρηση της ροής πιστώσεων προς την οικονομία, ενώ η Τραπεζική Εποπτεία της ΕΚΤ θέσπισε μικροπροληπτικά μέτρα προκειμένου να περιορίσει τον αντίκτυπο της κρίσης και να ενισχύσει την ανθεκτικότητα του ευρωπαϊκού τραπεζικού τομέα.

Τον Ιανουάριο το Διοικητικό Συμβούλιο ξεκίνησε την επανεξέταση της στρατηγικής νομισματικής πολιτικής της ΕΚΤ, ούτως ώστε να διασφαλίσει ότι αυτή παραμένει κατάλληλη για τον σκοπό της. Η επανεξέταση επιδιώκει να αναλύσει διεξοδικά τις συνέπειες των ριζικών αλλαγών που έχουν λάβει χώρα μετά την προηγούμενη επανεξέταση το 2003. Σε αυτές συγκαταλέγονται η επίμονη μείωση του πληθωρισμού και των επιτοκίων ισορροπίας, καθώς και οι επιπτώσεις της παγκοσμιοποίησης, του ψηφιακού μετασχηματισμού και της κλιματικής αλλαγής. Η επανεξέταση θα αξιολογήσει κατά πόσον και με ποιον τρόπο η ΕΚΤ θα πρέπει να προσαρμόσει τη στρατηγική νομισματικής πολιτικής της και αναμένεται να ολοκληρωθεί το β΄ εξάμηνο του 2021.

Η ΕΚΤ διερευνά όλους τους πιθανούς τρόπους, εντός των ορίων της εντολής της, με τους οποίους θα μπορούσε να συμβάλει στον περιορισμό των δυνητικά σημαντικών οικονομικών και κοινωνικών συνεπειών της κλιματικής αλλαγής. Αυτό περιλαμβάνει προσεκτική ανάλυση σε όλους τους συναφείς τομείς πολιτικής, την επένδυση των χαρτοφυλακίων του ταμείου συντάξεων και ιδίων κεφαλαίων της ΕΚΤ κατά τρόπο βιώσιμο και υπεύθυνο και την παρακολούθηση του αποτυπώματος άνθρακα της ίδιας της ΕΚΤ. Η ΕΚΤ πρόσφατα δημιούργησε κέντρο για την κλιματική αλλαγή με σκοπό να διαμορφώσει και να συντονίσει το πρόγραμμα δραστηριοτήτων της για το κλίμα.

Το Ευρωσύστημα έχει αναπτύξει ολοκληρωμένη στρατηγική πληρωμών λιανικής για να αξιοποιήσει τις δυνατότητες καινοτομίας που προσφέρει ο ψηφιακός μετασχηματισμός, με κύριους άξονες την εισαγωγή της δυνατότητας άμεσων πληρωμών, την ανάπτυξη πανευρωπαϊκής λύσης πληρωμών και τη διερεύνηση της πιθανότητας έκδοσης ψηφιακού ευρώ. Τον Οκτώβριο του 2020 ξεκίνησε δημόσια διαβούλευση για το ψηφιακό ευρώ με σκοπό να διασφαλιστεί ότι η όποια νέα μορφή χρήματος και πληρωμών που τυχόν θα παρέχει το Ευρωσύστημα θα εξακολουθεί να χαίρει της εμπιστοσύνης του κοινού.

Το 2020 η ΕΚΤ ενίσχυσε την επικοινωνία και εμβέλειά της για να ανταποκριθεί στις προκλήσεις που έχει θέσει η πανδημία και να κατανοήσει καλύτερα τις οικονομικές ανησυχίες και τις επιτακτικές ανάγκες των Ευρωπαίων πολιτών. Εγκαινίασε επίσης το ιστολόγιο ECB Blog. Το 2020 δημοσιεύθηκαν 19 άρθρα, πολλά εκ των οποίων είχαν θέμα τις παρεμβάσεις της ΕΚΤ για την αντιμετώπιση της πανδημίας. Η πρώτη εκδήλωση στο πλαίσιο της πρωτοβουλίας “Η ΕΚΤ σάς ακούει” πραγματοποιήθηκε τον Οκτώβριο του 2020 και η διαδικτυακή πύλη “Η ΕΚΤ σάς ακούει” έλαβε σχεδόν 4.000 σχόλια σχετικά με τη στρατηγική νομισματικής πολιτικής.

Το 2020 ήταν ένα έτος έντονης και επείγουσας δράσης, η οποία υλοποιήθηκε σε στενή συνεργασία με τα ευρωπαϊκά θεσμικά όργανα, αλλά και με άλλες κεντρικές τράπεζες σε όλο τον κόσμο, με σκοπό την αντιμετώπιση της τεράστιας εξωγενούς διαταραχής που έπληξε την παγκόσμια οικονομία. Η ΕΚΤ από την πλευρά της συνέβαλε σ’ αυτή την προσπάθεια.

Φραγκφούρτη, Απρίλιος 2021

Christine Lagarde

Πρόεδρος

Η χρονιά σε αριθμούς

1 Η οικονομία επλήγη από την πρωτόγνωρη και σφοδρή πανδημική κρίση

Το 2020 η παγκόσμια οικονομία κατέγραψε βαθιά ύφεση εν μέσω πρωτοφανών προκλήσεων. Ωστόσο, η διατάραξη που προκάλεσε η πανδημία COVID-19 είχε πιο εξωγενή χαρακτήρα σε σύγκριση με τα αίτια των προηγούμενων κρίσεων του 2008 και του 2011-2012. Ενώ σε εκείνες τις κρίσεις στο επίκεντρο βρίσκονταν συγκεκριμένα προβλήματα του χρηματοπιστωτικού τομέα, το 2020 η γενεσιουργός αιτία της ύφεσης εντοπίζεται εκτός της οικονομίας. Η εξάπλωση της πανδημίας COVID-19 είχε πολύ σοβαρές επιπτώσεις στην οικονομική δραστηριότητα, αρχικά στην Κίνα και αργότερα σε παγκόσμιο επίπεδο. Το διεθνές εμπόριο συρρικνώθηκε έντονα, η λειτουργία των παγκόσμιων αλυσίδων αξίας διαταράχθηκε σοβαρά και η αβεβαιότητα στις παγκόσμιες χρηματοπιστωτικές αγορές αυξήθηκε σημαντικά.

Η οικονομία της ζώνης του ευρώ υπέστη και αυτή τις έντονες επιπτώσεις της πανδημίας. Οι επιπτώσεις έγιναν αισθητές, για παράδειγμα, στην κατανάλωση, η οποία μειώθηκε κατακόρυφα το πρώτο εξάμηνο του έτους ως συνέπεια των εκτεταμένων μέτρων περιορισμού των οικονομικών και κοινωνικών δραστηριοτήτων, αλλά και της αυξημένης αποστροφής προς τον κίνδυνο. Η δραστηριότητα, ιδίως στον τομέα των υπηρεσιών, επίσης υποχώρησε σημαντικά, λόγω της έλλειψης ζήτησης και των περιορισμών που επιβλήθηκαν στις δραστηριότητες. Ως εκ τούτου, το πραγματικό ΑΕΠ συρρικνώθηκε με εξαιρετικά ταχείς ρυθμούς το β΄ τρίμηνο του έτους. Ταυτόχρονα, οι υπεύθυνοι χάραξης νομισματικής και δημοσιονομικής πολιτικής έδρασαν άμεσα και αποφασιστικά προκειμένου να αντιμετωπίσουν την κατάρρευση της ζήτησης και τα υψηλά επίπεδα αβεβαιότητας, ώστε μεταξύ άλλων να διασφαλιστούν ευνοϊκές και σταθερές συνθήκες χρηματοδότησης και να διατηρηθεί η πρόσβαση σε ρευστότητα. Από την αρχή της πανδημικής κρίσης οι προσδοκίες για το βάθος και τη διάρκεια της ύφεσης επηρεάστηκαν σε μεγάλο βαθμό από τις προοπτικές για την εξεύρεση ιατρικών λύσεων, ιδίως ενός εμβολίου. Σε συνδυασμό με τις δυναμικές και συντονισμένες παρεμβάσεις πολιτικής, οι θετικές ειδήσεις στα τέλη του φθινοπώρου για την πρόοδο στην ανάπτυξη εμβολίων οδήγησαν σε σταδιακή αποκατάσταση της εμπιστοσύνης. Ενώ οι εξελίξεις της οικονομικής δραστηριότητας παρέμειναν ευμετάβλητες το δεύτερο εξάμηνο του έτους, όταν εκδηλώθηκε νέο κύμα της πανδημίας, οι προσδοκίες για την ανάπτυξη ενισχύθηκαν και σταθεροποιήθηκαν. Η εξέλιξη των τιμών επίσης επηρεάστηκε έντονα από την πανδημία. Ως αποτέλεσμα της ασθενούς ζήτησης, της μείωσης των τιμών του πετρελαίου και της κάμψης της δραστηριότητας, ο πληθωρισμός βάσει του ΕνΔΤΚ υποχώρησε στη διάρκεια του έτους και κυμάνθηκε σε αρνητικά επίπεδα από τον Αύγουστο και μετά. Και άλλοι παράγοντες, όπως η προσωρινή μείωση του συντελεστή ΦΠΑ στη Γερμανία το δεύτερο εξάμηνο, άσκησαν μειωτική επίδραση στον πληθωρισμό. Παράλληλα, η προσδοκία ισχυρής ανάκαμψης το 2021 και η αντιστροφή πρόσκαιρων παραγόντων, όπως η μείωση του συντελεστή ΦΠΑ στη Γερμανία, ενίσχυσαν την προοπτική επιτάχυνσης του πληθωρισμού. Οι αποφασιστικές παρεμβάσεις πολιτικής διατήρησαν υποστηρικτικές τις πιστωτικές και χρηματοδοτικές συνθήκες και αντιστάθμισαν σε μεγάλο βαθμό την αυστηροποίηση των πιστοδοτικών κριτηρίων των τραπεζών που προήλθε από την επιδείνωση του περιβάλλοντος κινδύνων. Παρόλο που η δυσλειτουργία των αγορών λόγω της πανδημικής κρίσης είχε ως αποτέλεσμα την έντονη αυστηροποίηση των χρηματοπιστωτικών συνθηκών τον Μάρτιο, η ταχεία λήψη μέτρων πολιτικής συνέβαλε στη συνολική μείωση των αποδόσεων των κρατικών ομολόγων της ζώνης του ευρώ το 2020 και στη σταδιακή ανάκαμψη των τιμών των μετοχών της ζώνης του ευρώ το δεύτερο εξάμηνο από τα πολύ χαμηλά επίπεδα στα οποία είχαν διαμορφωθεί λόγω της πανδημίας. Η περίοδος υψηλής αβεβαιότητας επίσης οδήγησε σε επιτάχυνση της νομισματικής και πιστωτικής επέκτασης, που αντανακλούσε την έντονη προτίμηση για ρευστά περιουσιακά στοιχεία και τη συσσώρευση ρευστότητας εκ μέρους των επιχειρήσεων και των νοικοκυριών.

1.1 Η πανδημία προκάλεσε μεγάλη οικονομική καθίζηση

Ο κορωνοϊός προκάλεσε τη μεγαλύτερη συρρίκνωση της παγκόσμιας οικονομίας μετά τη Μεγάλη Ύφεση, αλλά οι θετικές ειδήσεις για το εμβόλιο οδήγησαν σε σταδιακή αποκατάσταση της εμπιστοσύνης

Η πορεία της πανδημίας COVID-19, μαζί με τα συνακόλουθα μέτρα περιορισμού της εξάπλωσης του ιού και τις πολιτικές στήριξης για την άμβλυνση των οικονομικών επιπτώσεων της πανδημίας, αποτέλεσαν τους βασικούς προσδιοριστικούς παράγοντες της αναπτυξιακής τάσης σε παγκόσμιο επίπεδο. Η παγκόσμια οικονομία επλήγη από μια σφοδρή εξωτερική διαταραχή και συνολικά οι κυβερνήσεις αντέδρασαν με αποφασιστικά μέτρα στήριξης για να αμβλύνουν τις οικονομικές επιπτώσεις της πανδημίας. Μετά το κατώτατο σημείο όπου είχε διαμορφωθεί το β΄ τρίμηνο του 2020 λόγω των περιοριστικών μέτρων, η παγκόσμια οικονομία άρχισε να ανακάμπτει το γ΄ τρίμηνο, καθώς η ένταση της πανδημίας και τα περιοριστικά μέτρα υποχώρησαν και κυκλοφόρησε η είδηση για την παρασκευή αποτελεσματικών εμβολίων. Ωστόσο, το δεύτερο κύμα της πανδημίας και η εκ νέου επιβολή αυστηρών περιοριστικών μέτρων σε ορισμένες προηγμένες οικονομίες επιβράδυναν σημαντικά τον ρυθμό οικονομικής ανάπτυξης το τελευταίο τρίμηνο του έτους (βλ. Διάγραμμα 1). Στις μεγάλες αναδυόμενες οικονομίες της αγοράς, ο τριμηνιαίος ρυθμός ανάπτυξης ήταν αρνητικός το πρώτο εξάμηνο του 2020, αλλά το δεύτερο εξάμηνο ανέκαμψε έντονα.

Διάγραμμα 1

Αύξηση του παγκόσμιου ΑΕΠ

(ετήσιες ποσοστιαίες μεταβολές, τριμηνιαία στοιχεία)

Πηγές: Ηaver Analytics, εθνικές πηγές και υπολογισμοί της ΕΚΤ.

Σημειώσεις: Για τον υπολογισμό των περιφερειακών μεγεθών χρησιμοποιείται το ΑΕΠ σταθμισμένο με βάση τις ισοτιμίες αγοραστικών δυνάμεων. Με συνεχείς γραμμές παρουσιάζονται τα στοιχεία έως και το δ΄ τρίμηνο του 2020. Με διακεκομμένες γραμμές παρουσιάζονται οι μακροχρόνιοι μέσοι όροι (για την περίοδο μεταξύ α΄ τριμήνου 1999 και δ΄ τριμήνου 2020). Πιο πρόσφατες παρατηρήσεις: 25 Φεβρουαρίου 2021.

Η απότομη συρρίκνωση της παγκόσμιας οικονομίας οφειλόταν κυρίως στη σημαντικότατη μείωση του προϊόντος του τομέα των υπηρεσιών – που δέχθηκε καίριο πλήγμα από τα μέτρα περιορισμού της πανδημίας – και στη συρρίκνωση του διεθνούς εμπορίου και των επενδύσεων. Ο ρυθμός αύξησης του προϊόντος στον μεταποιητικό τομέα ανέκαμψε ταχύτερα από ό,τι στον τομέα των υπηρεσιών, υποβοηθούμενος από τα κρατικά προγράμματα τόνωσης της οικονομίας, την αύξηση της ζήτησης ηλεκτρονικών ειδών, Η/Υ και ιατρικών προϊόντων, καθώς και την ταχύτερη άρση των μέτρων περιορισμού της πανδημίας σε σύγκριση με τον τομέα των υπηρεσιών, ο οποίος βασίζεται περισσότερο στις διαπροσωπικές επαφές.

Το εμπόριο και οι επενδύσεις συρρικνώθηκαν σημαντικά το 2020, λόγω των μέτρων περιορισμού της εξάπλωσης του ιού και της διατάραξης των εμπορικών συναλλαγών

Οι διαταράξεις και η αβεβαιότητα που συνδέονταν με τον κορωνοϊό αυξήθηκαν έντονα και παρέμειναν σε υψηλά επίπεδα, προκαλώντας επιβράδυνση της παγκόσμιας οικονομίας. Η πανδημία διατάραξε επίσης τις διεθνείς εμπορικές συναλλαγές και τις παγκόσμιες εφοδιαστικές αλυσίδες. Οι διαταράξεις αυτές περιορίστηκαν ελαφρώς το δεύτερο εξάμηνο του 2020 με τη μερική μόνο άρση των μέτρων περιορισμού της εξάπλωσης του ιού. Παρά την υπογραφή της “Φάσης 1” της εμπορικής συμφωνίας ΗΠΑ-Κίνας, οι εμπορικές εντάσεις μεταξύ των δύο χωρών παρέμειναν αυξημένες, όπως φαίνεται από μια σειρά διαφορετικών δεικτών. Εν μέσω αυξημένων εμπορικών εντάσεων, το πλήγμα που επέφερε η πανδημία στη ζήτηση και οι δασμοί που είχαν επιβληθεί νωρίτερα προκάλεσαν την κατακόρυφη πτώση του διεθνούς εμπορίου, ενώ η έντονη αβεβαιότητα και το επιδεινούμενο οικονομικό κλίμα επέδρασαν ανασταλτικά στις επενδύσεις (βλ. Διάγραμμα 2).

Διάγραμμα 2

Αύξηση του παγκόσμιου εμπορίου (όγκος εισαγωγών)

(ετήσιες ποσοστιαίες μεταβολές, τριμηνιαία στοιχεία)

Πηγές: Ηaver Analytics, εθνικές πηγές και υπολογισμοί της ΕΚΤ.

Σημειώσεις: Η αύξηση του παγκόσμιου εμπορίου ορίζεται ως η αύξηση των παγκόσμιων εισαγωγών, συμπεριλαμβανομένης της ζώνης του ευρώ. Με συνεχείς γραμμές παρουσιάζονται τα στοιχεία έως και το δ΄ τρίμηνο του 2020. Με διακεκομμένες γραμμές παρουσιάζονται οι μακροχρόνιοι μέσοι όροι (για την περίοδο μεταξύ δ΄ τριμήνου 1999 και δ΄ τριμήνου 2020). Πιο πρόσφατες παρατηρήσεις: 25 Φεβρουαρίου 2021.

Ο καταγραφόμενος πληθωρισμός υποχώρησε, αλλά ο πυρήνας του πληθωρισμού μειώθηκε σε μικρότερο βαθμό

Ο παγκόσμιος πληθωρισμός υποχώρησε το 2020, αντανακλώντας την εξασθένηση της παγκόσμιας ζήτησης λόγω της πανδημίας (βλ. Διάγραμμα 3), καθώς και την έντονη πτώση των τιμών πολλών βασικών εμπορευμάτων. Στις χώρες του ΟΟΣΑ, ο καταγραφόμενος ετήσιος πληθωρισμός των τιμών καταναλωτή μειώθηκε από περίπου 2% το δεύτερο εξάμηνο του 2019 σε 1,2% τον Δεκέμβριο του 2020 εξαιτίας της πτώσης των τιμών της ενέργειας και της επιβράδυνσης του πληθωρισμού των τιμών των ειδών διατροφής. Ο υποκείμενος πληθωρισμός (εκτός των τιμών της ενέργειας και των ειδών διατροφής) μειώθηκε λιγότερο από ό,τι ο καταγραφόμενος πληθωρισμός και διαμορφώθηκε σε 1,6% περίπου στο τέλος του 2020.

Διάγραμμα 3

Ρυθμοί πληθωρισμού των τιμών καταναλωτή στον ΟΟΣΑ

(ετήσιες ποσοστιαίες μεταβολές, μηνιαία στοιχεία)

Πηγή: Οργανισμός Οικονομικής Συνεργασίας και Ανάπτυξης (ΟΟΣΑ).

Σημείωση: Πιο πρόσφατες παρατηρήσεις: Ιανουάριος 2021.

Οι τιμές του πετρελαίου παρουσίασαν διακυμάνσεις λόγω των προσδοκιών για ασθενή παγκόσμια ζήτηση

Οι τιμές του πετρελαίου μειώθηκαν έντονα το πρώτο εξάμηνο του έτους, μετά την κατακόρυφη πτώση της παγκόσμιας ζήτησης, ιδίως επειδή οι ταξιδιωτικοί περιορισμοί και η τηλεργασία προκάλεσαν μείωση της κατανάλωσης πετρελαίου. Η τιμή του αργού πετρελαίου τύπου Brent, που χρησιμεύει ως δείκτης αναφοράς διεθνώς, παρουσίασε μεγάλο εύρος διακύμανσης μεταξύ 20 δολ. ΗΠΑ (χαμηλότερο επίπεδο εικοσαετίας) και 70 δολ. ΗΠΑ το βαρέλι το 2020. Η τιμή του πετρελαίου West Texas Intermediate, του αμερικανικού δείκτη αναφοράς, υποχώρησε κάτω από το μηδέν για μικρό χρονικό διάστημα τον Απρίλιο.

Το ευρώ ανατιμήθηκε έναντι των νομισμάτων των εμπορικών εταίρων της ζώνης του ευρώ

Το ευρώ ανατιμήθηκε περίπου κατά 7% σε όρους ονομαστικής σταθμισμένης συναλλαγματικής ισοτιμίας στη διάρκεια του 2020. Σε διμερείς όρους, στην εξέλιξη αυτή συνέβαλε η ανατίμηση του ευρώ κυρίως έναντι του δολαρίου ΗΠΑ. Η συναλλαγματική ισοτιμία του ευρώ έναντι της λίρας Αγγλίας ενισχύθηκε, αλλά επέδειξε σημαντική μεταβλητότητα σε όλη τη διάρκεια του 2020, κυρίως λόγω των μεταβαλλόμενων προσδοκιών σχετικά με το Brexit.

Οι κίνδυνοι για την παγκόσμια δραστηριότητα ήταν καθοδικοί, αλλά η προοπτική εξεύρεσης ιατρικής λύσης αναμενόταν να ενισχύσει την οικονομική ανάκαμψη

Στο τέλος του 2020, εν μέσω θετικών εξελίξεων αναφορικά με τα εμβόλια κατά του κορωνοϊού, οι προοπτικές για την παγκόσμια ανάπτυξη υποδήλωναν ισχυρή ανάκαμψη το 2021. Όμως οι προοπτικές αυτές ήταν ιδιαίτερα αβέβαιες και οι κίνδυνοι για την παγκόσμια δραστηριότητα ήταν ως επί το πλείστον καθοδικοί, καθώς η νέα έξαρση κρουσμάτων και η λήψη πρόσθετων περιοριστικών μέτρων στις μεγάλες οικονομίες επιδρούσαν αρνητικά στον ρυθμό ανάκαμψης.[1]

1.2 Η οικονομία της ζώνης του ευρώ επέδειξε στενή συμμεταβολή με την παγκόσμια οικονομία[2]

Μετά από επιβράδυνση της οικονομικής δραστηριότητας το 2019, το πραγματικό ΑΕΠ της ζώνης του ευρώ συρρικνώθηκε κατά 6,6% το 2020 (βλ. Διάγραμμα 4). Η δραματική μείωση της οικονομικής δραστηριότητας και η ανομοιομορφία της κατά τη διάρκεια του 2020 ήταν οι συνέπειες της πανδημικής διαταραχής και των περιοριστικών μέτρων που εφαρμόστηκαν για την ανάσχεση της εξάπλωσης του ιού. Το πρώτο κύμα της πανδημίας έπληξε τις χώρες της ζώνης του ευρώ κυρίως μεταξύ Μαρτίου και Απριλίου, με πρωτοφανή ταχύτητα και ένταση, και συνοδεύθηκε από αυστηρά περιοριστικά μέτρα στο σύνολο της οικονομίας στις περισσότερες χώρες. Ως αποτέλεσμα των μέτρων αυτών, η οικονομική δραστηριότητα της ζώνης του ευρώ συρρικνώθηκε σωρευτικά κατά 15,3% το πρώτο εξάμηνο του 2020. Η ανάσχεση της εξάπλωσης της πανδημίας και η άρση των περιοριστικών μέτρων στις περισσότερες χώρες από τον Μάιο του 2020 οδήγησαν σε ισχυρή ανάκαμψη της δραστηριότητας το γ΄ τρίμηνο. Ωστόσο, το φθινόπωρο η οικονομική δραστηριότητα είχε αρχίσει να επιβραδύνεται και πάλι και η νέα έξαρση των κρουσμάτων προκάλεσε κατά το τελευταίο τρίμηνο του έτους έναν ακόμη γύρο περιοριστικών μέτρων (lockdown), που ήταν όμως πιο στοχευμένα από ό,τι στο πρώτο κύμα. Αν και η πανδημία αποτέλεσε πρωτίστως μια κοινή διαταραχή που έπληξε όλες τις οικονομίες, οι οικονομικές επιπτώσεις της ήταν επίσης σε κάποιο βαθμό ανομοιογενείς μεταξύ των επιμέρους χωρών της ζώνης του ευρώ, κυρίως λόγω του διαφορετικού βαθμού έκθεσης της κάθε χώρας στους τομείς που επλήγησαν περισσότερο από τα μέτρα κοινωνικής αποστασιοποίησης, καθώς και λόγω διαφορών ως προς την ένταση της ίδιας της υγειονομικής κρίσης και ως προς την έκταση και τη φύση των εφαρμοζόμενων μέτρων στήριξης της οικονομίας. Στο τέλος του 2020 η οικονομική δραστηριότητα ήταν κατά 4,9% χαμηλότερη από τα προ της πανδημίας επίπεδα στη ζώνη του ευρώ, παρουσιάζοντας σημαντικές διαφοροποιήσεις από χώρα σε χώρα, με την Ισπανία να υπολείπεται κατά 9,1% του προ της πανδημίας επιπέδου και την Ολλανδία κατά 3,0%.

Διάγραμμα 4

Πραγματικό ΑΕΠ της ζώνης του ευρώ

(ετήσιες ποσοστιαίες μεταβολές, συμβολές σε ποσοστιαίες μονάδες)

Πηγή: Eurostat.

Σημείωση: Πιο πρόσφατες παρατηρήσεις: δ΄ τρίμηνο 2020.

Σε σύγκριση με πρόσφατες μεγάλης διάρκειας υφέσεις, όπως η παγκόσμια χρηματοπιστωτική κρίση του 2008-2009 ή η κρίση δημόσιου χρέους της ζώνης του ευρώ το 2011-2012, η ύφεση που συνόδευσε την πανδημία ήταν οξύτερη κατά τα αρχικά στάδια. Επιπλέον, άρχισαν να διαφαίνονται ισχυρές ενδείξεις και προσδοκίες ανάκαμψης πολύ νωρίτερα από ό,τι σε άλλες κρίσεις. Αυτό αντανακλούσε κυρίως τον εξωγενή χαρακτήρα της πανδημικής κρίσης, τον ρόλο των έγκαιρων και αποφασιστικών μέτρων νομισματικής και δημοσιονομικής πολιτικής, την πρόοδο στην ανάπτυξη εμβολίων και τις πολύ πιο περιορισμένες αρνητικές αλληλεπιδράσεις με τον χρηματοπιστωτικό τομέα σε σύγκριση με προηγούμενες κρίσεις, χάρη και στα στοχευμένα μέτρα που έλαβε η κεντρική τράπεζα.

Η ιδιωτική κατανάλωση στη ζώνη του ευρώ μειώθηκε κατά 8,0% το 2020, καταγράφοντας ιδιαίτερα έντονη υποχώρηση το πρώτο εξάμηνο του 2020, κυρίως λόγω των περιοριστικών μέτρων (lockdown). Καθώς οι απώλειες πραγματικού διαθέσιμου εισοδήματος που προκάλεσαν αυτά τα μέτρα περιορίστηκαν με σημαντικού ύψους δημόσιες μεταβιβάσεις, η μείωση της κατανάλωσης αντικατοπτρίστηκε επίσης στην έντονη αύξηση του ποσοστού αποταμίευσης. Δεδομένου ότι τα περιοριστικά μέτρα χαλάρωσαν σημαντικά το γ΄ τρίμηνο του 2020, η ιδιωτική κατανάλωση σημείωσε ισχυρή ανάκαμψη, η οποία ωστόσο διακόπηκε το τελευταίο τρίμηνο του έτους με το δεύτερο κύμα της πανδημίας. Στο τέλος του 2020 η ιδιωτική κατανάλωση εξακολουθούσε να υπολείπεται σε σχέση με τα προ της πανδημίας επίπεδα λόγω του πλήγματος που είχαν υποστεί οι αγορές εργασίας και του υψηλού βαθμού αβεβαιότητας.

Οι επιχειρηματικές επενδύσεις επίσης κατέρρευσαν το πρώτο εξάμηνο του 2020. Λόγω των εφαρμοζόμενων περιοριστικών μέτρων και της συνακόλουθης μεγάλης μείωσης των εσόδων, οι επιχειρήσεις ανέβαλαν τις επενδυτικές αποφάσεις τους. Επιπλέον, η δραματικά μειωμένη παγκόσμια και εγχώρια ζήτηση συνέχισε να επιδρά ανασταλτικά στις επενδύσεις. Το δεύτερο εξάμηνο οι προοπτικές των επιχειρηματικών επενδύσεων χαρακτηρίστηκαν από περαιτέρω αυξημένη αβεβαιότητα εν μέσω του δεύτερου κύματος της πανδημίας, αλλά και της προσδοκίας ότι οι εξελίξεις θα παραμείνουν υποτονικές επί μακρόν εν όψει της αποδυνάμωσης του εξωτερικού περιβάλλοντος, της πιο συγκρατημένης τελικής ζήτησης και της παρατηρούμενης επιδείνωσης των ισολογισμών των επιχειρήσεων.

Η καθαρή συμβολή του εξωτερικού τομέα στο προϊόν της ζώνης του ευρώ ήταν επίσης αρνητική το 2020. Τα περιοριστικά μέτρα που επιβλήθηκαν στην Κίνα για την καταστολή της νόσου COVID-19, οι μειωμένες εμπορικές συναλλαγές της ζώνης του ευρώ στην αρχή του έτους και τα μέτρα για τον περιορισμό της εξάπλωσης του ιού στην Ευρώπη οδήγησαν σε κατακόρυφη πτώση τόσο των εισαγωγών όσο και των εξαγωγών το β΄ τρίμηνο, με τις εξαγωγές να πλήττονται περισσότερο από την προσωρινή διακοπή των επιχειρηματικών δραστηριοτήτων. Τους καλοκαιρινούς μήνες η χαλάρωση των περιορισμών προετοίμασε το έδαφος για την ανάκαμψη των εμπορικών ροών, αν και η βελτίωση ήταν μικρότερη στους τομείς των ταξιδιών, του τουρισμού και της φιλοξενίας, που υπέστησαν το βαρύτερο πλήγμα. Το νέο κύμα της πανδημίας επιβράδυνε την ανάκαμψη των εμπορικών συναλλαγών της ζώνης του ευρώ, η οποία στο τέλος του έτους δεν ήταν ακόμη πλήρης.

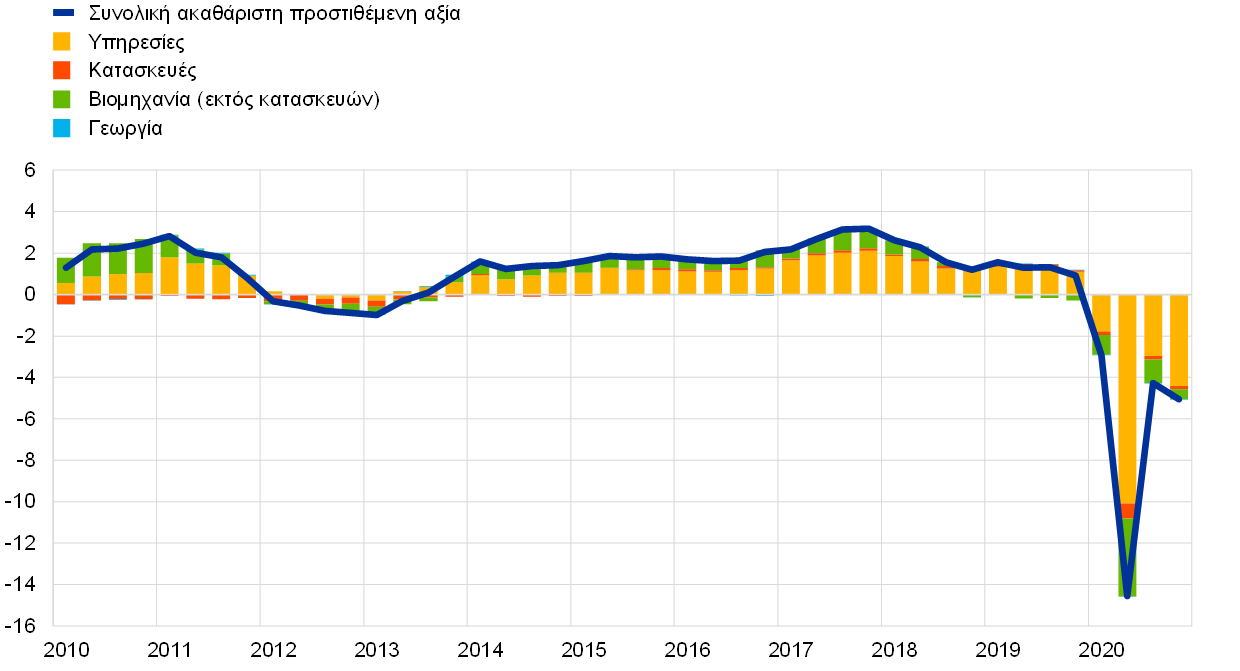

Οι επιπτώσεις της πανδημίας στην αύξηση του προϊόντος ήταν επίσης ανομοιόμορφες μεταξύ των τομέων, με τον τομέα των υπηρεσιών να έχει τη μεγαλύτερη συμβολή στη μείωση της πραγματικής ακαθάριστης προστιθέμενης αξίας, γεγονός που αντανακλά την ιδιαίτερα υψηλή έκθεσή του στα μέτρα κοινωνικής αποστασιοποίησης, καθώς και την τομεακή σύνθεση της οικονομίας της ζώνης του ευρώ (βλ. Διάγραμμα 5).

Διάγραμμα 5

Πραγματική ακαθάριστη προστιθέμενη αξία κατά τομέα οικονομικής δραστηριότητας στη ζώνη του ευρώ

(ετήσιες ποσοστιαίες μεταβολές, συμβολές σε ποσοστιαίες μονάδες)

Πηγή: Eurostat.

Σημείωση: Πιο πρόσφατες παρατηρήσεις: δ΄ τρίμηνο 2020.

Οι αγορές εργασίας της ζώνης του ευρώ αποδυναμώθηκαν, αλλά οι πολιτικές που εφάρμοσαν οι κυβερνήσεις συνέβαλαν στην άμβλυνση των επιπτώσεων στην ανεργία

Οι απώλειες θέσεων εργασίας το 2020 παρέμειναν συγκρατημένες, αντανακλώντας την επίδραση των σχημάτων διατήρησης της απασχόλησης

Ενώ η αύξηση της απασχόλησης επηρεάστηκε επίσης σημαντικά από την πανδημία, οι πολιτικές για την αγορά εργασίας διαμόρφωσαν τους δείκτες στις αγορές εργασίας της ζώνης του ευρώ το 2020 (βλ. Διάγραμμα 6). Σε σύγκριση με την έντονη και ταχεία συρρίκνωση της οικονομικής δραστηριότητας κατά περίπου 15% το πρώτο εξάμηνο του 2020, η μείωση της απασχόλησης ήταν μικρότερη, αλλά και πάλι πολύ σημαντική. Η συνολική απασχόληση μειώθηκε κατά περίπου 5 εκατ. άτομα την ίδια περίοδο, επανερχόμενη στα προ του 2018 επίπεδα. Τα μέτρα στήριξης που έλαβαν οι κυβερνήσεις σε όλες τις χώρες της ζώνης του ευρώ συνέβαλαν στον περιορισμό των απολύσεων (βλ. Πλαίσιο 1 για ανάλυση των σχημάτων διατήρησης της απασχόλησης). Σε σύγκριση με προηγούμενες οικονομικές και χρηματοπιστωτικές κρίσεις, οι κυβερνήσεις της ζώνης του ευρώ αύξησαν τον αριθμό των εργαζομένων που καλύπτονταν από σχήματα διατήρησης της απασχόλησης, γεγονός που περιόρισε δραστικά τις απολύσεις, συμβάλλοντας έτσι στη διατήρηση του ανθρώπινου κεφαλαίου σε επίπεδο επιχείρησης και σε ατομικό επίπεδο. Πάντως, το ποσοστό συμμετοχής στο εργατικό δυναμικό μειώθηκε σημαντικά στη διάρκεια της πανδημικής κρίσης και περίπου 3 εκατ. άτομα αποχώρησαν από το εργατικό δυναμικό το πρώτο εξάμηνο του 2020. Η υπό εξέλιξη προσαρμογή της αγοράς εργασίας έχει επηρεάσει τους εργαζομένους σε διαφορετικό βαθμό, καθώς η τρέχουσα κρίση επηρεάζει ιδιαίτερα τον τομέα των υπηρεσιών, καθώς και εκείνες τις επιχειρήσεις οι οποίες πλήττονται περισσότερο από τα μέτρα κοινωνικής αποστασιοποίησης και τους περιορισμούς στις μετακινήσεις. Ειδικότερα, το εργατικό δυναμικό συρρικνώθηκε κατά σχεδόν 7% και 5,4% για τα άτομα χαμηλής και μεσαίας εξειδίκευσης αντίστοιχα, ενώ αντίθετα αυξήθηκε κατά 3,3% για τους εργαζομένους υψηλής εξειδίκευσης.

Διάγραμμα 6

Δείκτες της αγοράς εργασίας

(ποσοστό % του εργατικού δυναμικού, τριμηνιαίος ρυθμός μεταβολής, με εποχική διόρθωση)

Πηγή: Eurostat.

Σημείωση: Πιο πρόσφατες παρατηρήσεις: δ΄ τρίμηνο 2020.

Η αύξηση του ποσοστού ανεργίας ήταν μικρότερη από ό,τι σε προηγούμενες υφέσεις

Η απασχόληση μειώθηκε κατά 1,9% το 2020, ενώ το ποσοστό ανεργίας αυξήθηκε σε 8,4%. Η αύξηση του ποσοστού ανεργίας ήταν μικρότερη σε σύγκριση με προηγούμενες υφέσεις, όπως αυτές των ετών 2008-2009 και 2011-2012, χάρη και στην έγκαιρη και εκτεταμένη παρέμβαση των κυβερνήσεων της ζώνης του ευρώ. Ταυτόχρονα, ο ρυθμός αύξησης της παραγωγικότητας της εργασίας ανά ώρα διαμορφώθηκε κατά μέσο όρο γύρω στο 1% το 2020, υποστηριζόμενος από τη σημαντική μείωση των ωρών εργασίας λόγω της εφαρμογής σχημάτων διατήρησης της απασχόλησης.

Πλαίσιο 1

Οι μεσοπρόθεσμες και μακροπρόθεσμες οικονομικές επιπτώσεις της πανδημίας COVID-19

Οι αγορές εργασίας της ζώνης του ευρώ αντέδρασαν στις οικονομικές συνέπειες της πανδημίας COVID-19 με σχετική ανθεκτικότητα, υποστηριζόμενες από μέτρα οικονομικής πολιτικής – όπως σχήματα διατήρησης της απασχόλησης και εγγυήσεις δανείων – τα οποία βοήθησαν να περιοριστούν οι απώλειες θέσεων εργασίας και να αποφευχθεί μια απότομη αύξηση του αριθμού των επιχειρήσεων που αποχωρούν από την αγορά ως αποτέλεσμα της πανδημίας. Προκειμένου να αποτραπούν πιο μόνιμες μακροχρόνιες επιπτώσεις από την κρίση και να μην εμποδιστεί η αναγκαία αναδιάρθρωση της οικονομίας, ο σχεδιασμός και το χρονοδιάγραμμα των στρατηγικών εξόδου από αυτές τις πολιτικές θα έχουν εξίσου μεγάλη σημασία με τα ίδια τα μέτρα στήριξης. Όσον αφορά το μέλλον, οι μακροπρόθεσμες συνέπειες της πανδημίας στην κινητικότητα του εργατικού δυναμικού, καθώς και ο αυξανόμενος ψηφιακός μετασχηματισμός, μπορεί να καταστήσουν αναγκαία τη σημαντική ανακατανομή της απασχόλησης και των επιχειρήσεων.

Σε πρόσφατη έρευνα μεταξύ κορυφαίων επιχειρήσεων της ζώνης του ευρώ, δόθηκε ιδιαίτερη έμφαση στο πώς η πανδημία επιτάχυνε την υιοθέτηση ψηφιακών τεχνολογιών, με αποτέλεσμα την αύξηση της παραγωγικότητας, αλλά και τη μείωση της απασχόλησης μακροπρόθεσμα.[3] Όταν τους ζητήθηκε να εξηγήσουν, αναφέροντας κατά σειρά σπουδαιότητας μέχρι τρεις μακροπρόθεσμες συνέπειες της πανδημίας στην επιχείρησή τους, οι συνέπειες που αναφέρθηκαν πιο συχνά ήταν η αυξημένη χρήση της “κατʼ οίκον εργασίας” και η ταχύτερη υιοθέτηση ψηφιακών τεχνολογιών. Άλλες συνέπειες που αναφέρθηκαν ευρέως ήταν η πιο μόνιμη μείωση των επαγγελματικών ταξιδιών ή/και η αύξηση των τηλεδιασκέψεων, καθώς και η αύξηση του ηλεκτρονικού εμπορίου (ή – σε τμήματα της αγοράς που αφορούν συναλλαγές μεταξύ επιχειρήσεων – των πωλήσεων εξ αποστάσεως (virtual selling)). Η μεγάλη πλειοψηφία των ερωτηθέντων συμφώνησε ότι η επιχείρησή τους θα είναι πιο αποτελεσματική ή/και πιο ανθεκτική μετά τα διδάγματα που αποκόμισαν κατά τη διάρκεια της πανδημίας. Περίπου τα 3/4 των ερωτηθέντων δήλωσαν ότι σημαντικά υψηλότερο ποσοστό του προσωπικού τους θα εργάζεται εξ αποστάσεως μακροπρόθεσμα. Παράλληλα, δεν θεωρούν ότι η εξ αποστάσεως εργασία μειώνει την παραγωγικότητα του προσωπικού. Σχετικά με αυτό, ενώ η μείωση των ανεπίσημων διαπροσωπικών επαφών θεωρήθηκε μειονέκτημα, εντοπίστηκαν και πολλά πλεονεκτήματα, όπως η εξοικονόμηση χρόνου λόγω των μειωμένων αναγκών μετακίνησης από και προς την εργασία, η δυνατότητα καλύτερου συνδυασμού των εργασιακών και οικιακών υποχρεώσεων και η αύξηση της συνδεσιμότητας. Στην ίδια κατεύθυνση, περισσότεροι από τους μισούς ερωτηθέντες δήλωσαν ότι η παραγωγικότητα της επιχείρησης ή του τομέα τους θα αυξηθεί, ενώ ελάχιστοι αναμένουν μείωση της παραγωγικότητας ως μακροπρόθεσμη συνέπεια της πανδημίας. Από την άλλη πλευρά, περισσότεροι από τους μισούς αναμένουν αρνητική μακροπρόθεσμη επίδραση στην απασχόληση, ενώ μόνο ένα 10% περίπου θετική. Οι απόψεις σχετικά με τη μακροπρόθεσμη επίδραση στις πωλήσεις, καθώς και στις τιμές, το κόστος και τους μισθούς, ήταν περισσότερο ανάμικτες, αλλά σε καθαρή βάση αρνητικές.

Η πανδημική κρίση είχε σημαντικό αντίκτυπο στην αγορά εργασίας της ζώνης του ευρώ. Το ποσοστό ανεργίας στη ζώνη του ευρώ (βλ. Διάγραμμα Α, μπλε γραμμή) παρουσίασε πολύ συγκρατημένη μεταβολή σε σύγκριση με τη συρρίκνωση της οικονομικής δραστηριότητας και ως εκ τούτου δεν αντανακλά πλήρως τις επιπτώσεις του κορωνοϊού στην αγορά εργασίας. Για να μετρηθεί καλύτερα ο βαθμός υποχρησιμοποίησης του εργατικού δυναμικού κατά τη διάρκεια της πανδημικής κρίσης, το συμβατικό ποσοστό ανεργίας μπορεί να προσαρμοστεί ώστε να αντανακλά τον αριθμό των αποθαρρυμένων εργαζομένων που επί του παρόντος δεν είναι οικονομικά ενεργοί (βλ. Διάγραμμα Α, κίτρινη γραμμή). Επιπλέον, ένα ιδιαίτερο χαρακτηριστικό της πανδημίας είναι η εκτεταμένη χρήση των σχημάτων διατήρησης της απασχόλησης, τα οποία έχουν συμβάλει στην προστασία των θέσεων εργασίας, μειώνοντας παράλληλα τις ώρες εργασίας και ενισχύοντας το εισόδημα των εργαζομένων. Ο αριθμός των εργαζομένων που είχαν υπαχθεί σε σχήματα διατήρησης της απασχόλησης ανήλθε σε περίπου 30 εκατομμύρια (γύρω στο 19% του εργατικού δυναμικού) τον Απρίλιο του 2020. Εάν στο συμβατικό ποσοστό ανεργίας συνυπολογιστούν οι αποθαρρυμένοι εργαζόμενοι και όσοι υπάγονται σε σχήματα διατήρησης της απασχόλησης (βλ. Διάγραμμα Α, κόκκινη γραμμή), προκύπτει μια πιο αντιπροσωπευτική εικόνα για την υποχρησιμοποίηση του εργατικού δυναμικού.

Διάγραμμα A

Συμβατικός δείκτης ανεργίας και μη συμβατικοί δείκτες

(ποσοστά %)

Πηγές: Υπολογισμοί της ΕΚΤ με βάση στοιχεία της Eurostat.[4]

Συνολικά, η πανδημική κρίση αύξησε το ποσοστό των επιχειρήσεων που βρίσκονται σε κίνδυνο, γεγονός που θα μπορούσε να έχει περαιτέρω μακροπρόθεσμη επίδραση στην απώλεια θέσεων εργασίας. Μετά την έντονη πτώση της οικονομικής δραστηριότητας το β΄ τρίμηνο του 2020, η ανάκαμψη που παρατηρήθηκε κατά τη διάρκεια του γ΄ τριμήνου έδειξε ότι η διατάραξη λόγω της πανδημίας θα μπορούσε να είναι σε μεγάλο βαθμό παροδική. Ωστόσο, το δεύτερο κύμα περιοριστικών μέτρων επέτεινε τον κίνδυνο πιο μόνιμων μακροχρόνιων επιπτώσεων στην οικονομική ανάπτυξη και την απασχόληση. Η πανδημική κρίση δεν επηρέασε ομοιόμορφα όλους τους τομείς. Οι επιδράσεις ήταν ασθενέστερες στις επιχειρήσεις που παρουσιάζουν αυξημένη υιοθέτηση ψηφιακών τεχνολογιών και εντονότερες στις επιχειρήσεις των οποίων η δραστηριότητα βασίζεται στη διαπροσωπική επαφή. Οι τελευταίες, ανάλογα με τη διάρκεια της πανδημίας και την επιτυχία των εθνικών μέτρων πολιτικής ως προς τον περιορισμό και την κάλυψη των ελλείψεων ρευστότητας, ενδέχεται να αντιμετωπίζουν κίνδυνο εξόδου από την αγορά. Το δεύτερο ιδιαίτερο χαρακτηριστικό της πανδημικής κρίσης αφορά το γεγονός ότι είναι εξωγενής και ως εκ τούτου πλήττει τόσο τις παραγωγικές όσο και τις μη παραγωγικές επιχειρήσεις. Πράγματι, η θετική επίδραση στην ποιοτική σύνθεση της αγοράς από την έξοδο λιγότερο παραγωγικών επιχειρήσεων, που κατά κανόνα επηρεάζονται περισσότερο από μια διαταραχή της παραγωγικότητας, θα είναι μικρότερη από ό,τι σε προηγούμενες κρίσεις, διότι ενδέχεται να απειλούνται με έξοδο από την αγορά και πιο παραγωγικές επιχειρήσεις με προσωρινά προβλήματα ρευστότητας.[5]

1.3 Οι παρεμβάσεις δημοσιονομικής πολιτικής για την αντιμετώπιση της κρίσης

Η πανδημία COVID-19 δημιούργησε πρωτοφανείς προκλήσεις για τα δημόσια οικονομικά

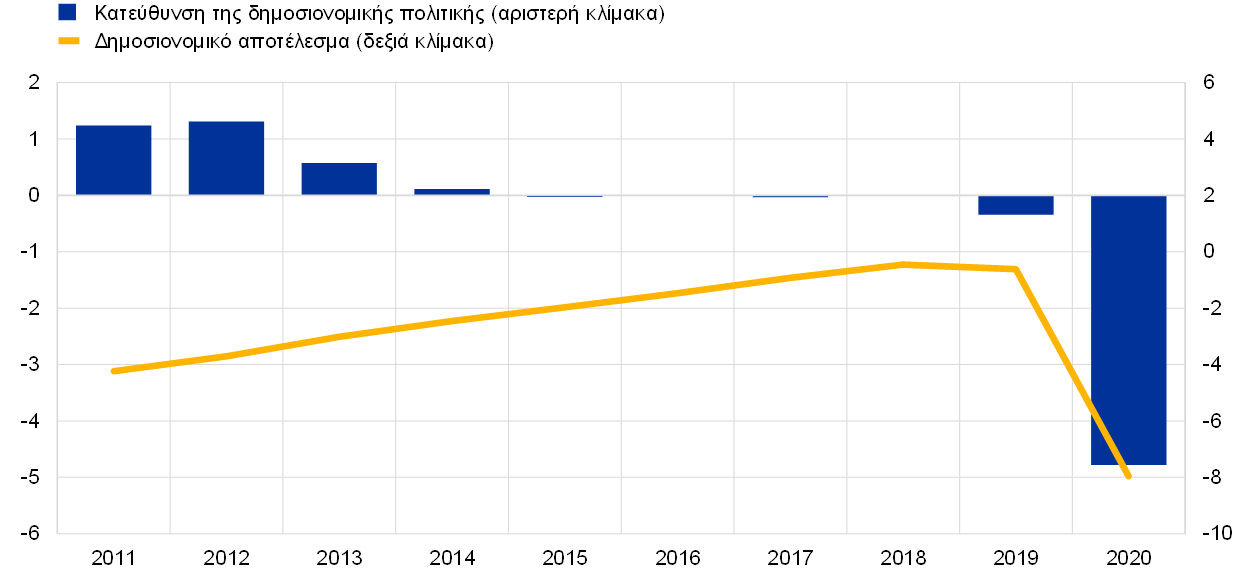

Το 2020 η πανδημία COVID-19 άφησε βαρύ αποτύπωμα στα δημόσια οικονομικά και δημιούργησε πρωτοφανείς προκλήσεις για τις κυβερνήσεις, αλλά προκάλεσε και μια ισχυρή αντίδραση πολιτικής. Η δημοσιονομική θέση των χωρών επηρεάστηκε σημαντικά και στις δύο πλευρές του προϋπολογισμού τους, λόγω της αναγκαίας αύξησης των δαπανών για την αντιμετώπιση της κρίσης, καθώς και λόγω των μειωμένων εσόδων, ως συνέπεια της βαθιάς ύφεσης αλλά και των μέτρων που ελήφθησαν από την πλευρά των δαπανών για τη στήριξη των επιχειρήσεων και των νοικοκυριών. Ως αποτέλεσμα, ο λόγος του ελλείμματος της γενικής κυβέρνησης στη ζώνη του ευρώ αυξήθηκε από 0,6% του ΑΕΠ το 2019 σε 8,0% του ΑΕΠ το 2020, σύμφωνα με τις μακροοικονομικές προβολές των εμπειρογνωμόνων του Ευρωσυστήματος του Δεκεμβρίου 2020 (βλ. Διάγραμμα 7). Αντανακλώντας την ισχυρή οικονομική στήριξη από τις κυβερνήσεις, η κατεύθυνση της δημοσιονομικής πολιτικής[6] από ελαφρώς επεκτατική το 2019 έγινε ιδιαίτερα διευκολυντική (4,8% του ΑΕΠ το 2020), αν και πρέπει να σημειωθεί ότι το μέγεθος της δημοσιονομικής παρέμβασης και κατ’ επέκταση η κατεύθυνση της δημοσιονομικής πολιτικής διέφεραν σημαντικά από χώρα σε χώρα. Συνολικά πάντως, η ταχύτητα και το εύρος της στήριξης που παρείχαν οι κυβερνήσεις της ζώνης του ευρώ κατέδειξαν την αυξημένη ικανότητά τους να αντιδρούν σε περιόδους κρίσης και μάλιστα συντονισμένα. Αυτό διευκολύνθηκε από την ενεργοποίηση της γενικής ρήτρας διαφυγής που προβλέπεται στο Σύμφωνο Σταθερότητας και Ανάπτυξης.

Διάγραμμα 7

Δημοσιονομικό αποτέλεσμα της γενικής κυβέρνησης και κατεύθυνση της δημοσιονομικής πολιτικής

(% του ΑΕΠ)

Πηγές: Eurostat και υπολογισμοί της ΕΚΤ.

Το μεγαλύτερο μέρος της πρόσθετης δαπάνης αφορούσε είτε απευθείας δαπάνες του Δημοσίου για την αντιμετώπιση της υγειονομικής κρίσης είτε μέτρα για τη στήριξη των νοικοκυριών και των επιχειρήσεων

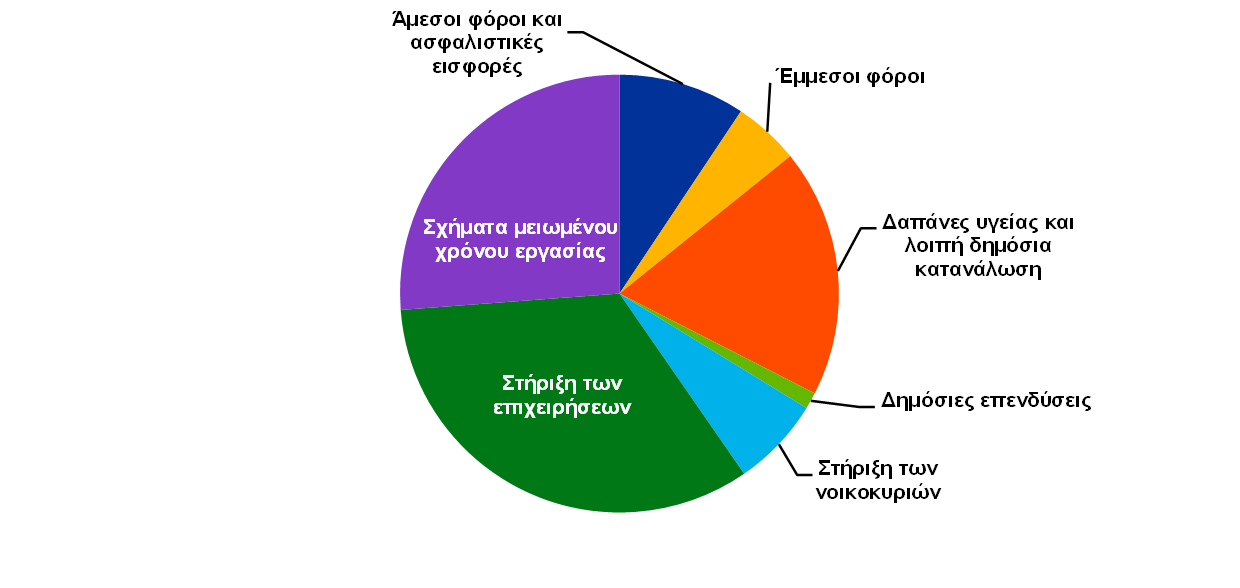

Σύμφωνα με εκτιμήσεις της Ευρωπαϊκής Επιτροπής[7], τα δημοσιονομικά μέτρα που ελήφθησαν για την αντιμετώπιση της πανδημικής κρίσης ανήλθαν σε 4,2% του ΑΕΠ το 2020 για τη ζώνη του ευρώ ως σύνολο. Το μεγαλύτερο μέρος αυτής της πρόσθετης δαπάνης αφορούσε είτε απευθείας δαπάνες του Δημοσίου για την αντιμετώπιση της υγειονομικής κρίσης είτε στοχευμένα μέτρα για τη στήριξη των νοικοκυριών και των επιχειρήσεων (βλ. Διάγραμμα 8). Πρωταρχικός στόχος αυτών των μέτρων στήριξης ήταν η διαφύλαξη της απασχόλησης και του παραγωγικού δυναμικού έτσι ώστε η οικονομία να είναι σε θέση να ανακάμψει γρήγορα μόλις υποχωρήσει η πανδημία. Στο πλαίσιο αυτού του στόχου, η στήριξη προς τα νοικοκυριά παρασχέθηκε ως επί το πλείστον μέσω σχημάτων μειωμένου χρόνου εργασίας ή διαθεσιμότητας των εργαζομένων προς αποφυγή μαζικής ανεργίας, ενώ σε μικρότερο βαθμό έλαβε τη μορφή απευθείας δημοσιονομικών μεταβιβάσεων προς τα νοικοκυριά.[8] Προς το τέλος του πρώτου κύματος της πανδημίας θεσπίστηκαν κάποια πιο περιορισμένα μέτρα για τη στήριξη της οικονομικής ανάκαμψης, όπως μειώσεις έμμεσων φόρων και αύξηση των προγραμμάτων δημόσιων επενδύσεων. Ωστόσο, δεδομένου ότι η πανδημία δεν είχε ακόμη τεθεί υπό έλεγχο το 2020 και εκδηλώθηκε δεύτερο κύμα το φθινόπωρο, τα μέτρα αυτά είναι πιθανότερο να διαδραματίσουν σημαντικό ρόλο την προσεχή περίοδο.

Διάγραμμα 8

Εκτιμώμενη σύνθεση των μέτρων που σχετίζονται µε την πανδημία το 2020

Πηγές: Υπολογισμοί της ΕΚΤ με βάση τα σχέδια δημοσιονομικών προγραμμάτων για το 2021.

Οι κυβερνήσεις παρείχαν επίσης σημαντικού ύψους στήριξη ρευστότητας στην οικονομία

Εκτός από τη δημοσιονομική στήριξη προς τις οικονομίες τους, οι χώρες της ζώνης του ευρώ παρείχαν και σημαντικού ύψους εγγυήσεις δανείων για τη στήριξη της ρευστότητας των επιχειρήσεων, ιδίως των μικρομεσαίων, οι οποίες συχνά δεν έχουν εύκολη πρόσβαση σε εξωτερική χρηματοδότηση. Αυτή η στήριξη ρευστότητας ήταν ιδιαίτερα σημαντικό στοιχείο του δημοσιονομικού μίγματος κατά την αρχική φάση της κρίσης, πριν από την εφαρμογή άλλων προγραμμάτων στήριξης. Συνολικά, οι εγγυήσεις αυτές ανήλθαν περίπου στο 17% του ΑΕΠ σε επίπεδο ζώνης του ευρώ.[9] Οι εγγυήσεις δανείων συνιστούν ενδεχόμενες υποχρεώσεις για τις κυβερνήσεις και ως εκ τούτου το ποσό που καταπίπτει προστίθεται στις δημόσιες δαπάνες. Επιπλέον, πολλές κυβερνήσεις παρείχαν αναστολή πληρωμών φορολογικών υποχρεώσεων, δάνεια και κεφαλαιακές ενισχύσεις σε επιχειρήσεις. Αυτές οι κεφαλαιακές ενισχύσεις και άλλα μέτρα στήριξης της ρευστότητας γενικώς δεν αποτυπώνονται στο δημοσιονομικό αποτέλεσμα, αλλά αντανακλώνται εν μέρει στο δημόσιο χρέος.

Τα επίπεδα δημόσιου χρέους των χωρών επηρεάστηκαν δυσμενώς, αλλά οι κίνδυνοι για τη βιωσιμότητα του χρέους παρέμειναν συγκρατημένοι

Η κρίση οδήγησε επίσης σε έντονη αύξηση των επιπέδων δημόσιου χρέους στις χώρες της ζώνης του ευρώ. Πράγματι, σύμφωνα με τις μακροοικονομικές προβολές των εμπειρογνωμόνων του Ευρωσυστήματος του Δεκεμβρίου 2020, ο συνολικός λόγος του χρέους προς το ΑΕΠ εκτιμάται ότι σημείωσε σημαντική άνοδο σε 98,4% το 2020, αυξημένος κατά 14,5 ποσοστιαίες μονάδες σε σχέση με το 2019. Το Δημόσιο των χωρών αυτών ανέλαβε επίσης εκτεταμένες ενδεχόμενες υποχρεώσεις με τη μορφή εγγυήσεων δανείων. Αν και θα απαιτηθεί χρόνος για μια σημαντική αποκλιμάκωση, δεν υπάρχουν ενδείξεις ότι θα μπορούσε να τεθεί εν αμφιβόλω η βιωσιμότητα του δημόσιου χρέους στη ζώνη του ευρώ. Η αξιολόγηση αυτή βασίζεται στις βελτιωμένες προσδοκίες ανάκαμψης για το 2021, ιδίως μετά τις θετικές εξελίξεις σχετικά με τα διάφορα εμβόλια κατά του κορωνοϊού, αλλά πρωτίστως στις συνθήκες χρηματοδότησης, οι οποίες αναμένεται να παραμείνουν υποστηρικτικές στο ορατό μέλλον. Εξάλλου, οι συντονισμένες δημοσιονομικές παρεμβάσεις σε επίπεδο ΕΕ εκτιμάται ότι ασκούν σταθεροποιητική επίδραση (βλ. Πλαίσιο 4 για ένα πρόσφατο παράδειγμα). Εξακολουθεί να έχει μεγάλη σημασία τα κράτη-μέλη να επιστρέψουν σε υγιείς δημοσιονομικές θέσεις μόλις ανακάμψει η οικονομική δραστηριότητα.

1.4 Ο πληθωρισμός μειώθηκε σημαντικά λόγω της πτώσης των τιμών του πετρελαίου και της ύφεσης[10]

Ο καταγραφόμενος πληθωρισμός στη ζώνη του ευρώ διαμορφώθηκε σε 0,3% κατά μέσο όρο το 2020, έναντι 1,2% το 2019. Όσον αφορά τις συνιστώσες του Εναρμονισμένου Δείκτη Τιμών Καταναλωτή (ΕνΔΤΚ), η μείωση αυτή ουσιαστικά αντανακλούσε τη χαμηλότερη συμβολή του πληθωρισμού των τιμών της ενέργειας και, κατά το δεύτερο εξάμηνο, του πληθωρισμού βάσει του ΕνΔΤΚ χωρίς τις τιμές της ενέργειας και των ειδών διατροφής (βλ. Διάγραμμα 9). Όσον αφορά τους παράγοντες που συνέβαλαν σε αυτή την εξέλιξη, η διαδικασία αποκλιμάκωσης του πληθωρισμού πραγματοποιήθηκε υπό συνθήκες απότομης συρρίκνωσης της οικονομικής δραστηριότητας, η οποία περιόρισε σημαντικά την καταναλωτική ζήτηση και δημιούργησε σημαντικούς καθοδικούς κινδύνους για τις προοπτικές της οικονομίας. Οι καθοδικές πιέσεις στον πληθωρισμό αντανακλούσαν επίσης ορισμένους ειδικούς παράγοντες που συνδέονται με τις οικονομικές επιπτώσεις της πανδημίας COVID-19 και τα μέτρα που ελήφθησαν για την αντιμετώπισή της. Για παράδειγμα, η περαιτέρω υποχώρηση του πληθωρισμού το δεύτερο εξάμηνο του 2020 οφειλόταν εν μέρει στην πτώση των τιμών των υπηρεσιών που συνδέονται με τα ταξίδια (ιδίως των μεταφορών και των ξενοδοχείων) και οι οποίες επλήγησαν σφοδρότερα από την κρίση, καθώς και στην επίδραση της προσωρινής μείωσης του συντελεστή ΦΠΑ στη Γερμανία.

Διάγραμμα 9

Πληθωρισμός βάσει του ΕνΔΤΚ και συμβολές ανά συνιστώσα

(ετήσιες ποσοστιαίες μεταβολές, συμβολές σε ποσοστιαίες μονάδες)

Πηγές: Eurostat και υπολογισμοί της ΕΚΤ.

Οι ευμετάβλητες συνιστώσες του ΕνΔΤΚ εξελίχθηκαν εν μέρει προς αντίθετες κατευθύνσεις

Οι εξελίξεις στον πληθωρισμό των τιμών της ενέργειας συνέβαλαν σε μεγάλο βαθμό στη μείωση του μέσου καταγραφόμενου πληθωρισμού το 2020 σε σύγκριση με το 2019, αντανακλώντας την πτώση των τιμών του πετρελαίου στην αρχή της πανδημίας. Αντίθετα, η συμβολή του πληθωρισμού του συνόλου των ειδών διατροφής στον καταγραφόμενο πληθωρισμό βάσει του ΕνΔΤΚ αυξήθηκε ελαφρά σε 0,4 της ποσοστιαίας μονάδας το 2020, κατά τι υψηλότερη σε σχέση με το 2019, αντανακλώντας σε μεγάλο βαθμό το γεγονός ότι ιδίως ο πληθωρισμός των τιμών των μη επεξεργασμένων ειδών διατροφής σημείωσε προσωρινά σημαντική αύξηση εν μέσω της πανδημίας (με κορύφωση 7,6% τον Απρίλιο του 2020).[11]

Ο υποκείμενος πληθωρισμός μειώθηκε το 2020

Οι δείκτες του υποκείμενου πληθωρισμού υποχώρησαν το 2020. Ο πληθωρισμός βάσει του ΕνΔΤΚ χωρίς τις τιμές της ενέργειας και των ειδών διατροφής ήταν 0,7% κατά μέσο όρο, έναντι 1,0% το 2019, καταγράφοντας ιστορικώς χαμηλό επίπεδο το τελευταίο τετράμηνο του 2020. Οι υποτονικές εξελίξεις στον πληθωρισμό των τιμών τόσο των μη ενεργειακών βιομηχανικών αγαθών όσο και των υπηρεσιών συνέβαλαν στη μείωση του πληθωρισμού βάσει του ΕνΔΤΚ χωρίς τις τιμές της ενέργειας και των ειδών διατροφής σε χαμηλά επίπεδα. Ο πληθωρισμός των τιμών των μη ενεργειακών βιομηχανικών αγαθών έγινε αρνητικός τον Αύγουστο του 2020, καταγράφοντας πρωτοφανές χαμηλό επίπεδο τον Δεκέμβριο του 2020, ενώ ο πληθωρισμός των τιμών των υπηρεσιών διαμορφώθηκε στο ιστορικώς χαμηλό επίπεδο του 0,4% τον Οκτώβριο του 2020, αν και αυξήθηκε ελαφρώς στη συνέχεια. Οι εξελίξεις στις δύο αυτές συνιστώσες επηρεάστηκαν από ένα κοινό σύνολο παραγόντων, αλλά σε κάπως διαφορετικό βαθμό. Η ανατίμηση του ευρώ κατά το δεύτερο εξάμηνο επηρέασε ελαφρώς περισσότερο τον πληθωρισμό των τιμών των μη ενεργειακών βιομηχανικών αγαθών από ό,τι τον πληθωρισμό των τιμών των υπηρεσιών. Το ίδιο ισχύει για τις μεταβολές των έμμεσων φόρων, καθώς ορισμένες συνιστώσες των υπηρεσιών, όπως τα ενοίκια, απαλλάσσονται από τον ΦΠΑ. Η αναστολή δραστηριοτήτων (lockdown) και τα περιοριστικά μέτρα που επιβλήθηκαν για την αντιμετώπιση της πανδημίας είχαν μεγαλύτερη επίπτωση στο επίπεδο του πληθωρισμού των τιμών των υπηρεσιών, η οποία ήταν ιδιαίτερα αισθητή στην πτώση του πληθωρισμού των τιμών των ειδών που σχετίζονται με ταξίδια και αναψυχή. Γενικότερα ωστόσο, κυρίαρχη επίδραση στον πληθωρισμό των τιμών των μη ενεργειακών βιομηχανικών αγαθών και των τιμών των υπηρεσιών άσκησε η δραματική πτώση της ζήτησης που προκάλεσε η πανδημία μέσω της αυξημένης αβεβαιότητας και αποστροφής προς τον κίνδυνο, των περιοριστικών μέτρων και της απώλειας εισοδήματος και θέσεων εργασίας. Η επίδραση αυτή υπεραντιστάθμισε κάποιες ανοδικές επιδράσεις από διαταράξεις στην πλευρά της προσφοράς σε ορισμένους τομείς. Επιπλέον, η πανδημία δυσχέρανε τη συλλογή τιμών του ΕνΔΤΚ. Έτσι, το ποσοστό υποκατάστασης ελλειπουσών τιμών (imputed prices) στον ΕνΔΤΚ κορυφώθηκε τον Απρίλιο, στη συνέχεια μειώθηκε, ενώ την περίοδο Ιουλίου-Οκτωβρίου αυτή η μέθοδος εκτίμησης τιμών χρησιμοποιήθηκε για λίγα μόνο είδη. Το ποσοστό υποκατάστασης ελλειπουσών τιμών επανήλθε σε υψηλά επίπεδα τον Νοέμβριο και τον Δεκέμβριο, αν και ήταν χαμηλότερο συγκριτικά με την άνοιξη.[12] Οι επιδράσεις από την πλευρά της προσφοράς και της ζήτησης πιθανώς επίσης συνεπάγονται διαφορετικά ποσοστά συμμετοχής των επιμέρους αγαθών και υπηρεσιών στην κατανάλωση σε σχέση με εκείνα στα οποία βασίστηκε η κατασκευή του ΕνΔΤΚ το 2020.

Οι πιέσεις από την πλευρά του εγχώριου κόστους αυξήθηκαν

Οι πιέσεις από την πλευρά του εγχώριου κόστους, όπως μετρούνται από τον ρυθμό μεταβολής του αποπληθωριστή του ΑΕΠ, αυξήθηκαν κατά μέσο όρο το 2020, με ρυθμό ελαφρώς υψηλότερο από τον μέσο όρο του 2019 (βλ. Διάγραμμα 10). Αντίθετα, ο ετήσιος ρυθμός αύξησης της μισθολογικής δαπάνης ανά μισθωτό επιβραδύνθηκε ραγδαία το 2020 και διαμορφώθηκε σε -0,6%, πολύ κάτω από το επίπεδο του 2019. Ταυτόχρονα, η ακόμη μεγαλύτερη επιβράδυνση του ρυθμού αύξησης της παραγωγικότητας είχε ως αποτέλεσμα να αυξηθεί σημαντικά το κόστος εργασίας ανά μονάδα προϊόντος, συμβάλλοντας στην παρατηρούμενη αύξηση του αποπληθωριστή του ΑΕΠ. Ο ρυθμός αύξησης του κόστους εργασίας ανά μονάδα προϊόντος διαμορφώθηκε σε 4,6% το 2020, έναντι 1,9% το 2019. Ωστόσο, οι εξελίξεις στην αύξηση του κόστους εργασίας ανά μονάδα προϊόντος, της παραγωγικότητας και της μισθολογικής δαπάνης ανά μισθωτό το 2020 επηρεάστηκαν από την εκτεταμένη εφαρμογή σχημάτων μειωμένου χρόνου εργασίας, που είχε π.χ. ως συνέπεια η απασχόληση να παραμείνει πολύ πιο ανθεκτική από το προϊόν ή τις πραγματικές ώρες εργασίας. Προέκυψαν επίσης ζητήματα σχετικά με τη στατιστική καταγραφή αυτών των μέτρων, τα οποία συνεπάγονταν μια ασυνήθιστα μεγάλη συμβολή των επιδοτήσεων στην εξέλιξη του εγχώριου κόστους και επηρέασαν αρνητικά τη συγκρισιμότητα μεταξύ των πρόσφατων και προηγούμενων εξελίξεων.[13] Στην πλευρά των δαπανών, αυτά τα στατιστικά ζητήματα ήταν εμφανή π.χ. στην έντονη επιτάχυνση του ρυθμού αύξησης του αποπληθωριστή της δημόσιας κατανάλωσης το β΄ τρίμηνο.

Διάγραμμα 10

Ανάλυση του αποπληθωριστή του ΑΕΠ

(ετήσιες ποσοστιαίες μεταβολές, συμβολές σε ποσοστιαίες μονάδες)

Πηγές: Eurostat και υπολογισμοί της ΕΚΤ.

Οι πιο μακροπρόθεσμες προσδοκίες για τον πληθωρισμό παρέμειναν σε ιστορικώς χαμηλά επίπεδα

Οι πιο μακροπρόθεσμες προσδοκίες για τον πληθωρισμό σύμφωνα με την Έρευνα της ΕΚΤ μεταξύ των Εξειδικευμένων Φορέων Διενέργειας Προβλέψεων (Survey of Professional Forecasters – SPF) διατηρήθηκαν το 2020 στα ιστορικώς χαμηλά επίπεδα, μεταξύ 1,6% και 1,7%, στα οποία είχαν διαμορφωθεί το προηγούμενο έτος. Οι προσδοκίες για τον πληθωρισμό σε ορίζοντα πέντε ετών με βάση την έρευνα SPF διαμορφώθηκαν σε 1,7% το δ΄ τρίμηνο του 2020, παραμένοντας αμετάβλητες σε σχέση με το δ΄ τρίμηνο του 2019. Οι πιο μακροπρόθεσμες προσδοκίες για τον πληθωρισμό που βασίζονται σε δείκτες της αγοράς, ιδίως το επιτόκιο των συμφωνιών ανταλλαγής που συνδέονται με τον πληθωρισμό μετά από πέντε έτη και για ορίζοντα πέντε ετών, χαρακτηρίστηκαν από αξιοσημείωτη μεταβλητότητα στη διάρκεια του έτους. Το εν λόγω επιτόκιο μειώθηκε έντονα στην αρχή της πανδημίας, φθάνοντας στο χαμηλότερο επίπεδο που έχει καταγραφεί στα χρονικά στο τέλος του α΄ τριμήνου του 2020 (0,7% στις 23 Μαρτίου), ενώ στη συνέχεια ανέκαμψε και προς το τέλος του έτους σταθεροποιήθηκε κοντά στα προ της πανδημίας επίπεδα (1,3% στις 31 Δεκεμβρίου). Πάντως, οι δείκτες των πιο μακροπρόθεσμων προσδοκιών για τον πληθωρισμό που βασίζονται σε στοιχεία της αγοράς παρέμειναν πολύ συγκρατημένοι.

1.5 Οι αποφασιστικές παρεμβάσεις πολιτικής διατήρησαν υποστηρικτικές τις πιστωτικές και χρηματοδοτικές συνθήκες

Οι αποδόσεις των κρατικών ομολόγων της ζώνης του ευρώ μειώθηκαν το 2020 στο πλαίσιο των αποφασιστικών νομισματικών και δημοσιονομικών παρεμβάσεων για την αντιμετώπιση της κρίσης

Η πανδημία COVID-19 οδήγησε σε ταχεία επιδείνωση των προοπτικών της παγκόσμιας οικονομίας και της οικονομίας της ζώνης του ευρώ, καθώς και σε απότομη διεύρυνση των διαφορών αποδόσεων των κρατικών ομολόγων σε ένα περιβάλλον γενικής μεταβολής των χρηματοπιστωτικών συνθηκών προς πιο περιοριστική κατεύθυνση. Προκειμένου να αναχαιτίσουν τις επιπτώσεις της πανδημικής κρίσης στην οικονομία και τον πληθωρισμό και δεδομένου ότι άρχισαν να διαφαίνονται κίνδυνοι για τη χρηματοπιστωτική σταθερότητα και την ομαλή λειτουργία του μηχανισμού μετάδοσης της νομισματικής πολιτικής, οι νομισματικές και δημοσιονομικές αρχές ανέλαβαν άμεση και αποφασιστική δράση (βλ. Ενότητα 2.1). Έτσι απέτρεψαν αποτελεσματικά την αυστηροποίηση των χρηματοπιστωτικών συνθηκών που προκαλούσε η πανδημική διαταραχή, συμβάλλοντας ειδικότερα στη μείωση των μακροπρόθεσμων επιτοκίων μηδενικού κινδύνου και στη συμπίεση των διαφορών αποδόσεων των δεκαετών κρατικών ομολόγων των χωρών της ζώνης του ευρώ έναντι του δεκαετούς επιτοκίου για συμφωνίες ανταλλαγής επί του δείκτη μίας ημέρας, μετά τις υψηλές τιμές που είχαν καταγράψει λόγω της πανδημίας. Ως αποτέλεσμα, ο σταθμισμένος ως προς το ΑΕΠ μέσος όρος των αποδόσεων των δεκαετών κρατικών ομολόγων της ζώνης του ευρώ υποχώρησε κατά 50 μονάδες βάσης μεταξύ 1.1.2020 και 31.12.2020 και διαμορφώθηκε σε -0,23% στο τέλος του έτους (βλ. Διάγραμμα 11).

Διάγραμμα 11

Μακροπρόθεσμες αποδόσεις στη ζώνη του ευρώ και τις ΗΠΑ

(ποσοστά % ετησίως, ημερήσια στοιχεία)

Πηγές: Bloomberg, Thomson Reuters Datastream και υπολογισμοί της ΕΚΤ.

Σημειώσεις: Τα στοιχεία για τη ζώνη του ευρώ αφορούν τον σταθμισμένο ως προς το ΑΕΠ μέσο όρο των αποδόσεων των δεκαετών κρατικών ομολόγων και το δεκαετές επιτόκιο για συμφωνίες ανταλλαγής επί του δείκτη μίας ημέρας (OIS). Πιο πρόσφατες παρατηρήσεις: 31 Δεκεμβρίου 2020.

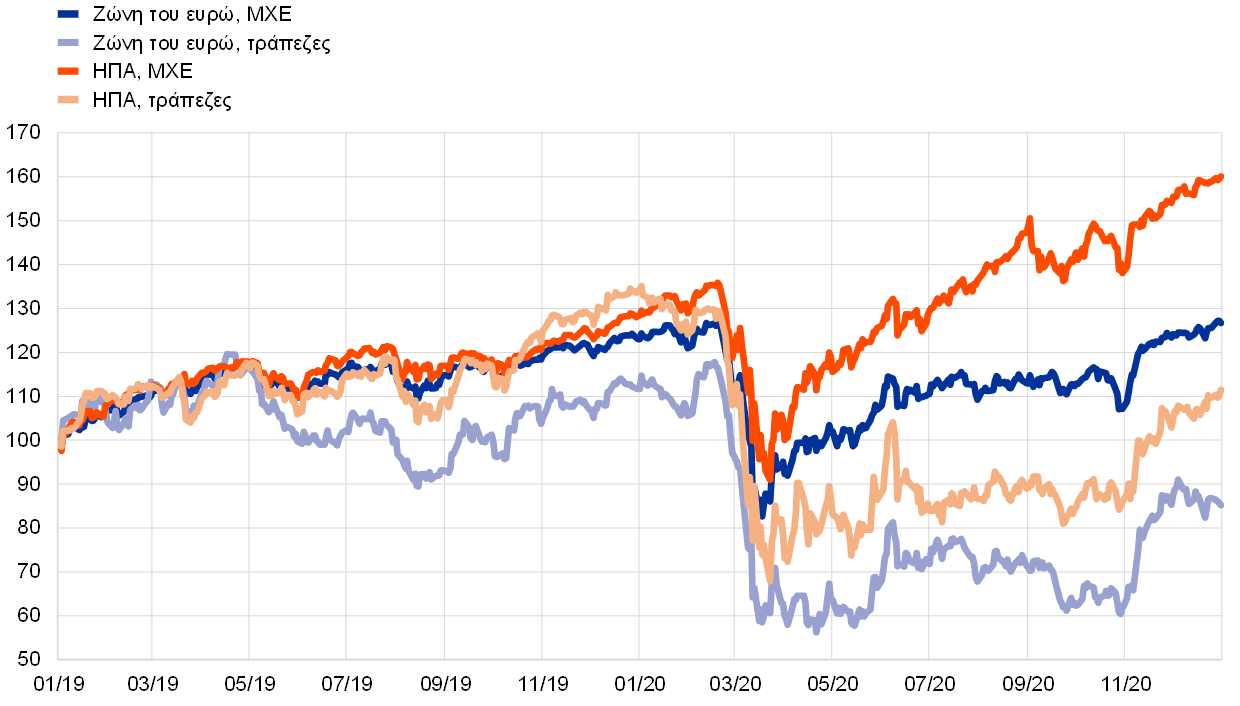

Παρότι ανέκαμψαν από τα χαμηλά επίπεδα στα οποία είχαν διαμορφωθεί λόγω της πανδημίας, οι τιμές των μετοχών της ζώνης του ευρώ παρέμειναν χαμηλότερα από ό,τι στις αρχές του 2020

Οι τιμές των μετοχών, μετά την κατάρρευσή τους στα μέσα Μαρτίου, σημείωσαν σταδιακή αλλά σταθερή ανάκαμψη, χάρη στην άνοδο της οικονομικής δραστηριότητας και την ενίσχυση των προσδοκιών ανάπτυξης υπό την ευνοϊκή επίδραση των μέτρων νομισματικής και δημοσιονομικής πολιτικής, καθώς και χάρη στις ενθαρρυντικές ειδήσεις σχετικά με την ανάπτυξη εμβολίων, που πιθανώς μείωσαν το ασφάλιστρο κινδύνου μετοχής και στήριξαν τις προσδοκίες της αγοράς για ανάκαμψη των κερδών. Από αυτήν την άποψη, η εξέλιξη αυτή ήταν πολύ διαφορετική από τη μεγαλύτερη – και κυρίως πιο παρατεταμένη – διόρθωση των χρηματιστηριακών αγορών που σημειώθηκε μετά τη χρηματοπιστωτική κρίση του 2008-2009. Παράλληλα, οι τιμές των μετοχών στη ζώνη του ευρώ παρουσίασαν εμφανώς αποκλίνουσες εξελίξεις με βάση τους κλαδικούς δείκτες σε σύγκριση με τα αντίστοιχα επίπεδα στο τέλος του 2019. Ο ευρύς δείκτης τιμών μετοχών των μη χρηματοπιστωτικών επιχειρήσεων (ΜΧΕ) της ζώνης του ευρώ διαμορφώθηκε στο τέλος του έτους σε οριακά υψηλότερο επίπεδο σε σχέση με το τέλος του 2019, ενώ αντίθετα ο δείκτης τιμών μετοχών των τραπεζών της ζώνης του ευρώ κατέγραψε σημαντικότερη υποχώρηση και παρέμεινε κατά περίπου 24% χαμηλότερος (βλ. Διάγραμμα 12).

Διάγραμμα 12

Δείκτες τιμών μετοχών στη ζώνη του ευρώ και τις ΗΠΑ

(δείκτης: 1.1.2019 = 100)

Πηγές: Bloomberg, Thomson Reuters Datastream και υπολογισμοί της ΕΚΤ.

Σημειώσεις: Για τη ζώνη του ευρώ παρουσιάζονται ο δείκτης EURO STOXX banks για τις τράπεζες και ο δείκτης NFC Datastream για τις μη χρηματοπιστωτικές επιχειρήσεις (ΜΧΕ). Για τις ΗΠΑ παρουσιάζονται ο δείκτης S&P banks και ο δείκτης NFC Datastream. Πιο πρόσφατες παρατηρήσεις: 31 Δεκεμβρίου 2020.

Αυξήθηκαν ο τραπεζικός δανεισμός και η έκδοση χρεογράφων των ΜΧΕ

Οι ροές εξωτερικής χρηματοδότησης των μη χρηματοπιστωτικών επιχειρήσεων αυξήθηκαν το 2020 σε σύγκριση με το προηγούμενο έτος, αλλά παρέμειναν κάτω από το πιο πρόσφατο επίπεδο κορύφωσής τους που είχε σημειωθεί το 2017 (βλ. Διάγραμμα 13). Κατά τη διάρκεια του 2020 τα επιτόκια τραπεζικών χορηγήσεων παρέμειναν σχετικά σταθερά γύρω από τα ιστορικώς χαμηλά τους επίπεδα, συμβαδίζοντας με τις εξελίξεις των επιτοκίων της αγοράς χρήματος. Ταυτόχρονα, παρατηρήθηκε έντονη αύξηση του τραπεζικού δανεισμού και της έκδοσης χρεογράφων των ΜΧΕ, που αντανακλούσε τις εξαιρετικά υψηλές ανάγκες τους για ρευστότητα, εν όψει της σημαντικότατης συρρίκνωσης της οικονομικής δραστηριότητας και της κατακόρυφης πτώσης των πωλήσεων και των ταμειακών ροών των επιχειρήσεων. Η καθαρή έκδοση εισηγμένων μετοχών ήταν αρνητική, γεγονός που μπορεί να αποδοθεί κυρίως σε διαγραφές επιχειρήσεων από το χρηματιστήριο το β΄ τρίμηνο του 2020. Αντιθέτως, η καθαρή έκδοση μη εισηγμένων μετοχών και λοιπών συμμετοχών ήταν ισχυρή, ακόμη και μετά από διόρθωση ως προς την επίδραση της διαγραφής επιχειρήσεων, γεγονός που μπορεί επίσης να αντανακλά τις κεφαλαιακές ενισχύσεις για την κάλυψη ζημιών. Τέλος, η προσφυγή σε άλλες πηγές χρηματοδότησης, όπως τα ενδοομιλικά δάνεια και οι εμπορικές πιστώσεις, παρέμεινε σχετικά σταθερή.

Διάγραμμα 13

Καθαρές ροές εξωτερικής χρηματοδότησης προς μη χρηματοπιστωτικές επιχειρήσεις στη ζώνη του ευρώ

(ετήσιες ροές, δισεκ. ευρώ)

Πηγές: Eurostat και ΕΚΤ.

Σημειώσεις: Τα “λοιπά δάνεια” περιλαμβάνουν δάνεια από μη ΝΧΙ (λοιπούς φορείς χρηματοπιστωτικής διαμεσολάβησης, ταμεία συντάξεων και ασφαλιστικές επιχειρήσεις) και από τον υπόλοιπο κόσμο. Τα “δάνεια από ΝΧΙ” και τα “λοιπά δάνεια” είναι διορθωμένα ως προς τις πωλήσεις και τις τιτλοποιήσεις δανείων. “Άλλες πηγές” είναι η διαφορά μεταξύ του συνόλου και του αθροίσματος των χρηματοδοτικών μέσων που απεικονίζονται στο διάγραμμα και περιλαμβάνουν τα ενδοομιλικά δάνεια και τις εμπορικές πιστώσεις. Πιο πρόσφατες παρατηρήσεις: γ΄ τρίμηνο 2020.

Ο ρυθμός αύξησης της ποσότητας χρήματος και των δανείων επιταχύνθηκε ως αποτέλεσμα της πανδημικής κρίσης

Ο ρυθμός αύξησης της ποσότητας χρήματος με την ευρεία έννοια επιταχύνθηκε έντονα ως αποτέλεσμα της πανδημικής κρίσης (βλ. Διάγραμμα 14), κυρίως χάρη στη συμβολή του στενού νομισματικού μεγέθους M1. Αυτή η επιτάχυνση αντανακλούσε τη συσσώρευση ρευστών διαθεσίμων από επιχειρήσεις και νοικοκυριά εν μέσω αυξημένης αβεβαιότητας, αλλά και, στην περίπτωση των νοικοκυριών, κάποιες αναγκαστικές αποταμιεύσεις λόγω των περιορισμένων ευκαιριών για κατανάλωση. Η δημιουργία χρήματος προήλθε από την εγχώρια πιστωτική επέκταση προς τον ιδιωτικό τομέα, αλλά και προς τον δημόσιο τομέα κυρίως μέσω των αγορών τίτλων εκ μέρους του Ευρωσυστήματος. Τα έγκαιρα και σημαντικού ύψους μέτρα που έλαβαν οι νομισματικές, δημοσιονομικές και εποπτικές αρχές διασφάλισαν τη ροή πιστώσεων προς την οικονομία της ζώνης του ευρώ με ευνοϊκούς όρους.

Διάγραμμα 14

Μ3 και δάνεια προς τον ιδιωτικό τομέα

(ετήσιες ποσοστιαίες μεταβολές, με εποχική και ημερολογιακή διόρθωση)

Πηγές: Eurostat και ΕΚΤ.

Σημείωση: Πιο πρόσφατες παρατηρήσεις: Δεκέμβριος 2020.

Οι εκτιμήσεις των τραπεζών για αυξημένο κίνδυνο επέφεραν αυστηροποίηση των πιστοδοτικών κριτηρίων

Παρόλο που οι όροι τραπεζικού δανεισμού ήταν συνολικά υποστηρικτικοί κατά τη διάρκεια του έτους, η έρευνα τραπεζικών χορηγήσεων της ζώνης του ευρώ έδειξε ότι τα πιστοδοτικά κριτήρια των τραπεζών (δηλ. τα κριτήρια έγκρισης) για τα δάνεια προς τις επιχειρήσεις έγιναν αυστηρότερα το δεύτερο εξάμηνο του 2020. Αυτό οφειλόταν κυρίως στις εκτιμήσεις των τραπεζών για αυξημένο κίνδυνο λόγω των επιπτώσεων της πανδημίας στις προοπτικές για το αξιόχρεο των δανειοληπτών. Παράλληλα, οι αγορές τίτλων στο πλαίσιο του προγράμματος αγοράς στοιχείων ενεργητικού (APP) και του έκτακτου προγράμματος αγοράς στοιχείων ενεργητικού λόγω πανδημίας (PEPP), καθώς και η τρίτη σειρά στοχευμένων πράξεων πιο μακροπρόθεσμης αναχρηματοδότησης, ιδίως μετά τον επαναπροσδιορισμό των τεχνικών παραμέτρων τους τον Μάρτιο και τον Απρίλιο, σύμφωνα με τις τράπεζες συνέβαλαν στη βελτίωση της ρευστότητας και των συνθηκών χρηματοδότησής τους από την αγορά. Τα μέτρα αυτά, σε συνδυασμό με τα μέτρα που θεσπίστηκαν από τις κυβερνήσεις, όπως οι εγγυήσεις δανείων και η αναστολή πληρωμών, απέτρεψαν μια πιο έντονη αυστηροποίηση των πιστοδοτικών κριτηρίων.

2 Νομισματική πολιτική: διατήρηση ευνοϊκών συνθηκών χρηματοδότησης

Η ΕΚΤ χαλάρωσε σημαντικά την κατεύθυνση της νομισματικής πολιτικής κατά τη διάρκεια του 2020 για να αναχαιτίσει τις αρνητικές επιπτώσεις της πανδημίας του κορωνοϊού (COVID-19) στην οικονομία της ζώνης του ευρώ. Η ολοκληρωμένη δέσμη μέτρων και οι μετέπειτα αναπροσαρμογές τους περιόρισαν τον κίνδυνο στενότητας ρευστότητας και πιστωτικής ασφυξίας μέσω της διατήρησης συνθηκών άφθονης ρευστότητας στο τραπεζικό σύστημα, προστάτευσαν τη ροή πιστώσεων προς την πραγματική οικονομία και διαφύλαξαν τη διευκολυντική κατεύθυνση της νομισματικής πολιτικής, αποτρέποντας μια προκυκλική αυστηροποίηση των συνθηκών χρηματοδότησης. Η απάντηση της νομισματικής πολιτικής το 2020 έπαιξε αποφασιστικό ρόλο στη σταθεροποίηση των αγορών και συνέβαλε στην αναχαίτιση των σοβαρών κινδύνων που εγκυμονούσε η ταχεία εξάπλωση του ιού για τον μηχανισμό μετάδοσης της νομισματικής πολιτικής, τις προοπτικές της οικονομίας της ζώνης του ευρώ και, εν τέλει, τον στόχο της ΕΚΤ για σταθερότητα των τιμών. Το μέγεθος του ισολογισμού του Ευρωσυστήματος έφθασε στο ιστορικώς υψηλό επίπεδο των 7 τρισεκ. ευρώ το 2020, αυξημένο κατά 2,3 τρισεκ. ευρώ σε σχέση με το τέλος του προηγούμενου έτους. Στο τέλος του 2020 τα στοιχεία ενεργητικού που συνδέονται με τη νομισματική πολιτική αποτελούσαν το 79% περίπου του ενεργητικού του Ευρωσυστήματος. Οι κίνδυνοι που συνδέονται με το μεγάλο μέγεθος του ισολογισμού εξακολούθησαν να περιορίζονται μέσω του πλαισίου διαχείρισης κινδύνων της ΕΚΤ.

2.1 Η απάντηση της νομισματικής πολιτικής της ΕΚΤ στην πανδημική κρίση προσέφερε καίρια στήριξη για την οικονομική ανάκαμψη και τις προοπτικές του πληθωρισμού[14]

Η αρχική απάντηση της ΕΚΤ στην πανδημία του κορωνοϊού

Η συγκρατημένη αισιοδοξία στην αρχή του έτους διακόπηκε βίαια από την πανδημία

Στις αρχές του έτους οι εισερχόμενες πληροφορίες σηματοδοτούσαν συνέχιση της οικονομικής μεγέθυνσης της ζώνης του ευρώ, αν και με συγκρατημένο ρυθμό. Ενώ η αδυναμία του διεθνούς εμπορίου υπό συνθήκες παγκόσμιας αβεβαιότητας εξακολουθούσε να επιδρά αρνητικά στην ανάπτυξη, η αύξηση της απασχόλησης σε συνδυασμό με την άνοδο των μισθών, η ελαφρώς επεκτατική κατεύθυνση της δημοσιονομικής πολιτικής στη ζώνη του ευρώ και η συνεχιζόμενη – αν και κάπως βραδύτερη – μεγέθυνση της παγκόσμιας οικονομικής δραστηριότητας ενίσχυσαν την οικονομία της ζώνης του ευρώ. Οι εξελίξεις του πληθωρισμού παρέμειναν συνολικά υποτονικές, υπήρχαν όμως κάποιες ενδείξεις συγκρατημένης αύξησης του υποκείμενου πληθωρισμού, γεγονός που συμβάδιζε με τις προσδοκίες. Τα μέτρα νομισματικής πολιτικής που ελήφθησαν κατά τη διάρκεια του 2019 στήριζαν τις ευνοϊκές συνθήκες χρηματοδότησης, συμβάλλοντας έτσι στην οικονομική μεγέθυνση της ζώνης του ευρώ, στη συσσώρευση πιέσεων στις εγχώριες τιμές και στη σύγκλιση του πληθωρισμού προς τον μεσοπρόθεσμο στόχο του Διοικητικού Συμβουλίου.

Στη συνεδρίαση του Ιανουαρίου 2020 το Διοικητικό Συμβούλιο αποφάσισε να ξεκινήσει την επανεξέταση της στρατηγικής νομισματικής πολιτικής της ΕΚΤ. Από την τελευταία επανεξέταση είναι σε εξέλιξη βαθιές διαρθρωτικές αλλαγές στην οικονομία της ζώνης του ευρώ και στην παγκόσμια οικονομία. Η πτώση του ρυθμού ανάπτυξης σύμφωνα με την τάση λόγω της επιβράδυνσης της παραγωγικότητας και της γήρανσης του πληθυσμού, καθώς και τα ζητήματα που κληροδότησε η χρηματοπιστωτική κρίση, οδήγησαν σε μείωση των επιτοκίων, περιορίζοντας έτσι τα περιθώρια της ΕΚΤ και άλλων κεντρικών τραπεζών να χαλαρώσουν τη νομισματική πολιτική χρησιμοποιώντας συμβατικά μέσα όταν βρίσκονται αντιμέτωπες με δυσμενείς κυκλικές εξελίξεις. Επιπλέον, ο χαμηλός πληθωρισμός απαιτεί διαφορετική αντιμετώπιση από ό,τι η ιστορική πρόκληση του υψηλού πληθωρισμού. Ο κίνδυνος διατάραξης της περιβαλλοντικής βιωσιμότητας, ο ραγδαίος ψηφιακός μετασχηματισμός, η παγκοσμιοποίηση και οι εξελίξεις στη διάρθρωση του χρηματοπιστωτικού συστήματος έχουν μεταβάλει περαιτέρω το περιβάλλον στο οποίο λειτουργεί η νομισματική πολιτική, συμπεριλαμβανομένης της δυναμικής του πληθωρισμού. Υπό το φως αυτών των προκλήσεων, το Διοικητικό Συμβούλιο αποφάσισε να επανεξετάσει τη στρατηγική νομισματικής πολιτικής, τηρουμένου πλήρως του πρωταρχικού στόχου της ΕΚΤ για σταθερότητα των τιμών, όπως έχει κατοχυρωθεί στη Συνθήκη (βλ. Πλαίσιο 2).

Η συγκρατημένη αισιοδοξία στην αρχή του έτους διακόπηκε βίαια στο τέλος Φεβρουαρίου με το ξέσπασμα της πανδημίας και την εξάπλωσή της σε όλη την υφήλιο. Αν και υπήρχε αβεβαιότητα ως προς το μέγεθος και τη διάρκεια της προς τα κάτω αναθεώρησης των προοπτικών οικονομικής ανάπτυξης, γινόταν ολοένα πιο σαφές ότι η πανδημία θα είχε σημαντικό αντίκτυπο στην οικονομία της ζώνης του ευρώ. Η διατάραξη των παγκόσμιων εφοδιαστικών αλυσίδων θεωρήθηκε ότι δυνητικά θα ασκούσε κάποια ανοδική πίεση στον πληθωρισμό της ζώνης του ευρώ, αλλά αναμενόταν να υπερισχύσει η καθοδική επίδραση της ασθενέστερης ζήτησης. Επιπροσθέτως, η έντονη επιδείνωση των εκτιμώμενων κινδύνων προκάλεσε σημαντική αυστηροποίηση των χρηματοπιστωτικών συνθηκών και των συνθηκών άντλησης ρευστότητας από τις τράπεζες, η οποία – σε συνδυασμό με τη συγκρατημένη ανατίμηση της συναλλαγματικής ισοτιμίας του ευρώ – δημιουργούσε κίνδυνο πρόσθετων καθοδικών πιέσεων στον πληθωρισμό.

Κρίθηκε απαραίτητη η λήψη μιας ολοκληρωμένης δέσμης μέτρων νομισματικής πολιτικής

Στο πλαίσιο αυτό, στη συνεδρίαση νομισματικής πολιτικής της 12.3.2020 το Διοικητικό Συμβούλιο έκρινε αναγκαία τη λήψη ολοκληρωμένης δέσμης μέτρων νομισματικής πολιτικής. Σκοπός των εν λόγω μέτρων ήταν αφενός να περιοριστεί o κίνδυνος στενότητας ρευστότητας και πιστωτικής ασφυξίας μέσω της διατήρησης συνθηκών άφθονης ρευστότητας στο τραπεζικό σύστημα και της προστασίας της ροής πιστώσεων προς την πραγματική οικονομία και αφετέρου να διαφυλαχθεί η διευκολυντική κατεύθυνση της νομισματικής πολιτικής μέσω της αποτροπής μιας προκυκλικής αυστηροποίησης των συνθηκών χρηματοδότησης.

Ειδικότερα, το Διοικητικό Συμβούλιο αποφάσισε τη διενέργεια πρόσθετων πράξεων πιο μακροπρόθεσμης αναχρηματοδότησης (LTRO) με επιτόκιο ίσο με το επιτόκιο της διευκόλυνσης αποδοχής καταθέσεων. Αποφάσισε επίσης να εφαρμόσει σημαντικά ευνοϊκότερους όρους σε όλες τις πράξεις της τρίτης σειράς στοχευμένων πράξεων πιο μακροπρόθεσμης αναχρηματοδότησης (TLTRO III) την περίοδο Ιουνίου 2020-Ιουνίου 2021. Το επιτόκιο των πράξεων TLTRO III μειώθηκε κατά 25 μονάδες βάσης και μπορούσε να είναι έως και 25 μονάδες βάσης χαμηλότερο από το μέσο επιτόκιο της διευκόλυνσης αποδοχής καταθέσεων της περιόδου Ιουνίου 2020-Ιουνίου 2021 για όλες τις πράξεις TLTRO III που εκκρεμούν κατά την ίδια περίοδο. Επιπλέον, το μέγιστο συνολικό ποσό που οι αντισυμβαλλόμενοι δικαιούνται να δανειστούν μέσω των TLTRO ΙΙΙ αυξήθηκε στο 50% του υπολοίπου των επιλέξιμων δανείων τους. Έτσι, οι πρόσθετες LTRO θα επέτρεπαν πράγματι στις τράπεζες να επωφεληθούν άμεσα από τις πολύ ευνοϊκές συνθήκες άντλησης ρευστότητας και θα εξασφάλιζαν ενδιάμεση χρηματοδότηση μέχρι την έναρξη των ευνοϊκότερων TLTRO III, οι οποίες αποσκοπούν στη διαρκέστερη χαλάρωση των συνθηκών χρηματοδότησης των τραπεζών, ώστε να στηριχθούν οι ροές πιστώσεων προς τους τομείς που επλήγησαν ιδιαίτερα από την πανδημία και να αποφευχθούν περιοριστικές συνθήκες από την πλευρά της προσφοράς πιστώσεων.

Το Διοικητικό Συμβούλιο αποφάσισε επίσης να αυξήσει το τρέχον πρόγραμμα αγοράς στοιχείων ενεργητικού (asset purchase programme – APP) με επιπλέον καθαρές αγορές συνολικού ύψους 120 δισεκ. ευρώ έως το τέλος του έτους, διασφαλίζοντας τη σθεναρή συμβολή των προγραμμάτων αγοράς τίτλων του ιδιωτικού τομέα. Ο περιορισμός της χρονικής ισχύος του μέτρου αυτού μόνο στο τρέχον ημερολογιακό έτος θεωρήθηκε ως η ενδεδειγμένη απάντηση σε μια διαταραχή που αναμενόταν να είναι προσωρινή. Προστιθέμενη στο ήδη υφιστάμενο ύψος του προγράμματος αγοράς στοιχείων ενεργητικού (APP), η προσωρινή αυτή αύξηση είχε στόχο να στηρίξει τη διατήρηση ευνοϊκών συνθηκών χρηματοδότησης της πραγματικής οικονομίας σε περιστάσεις αυξημένης αβεβαιότητας.

Μέσα σε μία εβδομάδα από τη συνεδρίαση του Διοικητικού Συμβουλίου του Μαρτίου 2020 η κατάσταση επιδεινώθηκε σημαντικά λόγω της ραγδαίας εξάπλωσης του κορωνοϊού, με όλες σχεδόν τις χώρες της ζώνης του ευρώ να επιβάλλουν εκτεταμένα περιοριστικά μέτρα. Στις χρηματοπιστωτικές αγορές επικράτησε ακραία μεταβλητότητα, με ενδείξεις σοβαρών δυσλειτουργιών λόγω ελλείψεων ρευστότητας, παγώματος των αγορών και αυξανόμενου κατακερματισμού των αγορών. Η κατάσταση αυτή οδήγησε σε απότομη αυστηροποίηση των συνθηκών χρηματοδότησης, η οποία θα μπορούσε να υπονομεύσει την ομαλή μετάδοση της νομισματικής πολιτικής της ΕΚΤ ανά τη ζώνη του ευρώ και να θέσει σε κίνδυνο τη σταθερότητα των τιμών.

Εν όψει αυτής της ταχείας επιδείνωσης, το Διοικητικό Συμβούλιο αποφάσισε στις 18.3.2020 ότι ήταν αναγκαία μια περαιτέρω δυναμική απάντηση της νομισματικής πολιτικής για τη σταθεροποίηση των αγορών και την αντιμετώπιση της έντονης αυστηροποίησης των χρηματοπιστωτικών συνθηκών. Επιδίωξη ήταν να αναχαιτιστούν οι σοβαροί κίνδυνοι που δημιουργούσε η πανδημία για τις οικονομικές προοπτικές της ζώνης του ευρώ, τον μηχανισμό μετάδοσης της νομισματικής πολιτικής και, εν τέλει, τον στόχο της ΕΚΤ για σταθερότητα των τιμών. Το Διοικητικό Συμβούλιο ανακοίνωσε τα ακόλουθα πρόσθετα μέτρα.

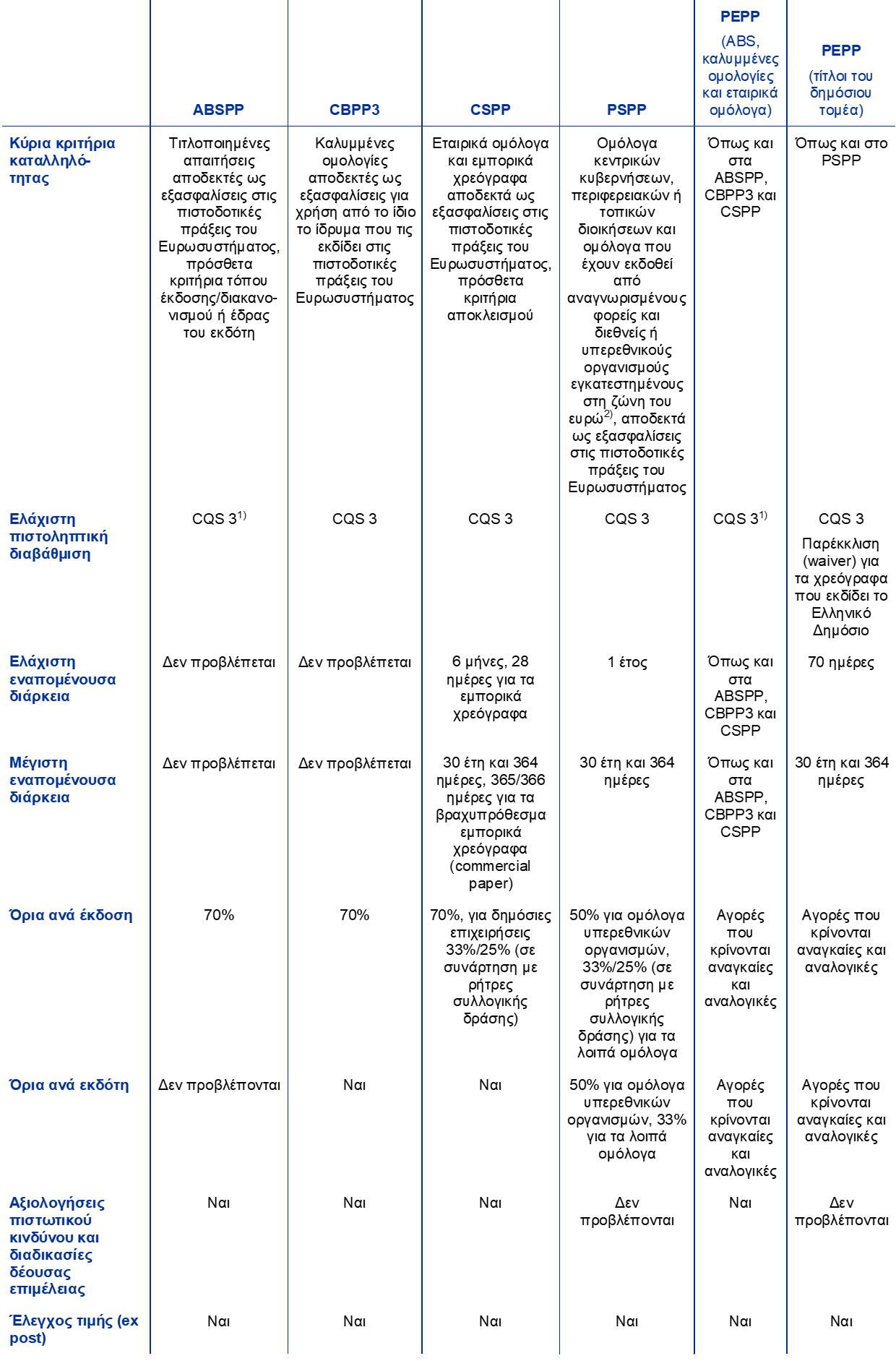

Το Διοικητικό Συμβούλιο αποφάσισε να δημιουργήσει ένα νέο προσωρινό πρόγραμμα αγοράς τίτλων: το έκτακτο πρόγραμμα αγοράς στοιχείων ενεργητικού λόγω πανδημίας (PEPP)

Πρώτον, αποφάσισε να δημιουργήσει ένα νέο προσωρινό πρόγραμμα αγοράς τίτλων: το έκτακτο πρόγραμμα αγοράς στοιχείων ενεργητικού λόγω πανδημίας (pandemic emergency purchase programme – PEPP). Το PEPP, συνολικού ύψους 750 δισεκ. ευρώ, περιλαμβάνει όλες τις κατηγορίες τίτλων που είναι αποδεκτοί στο πλαίσιο του APP. Επιπλέον, το Διοικητικό Συμβούλιο διεύρυνε το φάσμα των αποδεκτών περιουσιακών στοιχείων στο πλαίσιο του προγράμματος αγοράς ομολόγων του επιχειρηματικού τομέα προκειμένου να συμπεριληφθούν βραχυπρόθεσμα εμπορικά χρεόγραφα (commercial paper) που έχουν εκδοθεί από μη χρηματοπιστωτικές επιχειρήσεις με αρχική διάρκεια κάτω του ενός έτους και εναπομένουσα διάρκεια κατά τον χρόνο της αγοράς τους τουλάχιστον 28 ημερών. Η διεύρυνση των αποδεκτών τίτλων αναμενόταν να στηρίξει τις συνθήκες άντλησης ρευστότητας των επιχειρήσεων, παρέχοντας κατ’ αυτόν τον τρόπο κρίσιμη βοήθεια σε έναν τομέα της οικονομίας που πληττόταν ιδιαίτερα από τις επιπτώσεις της πανδημίας. Όσον αφορά τις αγορές τίτλων μέσω του PEPP, το Διοικητικό Συμβούλιο αποφάσισε επίσης τη χορήγηση παρέκκλισης (waiver) από τα κριτήρια επιλεξιμότητας για τους τίτλους που εκδίδει το Ελληνικό Δημόσιο. Επιπλέον, το Διοικητικό Συμβούλιο αποφάσισε ότι οι τίτλοι του δημόσιου τομέα με εναπομένουσα διάρκεια μικρότερη του ενός έτους, αλλά τουλάχιστον 70 ημερών, είναι επιλέξιμοι για αγορές στο πλαίσιο του PEPP λόγω του προσωρινού χαρακτήρα του.

Το PEPP σχεδιάστηκε έτσι ώστε να εκπληρώνει διττό ρόλο. Πρώτον, μαζί με τις άλλες συνιστώσες του πλαισίου νομισματικής πολιτικής, αποσκοπεί να εξασφαλίσει τη χαλάρωση της νομισματικής πολιτικής που είναι αναγκαία για τη διασφάλιση της σταθερότητας των τιμών μεσοπρόθεσμα μέσω της στήριξης της ανάκαμψης από την πανδημική κρίση. Δεύτερον, οι αγορές μέσω του PEPP διενεργούνται ευέλικτα, επιτρέποντας διακυμάνσεις στην κατανομή των ροών αγοράς ως προς τον χρόνο, τις κατηγορίες τίτλων και τις χώρες. Η εγγενής ευελιξία του προγράμματος διασφάλιζε ότι το PEPP θα μπορούσε να εκπληρώσει αποτελεσματικά τον ρόλο του όσον αφορά τη σταθεροποίηση των αγορών, ιδίως εν όψει της έντονης αβεβαιότητας για τις επιπτώσεις της πανδημίας στις διάφορες αγορές περιουσιακών στοιχείων και χώρες της ζώνης του ευρώ.

Επιπλέον, στην ίδια συνεδρίαση το Διοικητικό Συμβούλιο ανακοίνωσε την προσωρινή χαλάρωση των κριτηρίων καταλληλότητας που εφαρμόζονται για την αποδοχή περιουσιακών στοιχείων ως εξασφαλίσεων στις πιστοδοτικές πράξεις του Ευρωσυστήματος μέσω της προσαρμογής των κύριων παραμέτρων κινδύνου του πλαισίου εξασφαλίσεων, προκειμένου να μπορούν οι αντισυμβαλλόμενοι να συνεχίσουν να αξιοποιούν πλήρως τις πιστοδοτικές πράξεις του Ευρωσυστήματος. Ειδικότερα, το Διοικητικό Συμβούλιο εξέδωσε στη συνέχεια δύο δέσμες μέτρων προσωρινής χαλάρωσης των κριτηρίων καταλληλότητας των εξασφαλίσεων. Η πρώτη ανακοινώθηκε στις 7.4.2020 και είχε ως στόχο να διευκολύνει τους αντισυμβαλλομένους του Ευρωσυστήματος να αποκτήσουν αποδεκτές εξασφαλίσεις προκειμένου να μπορούν να αξιοποιήσουν πλήρως τις πράξεις παροχής ρευστότητας, όπως τις TLTRO III. Στις 22.4.2020 το Διοικητικό Συμβούλιο αποφάσισε ότι θα εξακολουθήσει να αποδέχεται τα εμπορεύσιμα περιουσιακά στοιχεία και τους εκδότες αυτών που πληρούσαν τις ελάχιστες απαιτήσεις πιστοληπτικής διαβάθμισης στις 7.4.2020 σε περίπτωση υποβάθμισης της πιστοληπτικής ικανότητας, εφόσον οι διαβαθμίσεις διατηρούνται πάνω από ορισμένο όριο πιστοληπτικής ποιότητας και εφόσον πληρούνται όλες οι άλλες απαιτήσεις καταλληλότητας. Στόχος του μέτρου αυτού ήταν να περιοριστούν οι συνέπειες πιθανών υποβαθμίσεων της πιστοληπτικής ικανότητας στη διαθεσιμότητα εξασφαλίσεων και να αποφευχθεί ενδεχόμενη προκυκλική δυναμική.

Κατά τον χρόνο της συνεδρίασης του Διοικητικού Συμβουλίου για τη νομισματική πολιτική τον Απρίλιο του 2020, η οικονομική κατάσταση εξακολουθούσε να επιδεινώνεται ραγδαία, καθώς η οικονομική δραστηριότητα συρρικνωνόταν και οι συνθήκες στην αγορά εργασίας χειροτέρευαν αισθητά. Τα μέτρα ανάσχεσης της πανδημίας είχαν αναστείλει σε μεγάλο βαθμό την οικονομική δραστηριότητα σε όλη τη ζώνη του ευρώ, αλλά και παγκοσμίως. Η πλήρης έκταση και η διάρκεια των επιπτώσεων της πανδημίας στην οικονομία ήταν δύσκολο ακόμη να προβλεφθούν, αλλά ήταν πλέον σαφές ότι η ζώνη του ευρώ όδευε προς μια πτώση της οικονομικής δραστηριότητας, το μέγεθος και η ταχύτητα της οποίας δεν είχαν προηγούμενο στην πρόσφατη ιστορία.

Η επιδείνωση των προοπτικών της οικονομίας, σε συνδυασμό με την έντονη πτώση των τιμών του πετρελαίου και την υποχώρηση των προσδοκιών για τον πληθωρισμό, δημιούργησαν σημαντικούς καθοδικούς κινδύνους για τις προοπτικές του πληθωρισμού στη ζώνη του ευρώ. Έτσι, το Διοικητικό Συμβούλιο αποφάσισε τον Απρίλιο του 2020 να ενισχύσει περαιτέρω τη στήριξη πολιτικής προς τα νοικοκυριά και τις επιχειρήσεις. Ειδικότερα, χαλάρωσε περαιτέρω τους όρους των TLTRO III μειώνοντας το επιτόκιό τους την περίοδο Ιουνίου 2020-Ιουνίου 2021 σε επίπεδο 50 μονάδες βάσης χαμηλότερο από το μέσο επιτόκιο των πράξεων κύριας αναχρηματοδότησης του Ευρωσυστήματος κατά την ίδια περίοδο. Επιπλέον, για τους αντισυμβαλλομένους των οποίων οι επιλέξιμες καθαρές χορηγήσεις φθάνουν το καθορισμένο επίπεδο, θα εφαρμόζεται επιτόκιο για την περίοδο Ιουνίου 2020-Ιουνίου 2021 κατά 50 μονάδες βάσης χαμηλότερο από το μέσο επιτόκιο της διευκόλυνσης αποδοχής καταθέσεων κατά την περίοδο αυτή. Το Διοικητικό Συμβούλιο αποφάσισε επίσης τη διενέργεια νέας σειράς μη στοχευμένων έκτακτων πράξεων πιο μακροπρόθεσμης αναχρηματοδότησης λόγω πανδημίας (pandemic emergency longer-term refinancing operations – PELTRO) προκειμένου να στηρίξει τις συνθήκες ρευστότητας στο χρηματοπιστωτικό σύστημα της ζώνης του ευρώ και να συμβάλει στη διατήρηση της ομαλής λειτουργίας των χρηματαγορών μέσω της παροχής ενός αποτελεσματικού μηχανισμού ενίσχυσης ρευστότητας (liquidity backstop). Τέλος, κατά τη διάρκεια του Μαρτίου και του Απριλίου 2020 η ΕΚΤ προέβη επίσης στη σύναψη προσωρινών συμφωνιών ανταλλαγής νομισμάτων και επαναγοράς με κεντρικές τράπεζες χωρών εκτός της ζώνης του ευρώ και τον Ιούνιο του 2020 θέσπισε προσωρινή διευκόλυνση συμφωνιών επαναγοράς του Ευρωσυστήματος για τις κεντρικές τράπεζες (Eurosystem repo facility for central banks – EUREP) για να ενισχύσει την παροχή ρευστότητας σε ευρώ εκτός της ζώνης του ευρώ και να αποτρέψει τη μετάδοση δευτερογενών επιπτώσεων (spillback effects) στις χρηματοπιστωτικές αγορές της ζώνης του ευρώ.

Η αναπροσαρμογή της κατεύθυνσης της νομισματικής πολιτικής τον Ιούνιο

Οι εισερχόμενες πληροφορίες επιβεβαίωσαν ότι η οικονομία της ζώνης του ευρώ παρουσίαζε πρωτοφανή συρρίκνωση

Τον Ιούνιο οι εισερχόμενες πληροφορίες επιβεβαίωσαν ότι η οικονομία της ζώνης του ευρώ παρουσίαζε πρωτοφανή συρρίκνωση λόγω της πανδημίας και των μέτρων περιορισμού της. Οι σοβαρές απώλειες θέσεων εργασίας και εισοδημάτων και η εξαιρετικά υψηλή αβεβαιότητα σχετικά με τις προοπτικές της οικονομίας οδήγησαν σε μεγάλη πτώση της καταναλωτικής δαπάνης και των επενδύσεων. Ενώ τα στοιχεία ερευνών και οι δείκτες παρακολούθησης της οικονομικής δραστηριότητας σε πραγματικό χρόνο παρείχαν κάποιες ενδείξεις ανακοπής της υποχώρησης της οικονομικής δραστηριότητας παράλληλα προς τη σταδιακή χαλάρωση των περιοριστικών μέτρων, η μέχρι τότε βελτίωση ήταν ασθενική σε σύγκριση με την ταχύτητα με την οποία είχαν υποχωρήσει οι δείκτες αυτοί τους δύο προηγούμενους μήνες. Οι μακροοικονομικές προβολές των εμπειρογνωμόνων του Ευρωσυστήματος του Ιουνίου 2020, αν και περιβάλλονταν από εξαιρετικά υψηλό βαθμό αβεβαιότητας, προέβλεπαν συρρίκνωση της οικονομικής δραστηριότητας με πρωτοφανή ρυθμό το β΄ τρίμηνο του έτους. Οι πιέσεις στις τιμές αναμενόταν να παραμείνουν ασθενείς λόγω της έντονης μείωσης του πραγματικού ΑΕΠ και της συνακόλουθης σημαντικής αύξησης του βαθμού υποαπασχόλησης των πόρων στην οικονομία. Στις προβολές του Ιουνίου τόσο το επίπεδο της οικονομικής δραστηριότητας όσο και οι προοπτικές του πληθωρισμού σε όλη τη διάρκεια του ορίζοντα προβολής αναθεωρήθηκαν σημαντικά προς τα κάτω. Ειδικότερα, ο ρυθμός πληθωρισμού αναθεωρήθηκε σε 1,3%, έναντι 1,6% στο τέλος του χρονικού ορίζοντα προβολής στις μακροοικονομικές προβολές των εμπειρογνωμόνων του Ευρωσυστήματος του Δεκεμβρίου 2019.

Το Διοικητικό Συμβούλιο αποφάσισε να αυξήσει το συνολικό ποσό του προγράμματος PEPP κατά 600 δισεκ. ευρώ σε 1.350 δισεκ. ευρώ

Υπό αυτές τις συνθήκες, το Διοικητικό Συμβούλιο αποφάσισε τη θέσπιση μιας ακόμη δέσμης μέτρων νομισματικής πολιτικής για τη στήριξη της σταδιακής επανεκκίνησης της οικονομίας και τη διαφύλαξη της σταθερότητας των τιμών μεσοπρόθεσμα. Ειδικότερα, αποφάσισε να αυξήσει το συνολικό ποσό του προγράμματος PEPP κατά 600 δισεκ. ευρώ σε 1.350 δισεκ. ευρώ, να παρατείνει τον χρονικό ορίζοντα των καθαρών αγορών στο πλαίσιο του PEPP τουλάχιστον μέχρι το τέλος Ιουνίου 2021 και να παρατείνει την επανεπένδυση των ποσών κεφαλαίου από την εξόφληση τίτλων που έχουν αποκτηθεί στο πλαίσιο του PEPP κατά τη λήξη τους τουλάχιστον μέχρι το τέλος του 2022.[15] Η αναπροσαρμογή του προγράμματος PEPP αποσκοπούσε στην περαιτέρω χαλάρωση της κατεύθυνσης της νομισματικής πολιτικής – συμβάλλοντας έτσι στην ευρύτερη επικράτηση ευνοϊκών συνθηκών χρηματοδότησης ανεξαρτήτως τομέα και χώρας – και εν τέλει είχε ως στόχο να διασφαλίσει ότι ο πληθωρισμός θα κινηθεί προς επίπεδα συμβατά με την επιδίωξη του Διοικητικού Συμβουλίου κατά τρόπο διαρκή.

Στη διάρκεια του καλοκαιριού οι εισερχόμενες πληροφορίες έδειχναν ισχυρή ανάκαμψη της οικονομικής δραστηριότητας κυρίως λόγω της χαλάρωσης των περιοριστικών μέτρων. Ωστόσο, η ανάκαμψη ήταν ασύμμετρη, δηλ. ήταν πιο σημαντική στον μεταποιητικό τομέα από ό,τι στον τομέα των υπηρεσιών, ενώ η δραστηριότητα παρέμενε πολύ χαμηλότερη σε σχέση με τα προ της πανδημίας επίπεδα. Ο καταγραφόμενος πληθωρισμός εξακολούθησε να περιορίζεται από τις χαμηλές τιμές της ενέργειας και τις ασθενείς πιέσεις στις τιμές υπό συνθήκες υποτονικής ζήτησης και σημαντικής υπερπροσφοράς στην αγορά εργασίας.

Η αναπροσαρμογή της κατεύθυνσης της νομισματικής πολιτικής τον Δεκέμβριο

Μετά από την έντονη – αλλά μερική και άνιση – ανάκαμψη της δραστηριότητας στη διάρκεια του καλοκαιριού, η οικονομική ανάκαμψη της ζώνης του ευρώ έχανε τη δυναμική της

Το φθινόπωρο γινόταν ολοένα πιο σαφές ότι μετά από την έντονη – αλλά μερική και άνιση – ανάκαμψη της οικονομικής δραστηριότητας το καλοκαίρι, η οικονομική ανάκαμψη της ζώνης του ευρώ έχανε τη δυναμική της ταχύτερα από ό,τι αναμενόταν. Η νέα έξαρση των κρουσμάτων COVID-19 και τα συνακόλουθα μέτρα περιορισμού δημιουργούσαν νέες προκλήσεις για τη δημόσια υγεία και τις προοπτικές οικονομικής ανάπτυξης τόσο στη ζώνη του ευρώ όσο και παγκοσμίως. Ο πληθωρισμός παρέμενε πολύ χαμηλός υπό συνθήκες ασθενούς ζήτησης και σημαντικής υπερπροσφοράς στις αγορές εργασίας και προϊόντων. Συνολικά, τα εισερχόμενα στοιχεία σηματοδοτούσαν πιο σοβαρές βραχυπρόθεσμες επιπτώσεις της πανδημίας στην οικονομία και πιο παρατεταμένη υποτονικότητα του πληθωρισμού από ό,τι αρχικά αναμενόταν. Ως εκ τούτου, το Διοικητικό Συμβούλιο ανακοίνωσε τον Οκτώβριο του 2020 ότι θα προβεί σε κατάλληλες αναπροσαρμογές των εργαλείων του στην επόμενη συνεδρίασή του τον Δεκέμβριο του 2020, προκειμένου να ανταποκριθεί στην εξελισσόμενη κατάσταση και να διασφαλίσει ότι οι συνθήκες χρηματοδότησης θα παραμείνουν ευνοϊκές για να στηρίξουν την οικονομική ανάκαμψη και να αντισταθμίσουν την αρνητική επίδραση της πανδημίας στην προβλεπόμενη πορεία του πληθωρισμού.

Κατά τη συνεδρίαση του Διοικητικού Συμβουλίου του Δεκεμβρίου 2020, τα εισερχόμενα στοιχεία και οι μακροοικονομικές προβολές των εμπειρογνωμόνων του Ευρωσυστήματος υποδήλωναν πιο σοβαρές βραχυπρόθεσμες επιπτώσεις της πανδημίας στην οικονομία και πιο παρατεταμένη υποτονικότητα του πληθωρισμού από ό,τι αρχικά αναμενόταν. Η νέα αναζωπύρωση της πανδημίας προκαλούσε παγκοσμίως και στη ζώνη του ευρώ σημαντική μείωση της οικονομικής δραστηριότητας, που αναμενόταν να συρρικνωθεί το δ΄ τρίμηνο του 2020. Ο καταγραφόμενος πληθωρισμός αναμενόταν να διατηρηθεί αρνητικός για μεγαλύτερο χρονικό διάστημα από το αρχικώς εκτιμώμενο, ενώ οι δείκτες του υποκείμενου πληθωρισμού υποχωρούσαν και οι πληθωριστικές πιέσεις αναμενόταν να παραμείνουν υποτονικές λόγω της ασθενούς ζήτησης, των χαμηλότερων μισθολογικών πιέσεων και της ανατίμησης του ευρώ την άνοιξη και το καλοκαίρι του 2020.

Εν όψει των οικονομικών επιπτώσεων της αναζωπύρωσης της πανδημίας, το Διοικητικό Συμβούλιο αναπροσάρμοσε τα μέσα νομισματικής πολιτικής του.

Το Διοικητικό Συμβούλιο αποφάσισε να αυξήσει το συνολικό ποσό του προγράμματος PEPP κατά 500 δισεκ. ευρώ σε 1.850 δισεκ. ευρώ

Το Διοικητικό Συμβούλιο αποφάσισε να αυξήσει το συνολικό ποσό του προγράμματος PEPP κατά 500 δισεκ. ευρώ σε 1.850 δισεκ. ευρώ, να παρατείνει τον χρονικό ορίζοντα των καθαρών αγορών στο πλαίσιο του PEPP τουλάχιστον μέχρι το τέλος Μαρτίου 2022 και να συνεχίσει να επανεπενδύει τα ποσά κεφαλαίου από την εξόφληση τίτλων αποκτηθέντων στο πλαίσιο του PEPP κατά τη λήξη τους τουλάχιστον μέχρι το τέλος του 2023. Οι αγορές θα εξακολουθήσουν να πραγματοποιούνται με ευελιξία σύμφωνα με τις συνθήκες της αγοράς ως προς την κατανομή τους στον χρόνο, μεταξύ των κατηγοριών τίτλων και των χωρών, προκειμένου να αποτραπεί μια αυστηροποίηση των συνθηκών χρηματοδότησης που δεν θα ήταν συμβατή με την επιδιωκόμενη ανάσχεση των αντιπληθωριστικών επιδράσεων της πανδημίας και να στηριχθεί η ομαλή μετάδοση της νομισματικής πολιτικής. Το Διοικητικό Συμβούλιο ανακοίνωσε επίσης ότι, αν μπορούν να διατηρηθούν ευνοϊκές συνθήκες χρηματοδότησης με ροές αγορών στοιχείων ενεργητικού χωρίς να εξαντληθεί το συνολικό ποσό της χρηματοδότησης στη διάρκεια του χρονικού ορίζοντα καθαρών αγορών του προγράμματος PEPP, το ποσό αυτό δεν χρειάζεται να χρησιμοποιηθεί πλήρως. Κατά τον ίδιο τρόπο, το συνολικό ποσό μπορεί, εφόσον χρειαστεί, να αυξηθεί με σκοπό να διατηρηθούν οι ευνοϊκές συνθήκες χρηματοδότησης για να συμβάλουν στην αντιστάθμιση της αρνητικής διαταραχής που ασκεί η πανδημία στην πορεία του πληθωρισμού.

Επιπλέον, το Διοικητικό Συμβούλιο αποφάσισε τον περαιτέρω επαναπροσδιορισμό των τεχνικών παραμέτρων των TLTRO III. Συγκεκριμένα, το Διοικητικό Συμβούλιο ανακοίνωσε ότι θα παρατείνει κατά 12 μήνες (μέχρι τον Ιούνιο του 2022) την περίοδο κατά την οποία θα ισχύουν σημαντικά ευνοϊκότεροι όροι, θα διενεργήσει τρεις πρόσθετες πράξεις το 2021 και θα αυξήσει το συνολικό ποσό που οι αντισυμβαλλόμενοι θα δικαιούνται να δανειστούν από το 50% στο 55% του υπολοίπου των επιλέξιμων δανείων τους.

Τέλος, το Διοικητικό Συμβούλιο αποφάσισε να παρατείνει μέχρι τον Ιούνιο του 2022 την εφαρμογή της δέσμης μέτρων χαλάρωσης των κριτηρίων καταλληλότητας των εξασφαλίσεων του Απριλίου 2020, να προσφέρει τέσσερις πρόσθετες έκτακτες πράξεις πιο μακροπρόθεσμης αναχρηματοδότησης λόγω πανδημίας (PELTRO) το 2021, να παρατείνει μέχρι τον Μάρτιο του 2022 όλες τις προσωρινές συμφωνίες ανταλλαγής νομισμάτων και επαναγοράς με κεντρικές τράπεζες εκτός της ζώνης του ευρώ, καθώς και τη διευκόλυνση συμφωνιών επαναγοράς του Ευρωσυστήματος για τις κεντρικές τράπεζες (EUREP) και να συνεχίσει να διενεργεί όλες τις τακτικές πιστοδοτικές πράξεις ως δημοπρασίες σταθερού επιτοκίου με πλήρη κατανομή υπό τους ισχύοντες όρους για όσο διάστημα κριθεί απαραίτητο.

Τα μέτρα νομισματικής πολιτικής που ελήφθησαν επιδίωκαν να συμβάλουν στη διατήρηση των ευνοϊκών συνθηκών χρηματοδότησης στη διάρκεια της πανδημίας

Συνολικά, τα μέτρα νομισματικής πολιτικής που ελήφθησαν επιδίωκαν να συμβάλουν περαιτέρω στη διατήρηση των ευνοϊκών συνθηκών χρηματοδότησης στη διάρκεια της πανδημίας, στηρίζοντας έτσι τη ροή των πιστώσεων προς όλους τους τομείς της οικονομίας, υποβοηθώντας την οικονομική δραστηριότητα και διαφυλάσσοντας τη σταθερότητα των τιμών σε μεσοπρόθεσμο ορίζοντα. Ταυτόχρονα, η αβεβαιότητα παρέμενε υψηλή, μεταξύ άλλων και σε ό,τι αφορά τη δυναμική της πανδημίας και το χρονοδιάγραμμα της σταδιακής διάθεσης των εμβολίων, καθώς και τις εξελίξεις στη συναλλαγματική ισοτιμία του ευρώ. Έτσι, το Διοικητικό Συμβούλιο κατέστησε σαφές ότι είναι έτοιμο να προσαρμόσει καταλλήλως όλα τα μέσα που διαθέτει προκειμένου να διασφαλίσει ότι ο πληθωρισμός θα κινηθεί προς επίπεδα συμβατά με την επιδίωξή του κατά τρόπο διαρκή, σύμφωνα με τη δέσμευσή του για συμμετρία.