Stručný pohľad na minulý rok

Hoci hospodárska expanzia v eurozóne v roku 2018 pokračovala, tempo rastu ekonomiky sa spomalilo. V dôsledku viacerých nepriaznivých faktorov v priebehu roka došlo k spomaleniu rastu z 2,5 % v roku 2017 na 1,8 %. Podstatné oslabenie svetového obchodu sa spolu s celým radom ďalších faktorov špecifických pre jednotlivé krajiny a odvetvia dotklo najmä externého sektora a priemyselnej výroby.

Domáca ekonomika však i napriek tomu zostala pomerne odolná vďaka pokračujúcemu oživeniu na trhu práce. Počet zamestnaných sa od minima zaznamenaného v polovici roka 2013 zvýšil o 10 miliónov osôb, pričom miera nezamestnanosti v decembri klesla na 7,8 % – najnižšiu hodnotu od októbra 2008. Výrazná dynamika trhu práce viedla k rovnomernému a plošnému rastu miezd, ktorý v poslednom štvrťroku dosiahol 2,2 %. Rast zamestnanosti a miezd podporoval spotrebné výdavky.

Celková inflácia v porovnaní s predchádzajúcim rokom vzrástla, pričom za rok 2018 dosahovala v priemere 1,7 %, hoci prevažne v dôsledku vyšších cien energií. Ukazovatele základnej inflácie sa počas celého roka pohybovali viac-menej horizontálne. Výhľad vývoja domáceho dopytu, vývoj na trhu práce a mzdový rast však pre nás boli presvedčivým znakom toho, že inflácia sa bude v strednodobom horizonte naďalej vyvíjať smerom k nášmu cieľu.

Rada guvernérov preto v júni 2018 počítala s tým, že od septembra zníži mesačné tempo čistého nákupu aktív v rámci programu nákupu aktív (asset purchase programme – APP) na 15 mld. € a že v závislosti od aktuálnych údajov potvrdzujúcich jej strednodobý výhľad inflácie v decembri čistý nákup ukončí. Zároveň oznámila, že očakáva, že kľúčové úrokové sadzby ECB zostanú na súčasnej úrovni minimálne do leta 2019,[1] v každom prípade však dovtedy, kým to bude potrebné na zabezpečenie ďalšieho vývoja inflácie v súlade s očakávaniami trvalej zmeny vývoja.

V decembri Rada guvernérov na základe hodnotenia výhľadu hospodárskeho vývoja dospela k záveru, že jej júnové konštatovanie i naďalej celkovo platí. V dôsledku toho čistý nákup aktív v rámci APP ukončila a potvrdila rozšírenú signalizáciu budúceho vývoja úrokových sadzieb. Zároveň potvrdila potrebu pokračovania výraznej menovej stimulácie v záujme ďalšieho zintenzívnenia domácich cenových tlakov a žiadaného vývoja celkovej inflácie v strednodobom horizonte.

Stimulácia má prebiehať formou signalizácie budúceho nastavenia kľúčových úrokových sadzieb, podporenej reinvestovaním splatenej istiny rozsiahleho objemu aktív nadobudnutých v rámci APP. Rada guvernérov oznámila, že reinvestície by mali pokračovať počas dlhšieho obdobia od chvíle, keď k dôjde k zvýšeniu kľúčových úrokových sadzieb, v každom prípade však dovtedy, kým to bude potrebné na zachovanie priaznivého stavu likvidity a výraznej miery menovej akomodácie.

Rada guvernérov tiež potvrdila, že je v každom prípade pripravená vhodným spôsobom upraviť všetky svoje nástroje, aby zabezpečila pokračovanie trvalého vývoja inflácie smerom k svojmu cieľu.

Pokračujúce domáce oživovanie spolu s mikroprudenciálnymi a makroprudenciálnymi opatreniami tiež prispeli k zvýšeniu odolnosti finančného sektora v roku 2018. Celkový pomer vlastného kapitálu Tier 1 významných inštitúcií ku koncu tretieho štvrťroka 2018 dosahoval 14,2 %. Objem nesplatených problémových úverov sa za prvé tri štvrťroky 2018 znížil o 94 mld. €, pričom celkový pomer problémových úverov významných úverových inštitúcií v eurozóne medziročne klesol z 5,2 % na 4,2 %.

Rizikové správanie v časti finančných a realitných trhov v niektorých oblastiach prispelo k prvotným náznakom nadhodnotenia, s výraznými rozdielmi medzi jednotlivými krajinami, zatiaľ čo v nebankovom finančnom sektore hladina rizík naďalej rástla. Na zmiernenie systémových rizík v tomto prostredí krajiny eurozóny prijali makroprudenciálne opatrenia: v priebehu roka 2018 ECB posúdila 103 oznámení vnútroštátnych orgánov o rozhodnutiach makroprudenciálnej politiky.

ECB pokračovala v podpore reformy referenčných sadzieb v eurozóne a v priebehu roka 2018 vyvinula novú trhovú referenčnú sadzbu. V júni 2018 na základe všeobecne pozitívnej odozvy v rámci dvoch verejných konzultácií zverejnila metodiku tvorby krátkodobej eurovej sadzby (€STR), ktorá vychádza z priemerných denných objemov transakcií približne 32 bánk v hodnote približne 32 mld. €. Pracovná skupina súkromného sektora pre eurové bezrizikové sadzby v septembri 2018 odporučila sadzbou €STR nahradiť sadzbu EONIA. €STR bude k dispozícii od októbra 2019, po skončení obdobia dôkladného interného testovania Eurosystémom.

Rok 2018 tiež predstavoval významný krok vpred v oblasti eurových platieb. V novembri Eurosystém spustil systém TARGET Instant Payment Settlement (TIPS), ktorý umožňuje nepretržité okamžité vyrovnanie platieb do desiatich sekúnd.

Podľa decembrových údajov Eurobarometra sa podpora eura v roku 2018 zvýšila na 75 %. ECB pokračovala vo svojej snahe o nadväzovanie vzťahov s občanmi eurozóny a zvyšovanie miery svojej zodpovednosti a transparentnosti najmä prostredníctvom komunikácie s Európskym parlamentom, ako aj rozširovaním iniciatívy „Youth Dialogue“ a využívania svojej internetovej stránky, sociálnych médií a návštevníckeho centra.

Pokiaľ ide o nasledujúci rok, v záujme ďalšieho zintenzívnenia domácich cenových tlakov v strednodobom horizonte bude i naďalej nevyhnutná výrazná menovopolitická stimulácia. Vzhľadom na pokračujúcu neistotu prameniacu z geopolitických faktorov, hrozby protekcionizmu a zraniteľnosti rozvíjajúcich sa trhových ekonomík si výkon menovej politiky v eurozóne stále vyžaduje trpezlivosť, obozretnosť a vytrvalosť.

Frankfurt nad Mohanom apríl 2019

Mario Draghi

prezident

Rok v číselnom vyjadrení

1 Expanzia hospodárskej aktivity ďalej prekračovala svoj rastový potenciál a cenové tlaky boli väčšie a plošnejšie

Po mimoriadne výraznej dynamike rastu v roku 2017 pokračovala hospodárska expanzia eurozóny aj v roku 2018, mala však o niečo miernejšie tempo, keďže sa oslabil vonkajší dopyt a rast zmiernili aj niektoré faktory špecifické pre jednotlivé krajiny a sektory. Zároveň však ďalej pôsobili základné faktory domáceho dopytu. Súkromnú spotrebu podporilo ďalšie zlepšenie na trhu práce, zatiaľ čo podnikateľské investície ťažili z priaznivých podmienok financovania a lepších bilancií. Prebiehajúca expanzia a obmedzené kapacity na trhu práce sa premietli aj do stupňovania a šírenia domácich cenových tlakov. Miera základnej inflácie zostávala celkovo nízka. Pokiaľ však ide o ďalší vývoj, v strednodobom horizonte sa očakáva rast základnej inflácie, ku ktorému budú prispievať menovopolitické opatrenia ECB, pokračujúca hospodárska expanzia a rýchlejší rast miezd.

1.1 Menej vyvážená globálna expanzia

Globálny rast pokračoval tempom blízkym dlhodobému priemeru

Globálna hospodárska expanzia pokračovala počas prvých troch štvrťrokov 2018 vyrovnaným tempom na úrovni 3,6 %, bola teda podobná miere zaznamenanej v predchádzajúcom roku a blízko dlhodobému priemeru (graf 1). Rast hospodárskej aktivity však bol v jednotlivých krajinách v porovnaní s predchádzajúcimi rokmi nerovnomernejší a menej synchronizovaný. Zatiaľ čo v Spojených štátoch bol naďalej mohutný, kolísal vo viacerých iných ekonomikách vrátane Japonska a niektorých ekonomík rozvíjajúcich sa trhov, a to najmä Turecka a Argentíny. V druhom polroku sa spomalila aj hospodárska aktivita v Číne. Pokiaľ ide o jeho zložky, rast priemyselnej výroby a svetového obchodu sa spomalil a rast súkromnej spotreby zostal stabilný.

Graf 1

Rast globálneho HDP

(ročná percentuálna zmena; štvrťročné údaje)

Zdroj: Haver Analytics, národné údaje a výpočty ECB.

Poznámka: Regionálne agregované hodnoty sú vypočítané s využitím HDP upraveného pomocou váhy parity kúpnej sily (PPP). Prerušované čiary označujú dlhodobý priemer (za obdobie od marca 1999 do septembra 2018).

Miera nezamestnanosti dosiahla v mnohých krajinách najnižšie hodnoty pokrízového obdobia

Na začiatku deviateho po sebe nasledujúceho roku súčasnej globálnej expanzie miera nezamestnanosti v rozvinutých ekonomikách aj v ekonomikách rozvíjajúcich sa trhov ďalej klesala a v mnohých krajinách sa pohybovala na najnižších úrovniach pokrízového obdobia. V niektorých prípadoch dokonca dosiahla historicky najnižšie hodnoty, napríklad v Spojenom kráľovstve a Japonsku. Nedostatok pracovnej sily bol zreteľný v niektorých rozvinutých ekonomikách najmä v prípade špecializovaných a vysokokvalifikovaných pracovníkov.

Pribúdajú signály, že súčasný pokles objemu nevyužitých výrobných kapacít aj kapacít trhu práce na globálnej úrovni sa pomaly postupne premieta do vyššieho rastu miezd a vyššej základnej inflácie. V rámci OECD sa základná inflácia (bez energií a potravín) v roku 2018 zvýšila na 2,1 %. Celková inflácia sa zvyšovala oveľa výraznejšie a v ročnom vyjadrení dosiahla 2,6 %, hoci v druhom polroku hlavne pre nižšie ceny ropy poklesla (graf 2).

Graf 2

Miera inflácie OECD

(ročná percentuálna zmena; mesačné údaje)

Zdroj: Haver Analytics, OECD a výpočty ECB.

Hlavným faktorom ovplyvňujúcim ceny ropy v roku 2018 bol vývoj na strane ponuky v prostredí stabilného globálneho dopytu a nízkych zásob. V prvej polovici roka ceny ropy postupne stúpali približne zo 67 na 79 USD za barel v nadväznosti na skutočnosť, že 22 producentov z krajín OPEC aj mimo nej dodržiavalo dohodu o znížení ťažby ropy vo väčšom rozsahu, ako sa očakávalo. Až do začiatku jesene sa ceny ropy pohybovali v rozmedzí od 70 do 86 USD za barel, potom však do konca roka klesli na približne 52 USD za barel. Zvýšenie na 86 USD za barel začiatkom októbra súviselo s obavami z prudkého zníženia vývozu ropy z Iránu po opätovnom zavedení sankcií zo strany Spojených štátov. Do konca decembra sa však ceny ropy výrazne zmiernili vzhľadom na horší výhľad v oblasti dopytu a obavy z príliš vysokej ponuky, keďže Spojené štáty, niektoré členské krajiny OPEC a Ruská federácia zvýšili svoju produkciu. Okrem toho existovali určité výnimky zo sankcií uvalených na Iránsku islamskú republiku. Ceny neropných komodít (v amerických dolároch) v roku 2018 celkovo klesali.[2] Ceny potravín a kovov zostali v prvom polroku 2018 celkovo stabilné. V druhom polroku ceny potravín klesali vďaka širokej globálnej ponuke potravín a pre obavy zo zavedenia dovozného cla v USA a z odvetných opatrení v dotknutých krajinách. Od leta klesali aj ceny kovov vzhľadom na nižší dopyt z Číny aj pre obavy z eskalácie napätia v obchodných vzťahoch.

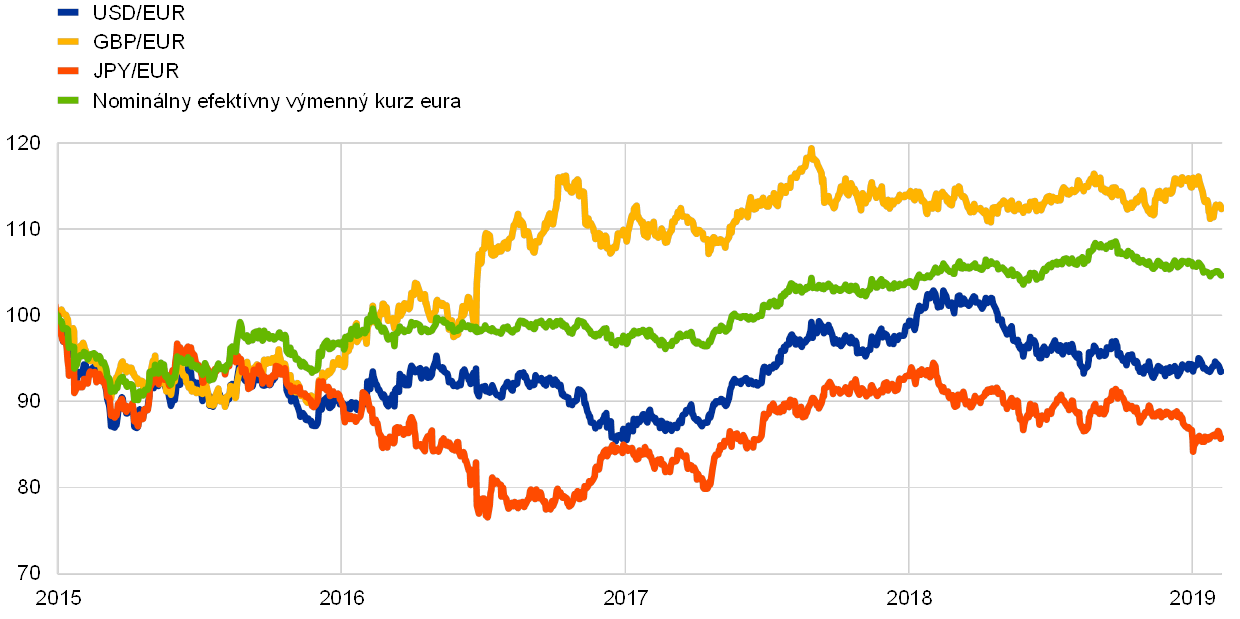

Efektívny výmenný kurz eura sa posilnil

Nominálny efektívny výmenný kurz eura sa od začiatku roka 2018 posilňoval (graf 3). Euro sa v bilaterálnom vyjadrení oslabilo voči ostatným hlavným menám. Toto oslabenie bolo výrazné najmä voči americkému doláru, japonskému jenu a v menšej miere aj voči švajčiarskemu franku. Euro sa zároveň významne posilnilo voči väčšine mien ekonomík rozvíjajúcich sa trhov, najmä voči čínskemu renminbi a aj voči tureckej líre a argentínskemu pesu v dôsledku vnútorných problémov týchto krajín.

Graf 3

Výmenný kurz eura

(denné údaje; 1. január 2015 = 100)

Zdroj: Bloomberg, HWWI, ECB a výpočty ECB.

Poznámka: Nominálny efektívny výmenný kurz voči menám 38 najvýznamnejších obchodných partnerov.

Globálny výhľad zahalila neistota v oblasti obchodu

Hoci si globálny rast udržiaval stabilné tempo, výhľad stále viac zahaľovali riziká a neistota. Neistota v oblasti obchodu sa zvýšila najmä po krokoch prijatých administratívou USA a po následnej reakcii obchodných partnerov Spojených štátov. Vrchol dosiahla, keď administratíva USA v lete dvakrát oznámila zvýšenie dovozných ciel na čínsky vývoz v celkovom objeme 250 mld. USD a Čína odpovedala odvetným opatrením na dovoz zo Spojených štátov v objeme 110 mld. USD. Výhľad vývoja obchodu nepriaznivo ovplyvňujú aj pochybnosti okolo brexitu. Aj keď na globálnej úrovni by mal byť priamy dopad týchto ciel obmedzený, hrozby protekcionizmu môžu narušiť dôveru, rozložiť globálne hodnotové reťazce a nepriaznivo vplývať na investície, takže predstavujú riziko pre globálny hospodársky výhľad. Už koncom roka sa objavili prvé náznaky, že neistota v oblasti obchodu začala ovplyvňovať podnikanie. Ak sa budú obchodné spory ďalej stupňovať, mohlo by to výrazne znížiť globálny hospodársky rast.

1.2 Hospodársky rast sa spomalil, zodpovedal však súčasnej expanzii

Po výnimočne vysokej dynamike rastu reálneho HDP eurozóny v roku 2017 došlo v roku 2018 k jeho spomaleniu na 1,8 % (graf 4). Hoci sa toto spomalenie pripisuje hlavne oslabeniu svetového obchodu, úlohu pri ňom zohrali aj iné faktory dočasného charakteru. V prvom polroku 2018 tlmili produkciu vo viacerých krajinách výpadky súvisiace s počasím a protestné akcie v priemysle, najmä v sektore dopravy. V druhom polroku, a najmä v treťom štvrťroku, došlo po zavedení celosvetového jednotného postupu testovania ľahkých automobilov od 1. septembra k významnému prerušeniu výroby týchto automobilov. Spomalenie rastu by mohlo súvisieť aj s nárastom politickej neistoty, ktorý súvisel najmä s perspektívou nárastu protekcionizmu.

Graf 4

Reálny HDP eurozóny

(ročná percentuálna zmena; príspevky v percentuálnych bodoch)

Zdroj: Eurostat a výpočty ECB.

Poznámka: Ročná miera rastu HDP v poslednom štvrťroku 2018 vychádza z rýchleho odhadu a posledné údaje o jeho zložkách sú za tretí štvrťrok 2018.

Základná dynamika rastu zostala stabilná

Základná dynamika rastu zostala stabilná s podporou silného trhu práce a stabilného rastu príjmov a zisku. Prenos obáv a väčšej neistoty z nízkeho zahraničného dopytu aj do domáceho dopytu zatiaľ zostáva obmedzený.

Súkromná spotreba eurozóny sa v roku 2018 v dôsledku vyšších mzdových príjmov a priaznivých podmienok financovania zvýšila a dosiahla priemernú ročnú mieru rastu okolo 1,3 %, pričom rast reálneho disponibilného príjmu výrazne nenarušilo ani postupné zvyšovanie cien ropy od polovice roka 2017. S pokračujúcou hospodárskou expanziou sa príspevok daní a transferov postupne dostal v roku 2018 mierne do záporného pásma. Automatické fiškálne stabilizátory majú v dobrých časoch zvyčajne tlmiaci účinok na rast reálneho disponibilného príjmu.

Podnikateľské investície eurozóny v roku 2018 naďalej podporoval rast domácej spotreby, priaznivé podmienky financovania a ziskovosť spoločností. Investície vzrástli aj v sektoroch, v ktorých došlo k obmedzeniu kapacít, napríklad v sektore dopravy. Investičné aktivity predovšetkým tých firiem, ktoré sú viac vystavené vonkajšiemu prostrediu, však nepriaznivo ovplyvnila jeho nižšia dynamika a rastúca globálna neistota najmä vo vzťahu k obchodnej politike. V ďalšom období by sa mal rast podnikateľských investícií zmierniť vzhľadom na menej priaznivé vonkajšie prostredie a nižšiu konečnú spotrebu aj vzhľadom na očakávané postupné sprísnenie podmienok financovania.

S oživením trhu s nehnuteľnosťami na bývanie v eurozóne sa zlepšovali aj stavebné investície v bytovej a nebytovej výstavbe, aj keď z nízkych úrovní. To bolo zasa prejavom rastúceho domáceho dopytu, ktorý bol podporovaný rastom reálnych príjmov, prostredím s nízkymi úrokovými mierami a priaznivými podmienkami poskytovania úverov. Rast v sektore stavebníctva bol však v priebehu roka 2018 zrejme obmedzovaný nedostatkom pracovných síl.

Príspevok zahraničnoobchodného sektora k celkovej výkonnosti eurozóny bol v roku 2018 mimoriadne skromný, v každom prípade výrazne nižší ako v roku 2017. Slabnúci zahraničný dopyt, najmä z Ázie a hlavne pri investičných produktoch, ktorý bol spôsobený rastúcou neistotou a napätými obchodnými vzťahmi, podkopával vývoz eurozóny do tejto oblasti a negatívne ovplyvnil celkový príspevok čistého obchodu k rastu HDP. Meniace sa medzinárodné prostredie poškodilo najviac vývoz do Spojeného kráľovstva a Číny, zatiaľ čo vývozu do Spojených štátov prospelo, pravdepodobne vďaka očakávaniu rizika, že administratíva USA zavedie clá na dovoz z EÚ. Miera rastu obchodu eurozóny bola vzhľadom na priaznivý ekonomický vývoj spočiatku silná. V druhom polroku 2018 sa však výrazne spomalila v dôsledku obchodnej neistoty a nových emisných noriem pre automobily, ktoré mali nepriaznivý vplyv na obchod s investičnými produktmi a automobilmi. Určitý nepriaznivý vplyv mohlo mať aj predchádzajúce zhodnotenia výmenného kurzu eura.

Vývoj produkcie sa aj v roku 2018 prejavil vo všetkých sektoroch hospodárstva (graf 5). Celková hrubá pridaná hodnota ďalej rástla približne o 2 %, čo je o niečo menej ako v minulom roku, bola však blízko miery rastu zaznamenanej v rokoch 2015 a 2016. Pridaná hodnota v priemysle (bez stavebníctva) a pridaná hodnota v sektore služieb sa v roku 2018 zvýšili približne o 2 %. Hoci pridaná hodnota v stavebníctve stále nedosiahla svoju predkrízovú úroveň, naberala dynamiku a stúpla zhruba o 4 %. To znova potvrdzuje, že sektor stavebníctva sa stále viac dostáva z dlhého obdobia poklesu alebo pomalého rastu, ktoré nasledovalo po nástupe finančnej krízy v roku 2008.

Graf 5

Reálna pridaná hodnota v eurozóne v hrubom vyjadrení v členení podľa hospodárskej aktivity

(index: 1Q 2010 = 100)

Zdroj: Eurostat a výpočty ECB.

Poznámka: Posledné údaje sú za tretí štvrťrok 2018.

Trhy práce eurozóny sa ďalej zlepšovali, zmenila sa však štruktúra zamestnanosti z hľadiska veku

Trhy práce eurozóny sa zotavovali aj v roku 2018 a zamestnanosť sa oproti najnižším hodnotám z roku 2013 zvýšila približne o 10 miliónov osôb

Trhy práce eurozóny sa v roku 2018 ďalej zotavovali (graf 6). Miera nezamestnanosti sa v roku 2018 znižovala a v decembri dosiahla 7,8 %, čo je najnižšia hodnota od októbra 2008. Pokles nezamestnanosti, ktorý sa začal v druhom polroku 2013, sa pozoroval tak v prípade mužov, ako aj v prípade žien, a vo všetkých vekových skupinách, zatiaľ čo miera nezamestnanosti sa v jednotlivých krajinách eurozóny výrazne líši. Počet zamestnaných osôb v eurozóne bol k poslednému štvrťroku 2018 vyšší o 1,3 % oproti úrovni z rovnakého obdobia v roku 2017 alebo 6,7 % nad poslednou najnižšou hodnotou zaznamenanou v druhom štvrťroku 2013. V priebehu celého obdobia oživenia sa zamestnanosť zvýšila približne o 10 miliónov osôb. Dostala sa tým nad svoju najvyššiu hodnotu spred krízy, ktorú dosahovala v prvom štvrťroku 2008. Rast zamestnanosti sa počas oživenia zaznamenal vo všetkých krajinách a sektoroch a došlo k nemu v prostredí ďalšieho nárastu ponuky pracovnej sily.

Graf 6

Vývoj ukazovateľov trhu práce

(v % pracovnej sily; medzištvrťročná miera rastu; očistené o sezónne vplyvy)

Zdroj: Eurostat.

Poznámka: Posledné údaje sú zo štvrtého štvrťroka 2018. Štvrťročná miera rastu zamestnanosti za posledný štvrťrok 2018 vychádza z predbežného rýchleho odhadu.

Dôkladnejší pohľad na štruktúru rastu zamestnanosti počas oživenia odhalí, že k jej koncentrovanému nárastu došlo u starších osôb.[3] Veková skupina od 55 do 74 rokov sa podieľala tromi štvrtinami na kumulatívnom raste zamestnanosti. Nárast zamestnanosti staršej populácie počas oživenia primárne spôsobila zvyšujúca sa miera účasti tejto skupiny. Možno predpokladať, že to je v dôsledku predchádzajúcich dôchodkových reforiem, ale aj vyššej úrovne vzdelanosti tejto vekovej skupiny. Výrazné zvýšenie podielu starších pracovníkov na zamestnanosti môže spôsobiť ďalekosiahle zmeny v hospodárstve tým, že ovplyvní modely spotreby, úspor a investícií, ako aj vývoj miezd a produktivity.[4] Asi tretinu rastu zamestnanosti v období oživenia tvorí zamestnanosť na skrátený úväzok, ktorá úzko súvisí s dlhodobo stúpajúcim trendom rastu ponuky pracovnej sily zo strany žien a starších pracovníkov, a tiež s pokračujúcou koncentráciou rastu zamestnanosti do sektora služieb.[5] Pokiaľ ide o ďalší vývoj, dá sa očakávať, že nedostatok pracovnej sily v niektorých krajinách a sektoroch prispeje k spomaleniu týchto trendov.

Deficit verejných financií ďalej klesá, pretrvávajú však riziká jeho nerovnomernosti

Miera deficitu verejných financií eurozóny klesala hlavne vďaka priaznivému cyklickému vývoju

Miera deficitu verejných financií eurozóny v roku 2018 ďalej klesala a dosiahla 0,6 % HDP, čo je úroveň, ktorá bola od vytvorenia hospodárskej a menovej únie (HMÚ) v roku 1999 zaznamenaná len zriedka (graf 7). Pokles celkového deficitu bol rovnako ako v niekoľkých predchádzajúcich rokoch spôsobený vo veľkej miere priaznivým cyklickým vývojom v spojení s klesajúcimi úrokovými výdavkami, keďže sa splatný dlh s vysokými nákladmi naďalej nahrádza novým dlhom vydaným pri nižších úrokových sadzbách. Fiškálna pozícia eurozóny[6] bola v roku 2018 celkovo neutrálna, hoci sa za agregovanou hodnotou za eurozónu skrývajú výrazné rozdiely medzi jednotlivými krajinami, s veľkými neplánovanými príjmami v niekoľkých krajinách, ktoré v súhrne vykompenzovali procyklické fiškálne uvoľnenie v zraniteľných krajinách.

Graf 7

Saldo a fiškálna pozícia verejnej správy

(v % HDP)

Zdroj: Eurostat a výpočty ECB.

V kontexte expandujúcej hospodárskej aktivity prispel klesajúci deficit verejnej správy k trvalému zníženiu pomeru hrubého dlhu k HDP z 86,6 % v roku 2017 na 84,8 % v roku 2018. Hoci by sa mal podľa prognóz pomer dlhu v nasledujúcich rokoch znižovať, treba si uvedomiť, že je stále výrazne vyšší ako na začiatku HMÚ. Slabým miestom je vysoká miera zadlženia, čo platí najmä v prípade krajín s nízkym potenciálnym rastom produkcie a nepriaznivým demografickým vývojom (box 1). Tieto krajiny majú v prípade zhoršenia hospodárskej aktivity alebo rastu úrokových výdavkov obmedzený priestor na úpravu fiškálnej politiky. Zraniteľné krajiny by preto mali prijať radu, aby si vytvorili rezervy teraz, keď to hospodárska situácia umožňuje.

Box 1

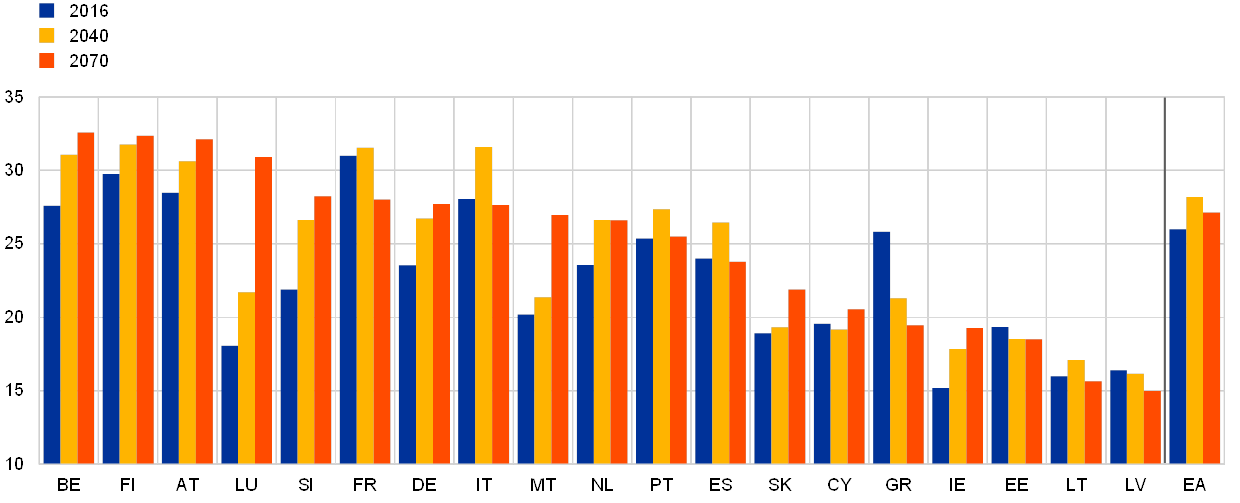

Starnutie obyvateľstva a jeho fiškálny vplyv

Starnutie obyvateľstva je výzvou pre udržateľnosť verejných financií v eurozóne. Spoločnosť starne, keďže ľudia žijú dlhšie a majú menej detí. Demografickú zmenu dobre zachytáva zvyšujúci sa index ekonomickej závislosti starých ľudí, ktorý udáva počet osôb vo veku 65 rokov a starších v pomere k ekonomicky aktívnemu obyvateľstvu. Podľa Eurostatu sa má tento pomer zvýšiť v eurozóne ako celku z 31 % v roku 2016 na 52 % v roku 2070. K najväčšiemu nárastu dôjde v nasledujúcich dvoch dekádach, pretože k dôchodkovému veku sa blíži generácia z obdobia vysokej pôrodnosti. Hoci starnutie obyvateľstva môže mať veľmi nepriaznivé makroekonomické dopady napríklad na produktivitu, pracovné sily a vyváženosť reálnych úrokových mier, tento box sa zameriava len na jeho fiškálny vplyv.

Starnutie obyvateľstva ovplyvní zásadným spôsobom verejné financie v nasledujúcich dekádach. Verejné výdavky súvisiace so starnutím obyvateľstva v eurozóne, ktoré v roku 2016 tvorili štvrtinu HDP, sú už v medzinárodnom porovnaní vysoké. Podľa správy o starnutí obyvateľstva z roku 2018 by sa mali ďalej zvyšovať na 28 % HDP v roku 2040 a potom by mali do roku 2070 mierne klesnúť na 27 % HDP (graf A).[7] Celkový obraz zakrýva značné rozdiely medzi jednotlivými krajinami. Plánované zmeny celkových výdavkov súvisiacich so starnutím sú v období rokov 2016 – 2070 v rozmedzí od zvýšenia o 12,9 percentuálneho bodu HDP v Luxembursku po zníženie o 6,4 percentuálneho bodu v Grécku.[8] Ak sa zvyšovanie výdavkov na starnutie obyvateľstva nebude riešiť, narastú v strednodobom až dlhodobom horizonte do veľmi veľkých súm. To by ohrozilo fiškálnu udržateľnosť už v strednodobom horizonte najmä v krajinách, ktoré majú už v súčasnosti vysokú úroveň verejného dlhu (graf B). V niektorých krajinách, najmä vo Francúzsku, Taliansku a Španielsku, by podľa projekcií mali tlaky na verejné výdavky súvisiace so starnutím do roku 2070 klesať z najvyšších hodnôt, ktoré sa majú dosiahnuť v strednodobom horizonte (graf A).

Graf A

Celkové výdavky súvisiace so starnutím obyvateľstva v eurozóne

(v % HDP)

Zdroj: Správa o starnutí obyvateľstva z roku 2018.

Graf B

Tlaky na verejné výdavky súvisiace so starnutím a súčasné zadlženie krajín

(os x: pomer dlhu verejných financií k HDP v roku 2017; os y: zmena celkových výdavkov na starnutie v % HDP, 2016 – 40)

Zdroj: Správa o starnutí obyvateľstva z roku 2018 a výpočty Eurostatu.

Poznámka: Grécko je vyňaté, pretože v roku 2017 malo mimoriadne vysoký pomer verejného dlhu k HDP (176,1 %) a pokles celkových výdavkov súvisiacich so starnutím o 4,6 % HDP.

Verejné výdavky ovplyvnené starnutím obyvateľstva zahŕňajú najmä výdavky na dôchodky a na zdravotnú a dlhodobú starostlivosť. Pokiaľ sa neupravia parametre, so zvyšujúcim sa počtom poberateľov dôchodkov z verejných systémov dôchodkového poistenia, ktoré čelia klesajúcemu počtu prispievateľov, sa bude deficit dôchodkových systémov a napokon aj celková fiškálna nerovnováha zvyšovať. Okrem toho sa očakáva, že v nasledujúcich dekádach zaťažia verejné financie aj systémy zdravotnej a dlhodobej starostlivosti, pretože tieto služby sú financované väčšinou z verejných zdrojov. Vplyv starnutia na verejné príjmy je menej priamočiary, keďže jeho účinky na rôzne daňové základy (napríklad na spotrebu, pracovné príjmy a kapitál) sa čiastočne kompenzujú a mali by sa priebežne meniť.

S cieľom zachytiť aj neistotu ohľadne projekcií výdavkov súvisiacich so starnutím bolo do správy o starnutí obyvateľstva zahrnutých aj niekoľko analýz zápornej citlivosti a rizikových scenárov, ktoré v podstate naznačujú vyššie nákladové tlaky (graf C). Jeden z rizikových scenárov predpokladá vyššie náklady na zdravotnú a dlhodobú starostlivosť z dôvodu častejšieho využívania drahého medicínskeho vybavenia a výraznejšej vzostupnej konvergencie životnej úrovne. V tomto scenári sa predpokladalo na konci sledovaného obdobia v roku 2070 viac ako dvojnásobné zvýšenie celkových výdavkov súvisiacich so starnutím oproti základnému scenáru. Nižšia miera rastu celkovej produktivity faktorov (total factor productivity, TFP) ako sa predpokladá v základných projekciách by taktiež znamenala z dlhodobého hľadiska výrazne vyššie náklady.

Graf C

Scenáre vývoja výdavkov súvisiacich so starnutím obyvateľstva v eurozóne

(v % HDP)

Zdroj: Správa o starnutí obyvateľstva z roku 2018.

Poznámka: Rizikový scenár TFP (total factor productivity) predpokladá do roku 2070 konvergenciu k nižšej miere rastu TFP (teda 0,8 % namiesto 1 %). Rizikový scenár AWG (Ageing Working Group) predpokladá vyššiu príjmovú elasticitu výdavkov na zdravotnú starostlivosť (vzhľadom na častejšie využívanie drahej medicínskej technológie) a vyššie náklady na dlhodobú starostlivosť (vzhľadom na stúpajúci počet prijímateľov dlhodobej starostlivosti a vzostupnú konvergenciu reálnej životnej úrovne).

S cieľom riešiť budúce tlaky na verejné výdavky súvisiace so starnutím väčšina krajín eurozóny v posledných rokoch zaviedla dôchodkové reformy, ktoré v niektorých prípadoch dopĺňali viaceré obmedzené reformy systémov zdravotnej a dlhodobej starostlivosti. Tieto reformy boli hlavne prejavom obáv o fiškálnu udržateľnosť vyplývajúcich z krízy štátneho dlhu. Dôchodkové reformy boli zásadné najmä v krajinách, na ktoré sa vzťahoval program makroekonomickej konsolidácie. Hoci tieto reformy pomohli krajinám čiastočne znížiť riziká ohrozujúce udržateľnosť dôchodkov, v poslednom období tempo reforiem stagnuje a v niekoľkých prípadoch sa reformné úsilie dokonca zvrátilo alebo čelí vysokému riziku, že bude zvrátené.

Pokiaľ ide o ďalší vývoj, krajiny, ktoré majú už v súčasnosti vysokú úroveň verejného dlhu, sa musia zabezpečiť proti budúcim demografickým výzvam. Ak si krajiny nevytvárajú rozpočtovú rezervu, mali by prijať ďalšie reformy s cieľom obmedziť potenciálne tlaky na výdavky prichádzajúce zo systémov sociálneho zabezpečenia a mali by sa vyhnúť zvráteniu týchto reforiem. Pokiaľ ide o konkrétne kroky, jednotlivé krajiny si môžu vyžadovať rôzne reformy, do ktorých sa premietnu aj ich rozdielne východiskové podmienky a spoločenské preferencie. Niektoré krajiny môžu uprednostniť reformy nároku na dôchodok a podporiť poskytovanie dôchodkov zo súkromných systémov nad rámec toho, čo už existuje. Iné krajiny môžu uprednostniť napojenie dôchodkového veku na očakávanú dĺžku života, pričom zachovajú pomer dôchodkových dávok v systéme. Ďalšie krajiny sa môžu rozhodnúť pre vyššie príspevky, aj keď to môže predstavovať veľkú záťaž pre mladšie generácie. Tieto možností sa navzájom nevylučujú a môžu sa uskutočňovať aj v kombinácii. Pri navrhovaní dôchodkových reforiem treba mať zároveň na pamäti ich potenciálne dopady na ponuku pracovnej sily a na možnosti hospodárstva na strane ponuky, pretože pre zlepšenie sociálneho blahobytu sú rozhodujúce vyššie úrovne potenciálneho rastu. V ideálnych podmienkach by dôchodkové reformy mali byť doplnené reformami trhu práce, ktoré by podnecovali najmä účasť starších pracovníkov na trhu práce. Dôležitou výzvou pre tvorcov fiškálnej politiky je potreba vyhnúť sa zvyšovaniu neistoty, ktorá súvisí s rizikom, že sa reformy zvrátia, čo by mohlo podkopať fiškálnu udržateľnosť.

Súlad s Paktom stability a rastu je najnižší v najzraniteľnejších krajinách

V tejto súvislosti je znepokojujúce, že dodržiavanie Paktu stability a rastu je najhoršie v krajinách, ktoré sú najviac citlivé na šoky. Podľa projekcií Európskej komisie väčšina krajín, ktoré ešte nedosiahli zdravé rozpočtové pozície, nedodržala v roku 2018 ani svoje záväzky vyplývajúce z Paktu stability a rastu. Spomedzi siedmich krajín eurozóny, pri ktorých Komisia dospela k hodnoteniu, že im v roku 2018 hrozí riziko odchýlky od preventívnej časti Paktu stability a rastu, štyri krajiny – Belgicko, Francúzsko, Taliansko a Portugalsko – majú pomery dlhu nad 90 % HDP. Zatiaľ čo Španielsko, jediná krajina, na ktorú sa v roku 2018 vzťahuje postup pri nadmernom deficite, by podľa projekcií malo dodržať svoj tohtoročný termín na korekciu deficitu, toto plnenie zastiera výrazné zhoršenie štrukturálneho salda oproti odporúčanému zlepšeniu. V hodnotení Európskej komisie sa okrem toho uvádza, že podľa návrhov rozpočtových plánov na rok 2019 mieni Pakt stability a rastu dodržať len desať krajín. Je obzvlášť znepokojujúce, že sa v tejto skupine nenachádza väčšina krajín s vysokou mierou dlhu.

Dynamika reforiem v eurozóne je naďalej nevýrazná

Napredovanie reforiem stagnuje; úplne sa nezrealizovalo žiadne z odporúčaní pre jednotlivé krajiny z roku 2017

Odporúčania pre jednotlivé krajiny sú politické odporúčania vypracované špecificky pre každú krajinu, ktoré určujú spôsob, ako podnietiť hospodársky rast a odolnosť pri súčasnom udržaní zdravých verejných financií. Tieto odporúčania schvaľujú členské štáty spoločne v Európskej rade. Európska komisia podobne ako minulý rok dospela k záveru, že v prevažnej väčšine (viac ako 90 %) reformných odporúčaní, ktoré dostali krajiny eurozóny v roku 2017, sa dosiahol len určitý alebo obmedzený pokrok v realizácii a ani jedno odporúčanie sa nezrealizovalo v plnej miere (graf 8).[9]

Graf 8

Realizácia odporúčaní pre jednotlivé krajiny eurozóny

Zdroj: Výpočet ECB na základe správ Európskej komisie o krajinách.

Poznámka: Graf znázorňuje realizáciu odporúčaní pre jednotlivé krajiny na úrovni podpoložiek za rok, ktorý hodnotila Európska komisia v príslušnej správe o krajine zverejnenej v nasledujúcom roku. „Realizácia v plnej miere“ znamená, že členský štát zrealizoval všetky opatrenia potrebné na riadne splnenie odporúčaní pre danú krajinu; „významný pokrok“ znamená, že členský štát prijal opatrenia, ktoré v značnej miere spĺňajú odporúčania pre krajinu, väčšina odporúčaní sa zrealizovala; „určitý pokrok“ znamená, že členský štát prijal opatrenia, ktoré čiastočne spĺňajú odporúčania pre krajinu, a/alebo prijal opatrenia, ktoré napĺňajú odporúčania pre krajinu, ale na ich úplnú realizáciu treba vykonať ešte veľa práce, pretože sa zrealizovali len niektoré z prijatých opatrení; „obmedzený pokrok“ znamená, že členský štát oznámil určité opatrenia, tie však spĺňajú odporúčania pre krajinu len v obmedzenom rozsahu a/alebo predstavil nelegislatívne kroky bez nadväzujúcej realizácie, a „žiadny pokrok“ znamená, že členský štát dôveryhodne neoznámil ani neprijal žiadne opatrenia na splnenie odporúčaní pre krajinu. V grafe nie sú zahrnuté odporúčania pre jednotlivé krajiny na realizáciu Paktu stability a rastu.

Dobre navrhnuté štrukturálne reformy by mohli priniesť významný prospech pre občanov eurozóny prostredníctvom výrazného a inkluzívnejšieho rastu zamestnanosti a príjmov. Najnovšia analýza Eurosystému ukazuje, že existuje veľký priestor na reformy, ktoré posilnia odolnosť, dlhodobý hospodársky rast a sociálnu spravodlivosť.[10] Môžu to byť napríklad reformy, ktoré riešia špekulatívne zisky, najmä reformy, ktoré posilňujú hospodársku súťaž na trhoch tovarov a služieb a kvalitu verejných inštitúcií. Podobne aj politiky podporujúce vzdelávanie a celoživotné vzdelávanie nielen zlepšujú perspektívu dlhodobého rastu hospodárstva, ale poskytujú aj príležitosti na zamestnanie zraniteľných skupín spoločností.

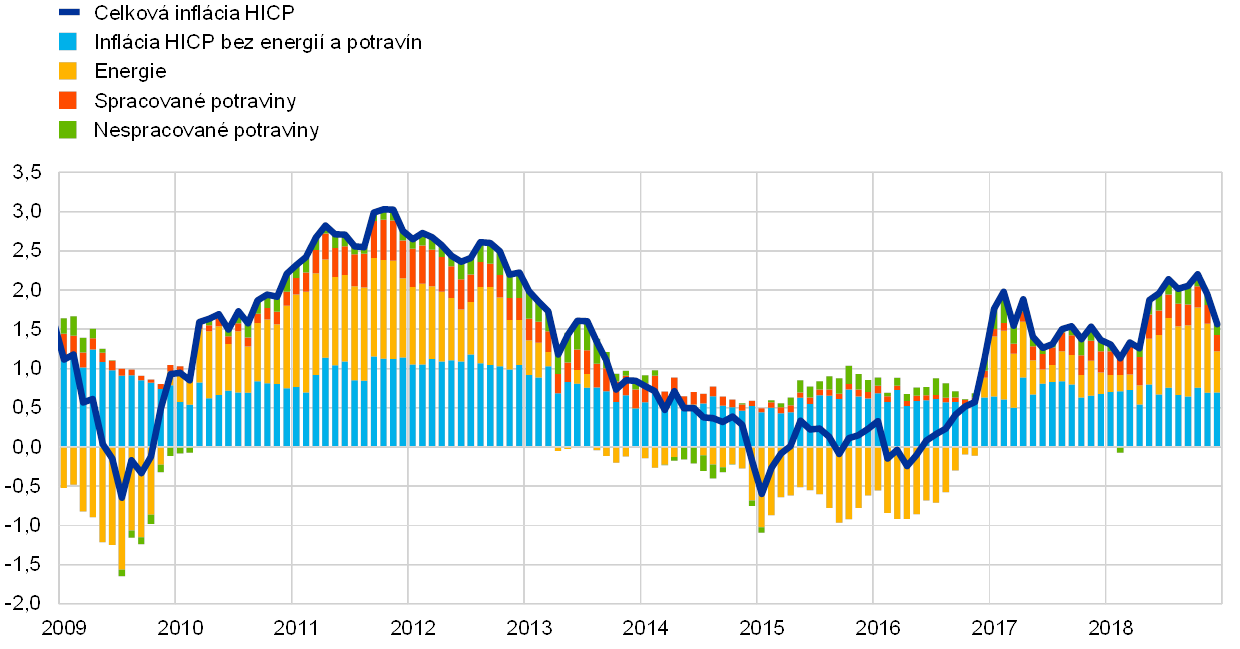

1.3 Inflácia sa zvyšuje

Miera celkovej inflácie v eurozóne meraná harmonizovaným indexom spotrebiteľských cien (HICP) vzrástla v roku 2018 v priemere na 1,7 % v porovnaní s 1,5 % v predchádzajúcom roku. V tomto raste sa prejavujú hlavne vyššie príspevky cien energií a v menšej miere aj cien potravín. Naopak príspevok základnej inflácie meraný infláciou HICP bez energií a potravín zostal nezmenený. Miera tejto inflácie zostala nízka a celý rok kolísala v podstate oboma smermi okolo 1 % (graf 9).

Graf 9

Inflácia HICP a príspevky jednotlivých zložiek

(ročná percentuálna zmena; príspevky v percentuálnych bodoch)

Zdroj: Eurostat a výpočty ECB.

Vývoj cien energií výrazne ovplyvnil profil celkovej inflácie HICP v priebehu roka. Rast cien ropy vyvolal v období od apríla do júla výrazné zvýšenie inflácie cien energií, ktorá si aj v ďalšom období udržala vysokú medziročnú mieru zmeny (s najvyššími hodnotami takmer 11 % v októbri 2018). Príspevok inflácie cien energií k celkovej inflácii sa teda zvýšil z 0,2 percentuálneho bodu na 0,9 v prvom štvrťroku 2018 a na 0,8 percentuálneho bodu v posledných dvoch štvrťrokoch 2018. K tomuto profilu celkovej inflácie v priebehu roka prispel aj vývoj cien nespracovaných potravín, keď v dôsledku počasia došlo v letných mesiacoch k prudkému rastu ročnej miery zmeny cien ovocia a zeleniny, ktorý sa však v posledných mesiacoch roka zmiernil. Vzhľadom na to sa príspevok inflácie cien nespracovaných potravín k celkovej inflácii zvýšil z nuly v prvom štvrťroku 2018 na viac ako 0,2 percentuálneho bodu v septembri 2018 a v poslednom štvrťroku 2018 zasa o niečo klesol.

Inflácia bez energií a potravín zostala nízka

Inflácia HICP bez energií a potravín zostala v porovnaní s rokom 2017 nezmenená a rovnako ako ostatné ukazovatele základnej inflácie kolísala po celý rok oboma smermi.[11] Po vylúčení volatilnejších zložiek súvisiacich s oblečením a cestovným ruchom sa však tento základný ukazovateľ inflácie zvýšil.

Pomalší vývoj inflácie HICP bez energií a potravín sa zaznamenal pri obidvoch hlavných zložkách, čiže pri neenergetických priemyselných tovaroch a pri službách. Inflácia neenergetických priemyselných tovarov vykazovala určitú volatilitu, keď do septembra 2018 klesala, potom o niečo stúpla a v roku 2018 dosiahla 0,4 %, rovnako ako v roku 2017. Pokiaľ ide o ukazovatele tlakov na ceny v jednotlivých fázach cenového reťazca, ročná miera zmeny výrobných cien pri domácom predaji nepotravinových spotrebiteľských tovarov aj ročná miera zmeny dovozných cien nepotravinových spotrebiteľských tovarov sa v priebehu roka 2018 zvýšila. V prípade dovozných cien to bolo v podstate v dôsledku slabnúceho vplyvu zhodnotenia eura v roku 2017, zatiaľ čo v prípade výrobných cien to bolo pravdepodobne prejavom rastúcich vstupných nákladov a zvyšujúceho sa objemu maloobchodného predaja. Inflácia cien služieb bola v roku 2018 celkovo nezmenená na úrovni 1,3 % a zostala výrazne pod dlhodobým priemerom. V poslednom štvrťroku 2018 sa zaznamenalo mierne zvýšenie ročnej miery zmeny cien služieb, ktoré však bolo prejavom bázického efektu pomalšieho vývoja inflácie cien služieb v rovnakých mesiacoch roka 2017. Inflácia cien služieb, ktoré si vyžadujú veľké náklady na pracovnú silu, sa celkovo ešte neprejavila v raste miezd.

Zvyšoval sa ročný rast kompenzácií na zamestnanca

Domáce nákladové tlaky merané rastom deflátora HDP zostali v prvých troch štvrťrokoch 2018 konštantné mierne nad hodnotou dosiahnutou v druhom polroku 2017 (graf 10). Ročný rast kompenzácií na zamestnanca, ktorý dosiahol najnižšiu hodnotu v polovici roka 2016, rástol aj v roku 2018 a v treťom štvrťroku dosiahol 2,5 %, takže bol vyšší ako historický priemer 2,1 % (od roku 1999). Celkovo sa v raste miezd prejavili lepšie podmienky na trhu práce (časť 1.2 vyššie) a doznievanie faktorov, ktoré v minulosti prispievali k obmedzovaniu rastu miezd, ako je vplyv nízkej inflácie v minulosti v dôsledku formálnych i neformálnych mechanizmov indexácie miezd a účinkov reforiem trhu práce, ktoré sa realizovali v niektorých krajinách počas finančnej krízy. V prostredí mierne priaznivých podmienok v oblasti dopytu sa vyšší rast miezd pretavil do rastu jednotkových nákladov práce, ale tento vplyv na domáce nákladové tlaky sa zmiernil vývojom ziskov (meraným hrubým prevádzkovým prebytkom), ktorý v posledných štvrťrokoch zoslabol čiastočne v dôsledku negatívneho vplyvu zhoršenia obchodných podmienok v súvislosti s vysokými cenami ropy.[12]

Graf 10

Štruktúra deflátora HDP

(ročná percentuálna zmena; príspevky v percentuálnych bodoch)

Zdroj: Eurostat a výpočty ECB.

Dlhodobejšie inflačné očakávania boli v roku 2018 o niečo vyššie ako v roku 2017. Očakávaná miera inflácie o päť rokov na základe prieskumu profesionálnych prognostikov ECB zostala niekoľko štvrťrokov po sebe nezmenená na úrovni 1,9 %, pričom bola len o niečo vyššia ako v roku 2017. Trhové ukazovatele dlhodobých inflačných očakávaní, ako je päťročná sadzba inflačných swapov o päť rokov, vykazovali určitú volatilitu a koncom roka klesali, ale v priemere zostali v porovnaní s rokom 2017 v zásade nezmenené.

1.4 Priaznivé podmienky financovania podporovali rast úverov a peňažnej zásoby

Finančné trhy ovplyvňovala v roku 2018 neistota súvisiaca s globálnym hospodárskym výhľadom aj s výhľadom eurozóny v spojení s politicky navodeným risk-off sentimentom, najmä vo vzťahu k brexitu, obchodnému protekcionizmu a neistote týkajúcej sa politického postoja talianskej vlády k verejným financiám. Úrokové sadzby peňažného trhu a výnosy dlhodobejších dlhopisov zostali na veľmi nízkych úrovniach, čiastočne vďaka pokračujúcej akomodačnej menovej politike, ktorú uskutočňuje ECB. Podmienky financovania podporovali podnikateľské investície a bohatstvo domácností podporovalo súkromnú spotrebu. Spomalil sa rast peňažných zásob, pričom úvery súkromnému sektoru ďalej rástli.

Výnosy štátnych dlhopisov eurozóny zostali celkovo nezmenené

Výnosy štátnych dlhopisov eurozóny sa v roku 2018 celkovo nezmenili, aj keď koncom roka mierne stúpli (graf 11). Bolo to spôsobené hlavne účinkami postupného sprísňovania akomodačnej menovej politiky v Spojených štátoch, ako aj rozšírením talianskych spreadov, ktoré mali dovtedy len obmedzený účinok na ostatné trhy so štátnymi dlhopismi eurozóny. Priemerné výnosy desaťročných štátnych dlhopisov vážené HDP eurozóny dosiahli 31. decembra 2018 úroveň 1,01 %, oproti priemernej úrovni z roku 2017 sa teda v zásade nezmenili. V prostredí prevládajúcej neistoty ohľadne fiškálnej politiky sa spread výnosov desaťročných štátnych dlhopisov krajín eurozóny v porovnaní s výnosom desaťročných nemeckých štátnych dlhopisov mierne zvýšil.

Graf 11

Výnosy desaťročných štátnych dlhopisov v eurozóne, Spojených štátoch a Nemecku

(v % p. a.; denné údaje)

Zdroj: Bloomberg, Thomson Reuters Datastream a výpočty ECB.

Poznámka: Údaje za eurozónu vyjadrujú priemerné výnosy desaťročných štátnych dlhopisov vážené HDP. Posledné údaje sú z 31. decembra 2018.

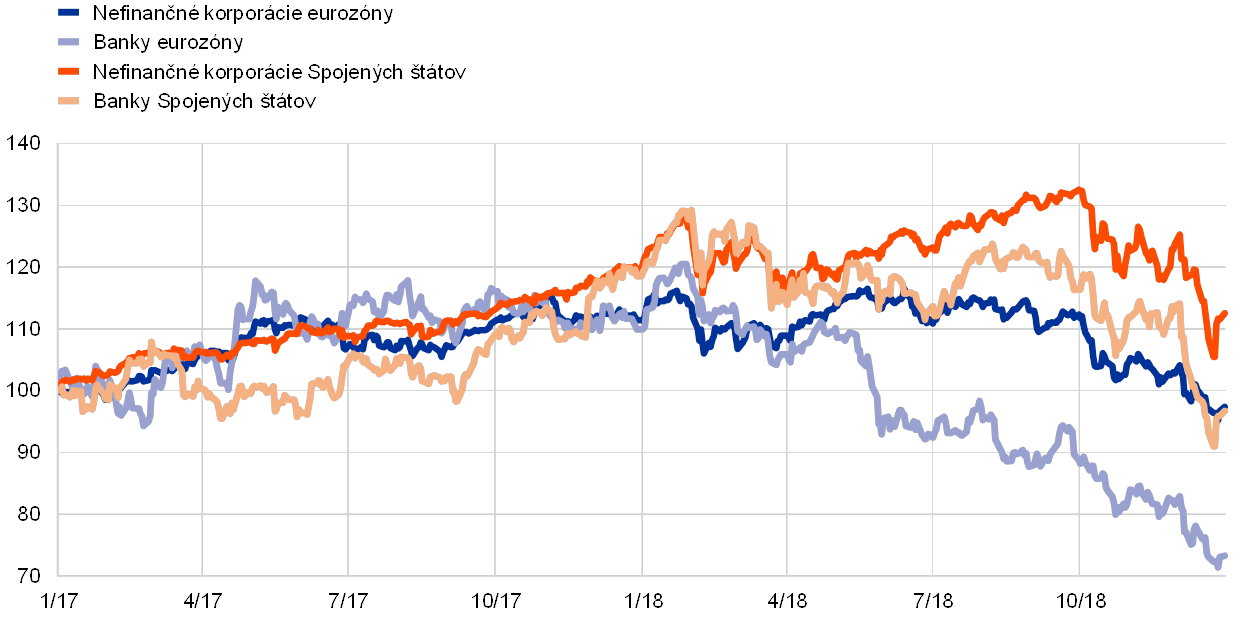

Ceny akcií v eurozóne výrazne klesli

Ceny akcií eurozóny sa v roku 2018 výrazne znížili v prostredí narastajúceho globálneho napätia, politickej neistoty v Taliansku a postupnej normalizácie akomodačnej menovej politiky v rozvinutých ekonomikách (graf 12). Konkrétne v priebehu roka 2018 sa široký index cien akcií nefinančných korporácií v eurozóne znížil o 12,6 % a index cien akcií bánk v eurozóne klesol o 33,3 %. Ceny akcií nefinančných korporácií boli vzhľadom na väčšiu makroekonomickú dynamiku pružnejšie v Spojených štátoch ako v eurozóne, čo čiastočne súviselo s procyklickým fiškálnym stimulom.

Graf 12

Indexy akciových trhov v eurozóne a Spojených štátoch

(index: 1. január 2017 = 100)

Zdroj: Thomson Reuters Datastream.

Poznámka: Za eurozónu je zohľadnený bankový index EURO STOXX a trhový index nefinančných korporácií Datastream; v prípade Spojených štátov je to bankový index S&P a trhový index nefinančných korporácií Datastream. Posledné údaje sú z 31. decembra 2018.

Podmienky financovania podporovali podnikateľské investície

Priaznivé podmienky financovania nefinančných korporácií podporovali podnikateľské investície aj v roku 2018, aj keď sa externé finančné toky nefinančných korporácií o niečo znížili (graf 13). V tomto poklese sa zrejme odrážali obmedzenia v „ostatných“ zdrojoch financovania (vrátane medzipodnikových a obchodných úverov). Čistý objem emitovaných kótovaných, nekótovaných aj iných akcií zároveň znižovali osobitné faktory a relatívne veľká nákladnosť akciového financovania. Program nákupu cenných papierov podnikového sektora (CSPP), ktorý bol zavedený v júni 2016, podporoval v priebehu roka 2018 vydávanie dlhových cenných papierov bez ohľadu na postupný rast spreadov podnikových dlhopisov (box 3). Ročná miera rastu bankových úverov nefinančným korporáciám sa zvyšovala aj v roku 2018. Toto oživenie rastu úverov malo podporu vo výraznom znižovaní úrokových mier v bankách v celej eurozóne, ktoré sa začalo v polovici roka 2014 (časť 2.1) a pokračovalo aj v roku 2018. Pomerne veľkou mierou sa o to zaslúžili neštandardné menovopolitické opatrenia ECB, ktoré priniesli celkové zlepšenie ponuky a dopytu v oblasti bankových úverov. Okrem toho banky dosiahli pokrok pri konsolidácii svojich bilancií, aj keď celkový objem nesplácaných úverov zostáva v niektorých krajinách stále vysoký.

Graf 13

Čisté toky externého financovania nefinančných korporácií eurozóny

(ročné toky; v mld. EUR)

Zdroj: Eurostat a ECB.

Poznámka: Ostatné úvery zahŕňajú úvery od nepeňažných finančných inštitúcií (ostatné finančné inštitúcie, poisťovacie korporácie a penzijné fondy) a od zvyšku sveta. Úvery od peňažných a nepeňažných finančných inštitúcií sú upravené o predaj úverov a sekuritizáciu. Položka ostatné predstavuje rozdiel medzi zdrojmi spolu a nástrojmi uvedenými v grafe. Zahŕňa aj medzipodnikové úvery a obchodné úvery. Posledné údaje sú z tretieho štvrťroka 2018.

Bohatstvo domácností podporovalo súkromnú spotrebu

Pokiaľ ide o domácnosti, ich čisté bohatstvo sa v prvých troch štvrťrokoch 2018 zvyšovalo, čo podporilo súkromnú spotrebu. Konkrétne trvalý nárast cien domov a bytov viedol k značnému zhodnoteniu nehnuteľného majetku domácností. Pokles cien akcií viedol k stratám z ocenenia finančných aktív domácností. Zatiaľ čo ročná miera rastu bankových úverov poskytnutých domácnostiam na nákup nehnuteľnosti na bývanie zostala z historického hľadiska pomerne nízka, poskytovanie nových úverov bolo významné.[13] Hrubá zadlženosť domácností – meraná ako percentuálny podiel nominálneho hrubého disponibilného príjmu domácností – bola stále výrazne nad priemernou predkrízovou úrovňou.

Rast agregátu M3 stále viac podporoval rast úverov

Postupne stúpajúci trend mal rast úverov súkromnému sektoru, ktorý sa zaznamenáva od začiatku roka 2014. Ročná miera rastu úverov PFI (peňažných finančných inštitúcií) súkromnému sektoru (upravená o predaj úverov, sekuritizáciu a účelové vytváranie spoločných peňažných fondov) sa zvýšila z 2,9 % v decembri 2017 na 3,4 % v decembri 2018 (graf 14). Rast úverov si teda upevnil svoje postavenie hybnej sily rastu peňažnej zásoby (modré časti stĺpcov v grafe 15). V porovnaní so stabilným tempom okolo 5 %, ktoré sa zaznamenávalo od polovice roka 2015, sa však spomalil (graf 14). V decembri 2018 dosiahol ročný rast agregátu M3 hodnotu 4,1 % v porovnaní so 4,6 % na konci roka 2017. Obmedzenie čistého nákupu aktív zo strany Eurosystému (z 80 mld. € na 60 mld. € v apríli 2017, na 30 mld. € v januári 2018, na 15 mld. € v októbri 2018 a potom na nulu do konca decembra 2018) znamenalo, že program nákupu aktív mal menší kladný účinok na rast agregátu M3 (červené časti stĺpcov v grafe 15). Rast agregátu M3 stlmil aj čistý predaj štátnych dlhopisov peňažnými finančnými inštitúciami eurozóny bez Eurosystému (svetlozelené časti stĺpcov v grafe 15). Napriek zväčšovaniu úrokového diferenciálu voči aktívam mimo eurozóny sa príspevok čistých externých aktív v októbri 2018 zmenil na kladný v čistom vyjadrení (žlté časti stĺpcov v grafe 15).

Graf 14

Agregát M3 a úvery súkromnému sektoru

(ročná percentuálna zmena)

Zdroj: ECB.

Graf 15

Agregát M3 a jeho protipoložky

(ročná percentuálna zmena; príspevky v percentuálnych bodoch; očistené od sezónnych a kalendárnych vplyvov)

Zdroj: ECB.

Poznámka: Úvery súkromnému sektoru zahŕňajú tak úvery peňažných finančných inštitúcií súkromnému sektoru, ako aj dlhové cenné papiere vydané súkromným sektorom nepeňažných finančných inštitúcií eurozóny v držbe peňažných finančných inštitúcií. Obsahujú tiež nákupy dlhových cenných papierov nepeňažných finančných inštitúcií Eurosystémom v kontexte programu CSPP. Posledné údaje sú z decembra 2018.

Rast agregátu M3 podporovali jednodňové vklady

Rast menového agregátu M3 bol naďalej ťahaný jeho najlikvidnejšími zložkami vzhľadom na nízke oportunitné náklady na držbu likvidných vkladov v prostredí veľmi nízkych úrokových sadzieb a plochej výnosovej krivky. Spomalil sa aj rast peňažného agregátu M1, ktorý podporovalo zvýšenie jednodňových vkladov domácností a nefinančných korporácií, a v decembri 2018 dosiahol 6,6 % v porovnaní s 8,7 % v decembri 2017.

2 Menová politika: trpezlivosť, obozretnosť a vytrvalosť majú naďalej zásadný význam

Vzhľadom na významný pokrok smerom k trvalej zmene vývoja inflácie ako aj dynamiku hospodárstva eurozóny a pevne ukotvené inflačné očakávania bolo v priebehu roka 2018 postupne znížené mesačné tempo nákupov aktív v rámci programu nákupu aktív a na konci roka bol čistý nákup aktív ukončený. Menová politika sa však aj naďalej vyznačovala trpezlivosťou, obozretnosťou a vytrvalosťou a naďalej poskytovala výraznú mieru akomodácie stále potrebnú na zabezpečenie pokračovania trvalého vývoja inflácie smerom k úrovni nižšej, ale blízkej 2,0 % v strednodobom horizonte. Menová akomodácia sa poskytovala formou zostávajúcich čistých nákupov aktív, prostredníctvom rozsiahleho objemu nadobudnutých aktív a súvisiacich reinvestícií, ako aj prostredníctvom signalizácie budúceho nastavenia kľúčových úrokových sadzieb ECB, ktoré zostali na historicky nízkej úrovni. Na konci roka 2018 predstavovali menovopolitické aktíva 72 % súvahy Eurosystému. Objem súvahy dosiahol historické maximum: 4,7 bil. €. Zmierňovanie rizík spojených s veľkosťou súvahy naďalej zabezpečoval rámec ECB pre riadenie rizík.

2.1 Postupné ukončovanie čistého nákupu aktív popri udržiavaní výraznej miery menovej akomodácie

Vzhľadom na čoraz stabilnejšiu a plošnejšiu hospodársku expanziu došlo od začiatku roka 2018 k zníženiu mesačného tempa čistého nákupu aktív v rámci programu nákupu aktív

Ku koncu roka 2017 zaznamenávalo hospodárstvo eurozóny čoraz stabilnejšiu a plošnejšiu expanziu. K rastu prispieval silný zahraničný dopyt a expanziu podporoval aj rastúci domáci dopyt, ktorý ťažil z rastu zamestnanosti, zvyšovania majetku domácností a ziskovosti podnikov, ako aj z veľmi priaznivých podmienok financovania. Cenové tlaky zostali tlmené, no stabilná absorpcia nevyužitých kapacít v hospodárstve viedla k väčšej dôvere v trvalú zmenu vývoja inflácie. Za týchto okolností Rada guvernérov v októbri 2017 oznámila svoj zámer znížiť od začiatku roka 2018 mesačný objem nákupov aktív v rámci programu nákupu aktív.

V zmysle tohto oznámenia bolo mesačné tempo čistého nákupu aktív v rámci programu nákupu aktív od januára 2018 znížené zo 60 mld. € na 30 mld. €. Podľa očakávania Rady guvernérov mali nákupy aktív novým tempom pokračovať do konca septembra 2018, v prípade potreby aj dlhšie, minimálne však dovtedy, kým sa podľa nej neprejaví trvalá zmena vývoja inflácie smerom k úrovni nižšej, ale blízkej 2 % v strednodobom horizonte.

Nízke kľúčové úrokové sadzby, pokračujúce čisté nákupy aktív a reinvestície istiny naďalej zabezpečovali výraznú mieru menovej akomodácie

Hospodársky výhľad a vývoj inflácie boli zároveň naďalej podmienené podporou menovopolitických opatrení Rady guvernérov. Menová akomodácia sa poskytovala formou pokračujúcich čistých nákupov aktív. Sadzby hlavných refinančných operácií, jednodňových refinančných operácií a jednodňových sterilizačných operácií navyše zostali nezmenené na úrovni 0,00 %, 0,25 %, a −0,40 % (graf 16). Menová stimulácia bola okrem toho podporená signalizáciou budúceho nastavenia kľúčových úrokových sadzieb ECB zo strany Rady guvernérov: kľúčové úrokové sadzby mali podľa jej očakávaní zostať na súčasnej úrovni počas dlhšieho obdobia a ešte podstatnú dobu po skončení čistého nákupu aktív. Rada guvernérov zároveň oznámila svoj zámer reinvestovať istinu zo splatených cenných papierov nakúpených v rámci programu nákupu aktív aj po skončení čistého nákupu aktív, a to počas dlhšieho obdobia, v každom prípade však dovtedy, kým to bude potrebné.

Graf 16

Kľúčové úrokové sadzby ECB

(v % p. a.)

Zdroj: ECB.

Poznámka: Posledné údaje sú z 31. decembra 2018.

Domáci dopyt, ktorý v roku 2017 v dôsledku oslabenia dopytu po vývoze zaznamenal veľmi rýchly rast, zostal napriek určitému zmierneniu tempa stabilný a počas prvého polroka 2018 prispieval k plošnej expanzii hospodárstva eurozóny. Zatiaľ čo do popredia vystúpili riziká vyššej volatility na finančných trhoch a neistota súvisiaca s globálnymi faktormi vrátane protekcionizmu, riziká ohrozujúce výhľad hospodárskeho rastu eurozóny boli aj naďalej zhruba vyvážené.

Vysoká miera využitia kapacít, nedostatok pracovných síl a zrýchľovanie mzdového rastu prispievali k ďalšiemu zintenzívňovaniu domácich cenových tlakov. Ukazovatele základnej inflácie zostali vo všeobecnosti tlmené, v porovnaní s predchádzajúcimi nízkymi hodnotami však zaznamenali rast. Z makroekonomických projekcií odborníkov Eurosystému z júna 2018 vyplývala postupná konvergencia miery inflácie k úrovni nižšej, ale blízkej 2 % v strednodobom horizonte. Zároveň výrazne ustupovala neistota spojená s výhľadom vývoja inflácie a zmizlo riziko deflácie.

Dôvera v trvalú konvergenciu vývoja inflácie

Na svojom júnovom zasadaní Rada guvernérov dospela k záveru, že rozsah trvalej zmeny vývoja inflácie je významný. Dynamika hospodárstva eurozóny spolu s pevne ukotvenými inflačnými očakávaniami bola východiskom presvedčenia, že trvalá konvergencia inflácie bude pokračovať aj po postupnom ukončení čistého nákupu aktív.

Za týchto okolností sa Rada guvernérov na svojom júnovom zasadaní rozhodla potvrdiť, že Eurosystém bude v rámci programu nákupu aktív pokračovať v čistom nákupe aktív tempom 30 mld. € za mesiac až do konca septembra 2018. Zároveň vyjadrila predpoklad, že v závislosti od nových údajov potvrdzujúcich strednodobý výhľad vývoja inflácie sa mesačné tempo čistého nákupu aktív v období od októbra do decembra zníži na 15 mld. € a že po decembri sa čistý nákup aktív ukončí.

Rekalibrácia komunikácie o opatreniach menovej politiky v záujme zachovania menovej stimulácie

Vo svetle pretrvávajúcej neistoty mala zároveň naďalej zásadný význam trpezlivosť, obozretnosť a vytrvalosť, keďže cenové tlaky zostávali podmienené veľmi výraznou mierou menovej akomodácie. Za týchto okolností bola poskytnutá dôveryhodná a účinná signalizácia budúceho využitia zostávajúcich menovopolitických nástrojov, ktorá mala ďalej podporiť trvalú konvergenciu inflácie smerom k cieľu ECB:

- Rada guvernérov zvýšila mieru svojej signalizácie budúceho vývoja sadzieb menovej politiky – vyjadrila očakávanie, že kľúčové úrokové sadzby zostanú na súčasnej úrovni minimálne do leta 2019, v každom prípade však dovtedy, kým to bude potrebné na zabezpečenie pokračovania trvalého vývoja inflácie smerom k úrovni nižšej, ale blízkej 2,0 % v strednodobom horizonte. Rozšírenie signalizácie o explicitnú časovú zložku a zložku podmienenú konkrétnym stavom zabezpečilo väčšiu jednoznačnosť, pokiaľ ide o budúci vývoj úrokových sadzieb, čím sa dosiahlo pevnejšie ukotvenie očakávaní vývoja sadzieb menovej politiky v záujme podpory finančných podmienok, ktoré boli základom pokračovania trvalej konvergencie inflácie smerom k inflačnému cieľu. Zložka signalizácie podmienená konkrétnym stavom, ktorá prvé zvýšenie úrokových sadzieb explicitne podmienila vývojom inflácie zodpovedajúcim trvalej zmene vývoja, bola v súlade s výhľadovou stratégiou menovej politiky zameranou na strednodobý horizont a zdôraznila vierohodnosť záväzku Rady guvernérov plniť jej cieľ, ktorým je cenová stabilita. Rozšírenie signalizácie budúceho nastavenia kľúčových úrokových sadzieb zároveň umožnilo zachovať adekvátnu pružnosť menovej politiky.

- Okrem toho bola potvrdená signalizácia v oblasti reinvestovania istiny zo splatených cenných papierov nakúpených v rámci programu nákupu aktív. Reinvestície mali pokračovať aj po skončení čistého nákupu aktív, a to počas dlhšieho obdobia, v každom prípade však dovtedy, kým to bude potrebné na zachovanie priaznivého stavu likvidity a výraznej miery menovej akomodácie.

Vzhľadom na pretrvávajúcu neistotu a len postupný rast základnej inflácie musela byť menová politika naďalej trpezlivá, obozretná a vytrvalá. Napriek blížiacemu sa ukončeniu čistých tokov v rámci programu nákupu aktív si musela menová politika zachovať vysokú mieru akomodácie. Prijatím menovopolitických rozhodnutí v júni sa medzitým začala rotácia nástrojov na určovanie nastavenia menovej politiky od čistého nákupu aktív smerom k úrokovým sadzbám menovej politiky a signalizácii ich pravdepodobného budúceho vývoja. Pri oznámení rozhodnutí bolo potrebné dbať na pozorné vyváženie pomeru medzi určením ukončenia čistého nákupu aktív do konca roka 2018 a zdôraznením pokračujúceho záväzku poskytovať dostatočnú menovú stimuláciu, kým to bude potrebné.

Nové informácie získané v priebehu jesene boli slabšie, než sa očakávalo, a to vzhľadom na slabší zahraničný dopyt a určité faktory špecifické pre jednotlivé krajiny a sektory. Niektoré z týchto faktorov pritom mohli časom ustúpiť, no iné mohli poukazovať na spomalenie dynamiky hospodárskeho rastu. Dynamika domáceho dopytu zároveň naďalej podporovala expanziu hospodárstva eurozóny a postupný rast inflačných tlakov. Vzhľadom na vysokú mieru využitia kapacít a prehlbovanie nedostatku pracovných síl dochádzalo k ďalšiemu stupňovaniu a rozširovaniu domácich cenových tlakov, čo vyvolávalo tlak na rast miezd. Celkovo sa riziká spojené s výhľadom hospodárskeho rastu považovali za zhruba vyvážené. Bilancia rizík sa však posúvala na stranu pomalšieho rastu, a to v dôsledku geopolitických faktorov, hrozby protekcionizmu, zraniteľnosti rozvíjajúcich sa trhových ekonomík a volatility finančných trhov, ktorá sa počas leta zvýšila a ku koncu roka bola naďalej výrazná.

Program nákupu aktív bol ukončený, no menová politika si musela zachovať vysokú mieru akomodácie

Na základe nových informácií Rada guvernérov v decembri prehodnotila výhľad hospodárskeho vývoja a dospela k záveru, že celkové hodnotenie je viac-menej v súlade s výhľadom z júna. Dynamika domáceho dopytu bola naďalej základom presvedčenia o pokračovaní trvalej konvergencie inflácie smerom k cieľu ECB a o jej zachovaní aj po ukončení čistého nákupu aktív. Za týchto okolností Rada guvernérov uznala za vhodné ukončiť čistý nákup aktív v rámci programu nákupu aktív v decembri 2018, ako pôvodne predpokladala. Menová politika však musela byť v záujme pokračovania trvalej konvergencie inflácie naďalej trpezlivá, obozretná a vytrvalá. Rada guvernérov preto zvýšila mieru signalizácie v oblasti reinvestovania. Oznámila svoj úmysel pokračovať v reinvestovaní plnej výšky istiny zo splatených cenných papierov nakúpených v rámci programu nákupu aktív ešte po dlhšiu dobu od chvíle, keď začne zvyšovať kľúčové úrokové sadzby ECB, v každom prípade však dovtedy, kým to bude potrebné na zachovanie priaznivého stavu likvidity a výraznej miery menovej akomodácie. Prepojením horizontu reinvestícií so zvyšovaním úrokových sadzieb Rada guvernérov potvrdila, že kľúčové úrokové sadzby ECB a súvisiaca signalizácia ich pravdepodobného budúceho vývoja zostanú hlavným nástrojom určovania budúceho nastavenia menovej politiky. Signalizácia budúceho vývoja menovopolitických sadzieb spolu s reinvestovaním rozsiahleho objemu nadobudnutých aktív mala zaistiť mieru menovej akomodácie potrebnú na zabezpečenie trvalej konvergencie inflácie k úrovni nižšej, ale blízkej 2 % v strednodobom horizonte.

Opatrenia menovej politiky naďalej zabezpečovali veľmi priaznivé podmienky financovania a podporovali expanziu hospodárstva

Plynulý priebeh čistého nákupu aktív

Program nákupu aktív prebiehal hladko, tak v rámci programu nákupu aktív verejného sektora (public sector purchase programme, PSPP), ako aj v rámci programu nákupu aktív súkromného sektora, ktorý zahŕňal program nákupu cenných papierov krytých aktívami (asset-backed securities purchase programme, ABSPP), program nákupu aktív podnikového sektora (corporate sector purchase programme, CSPP) a tretí program nákupu krytých dlhopisov (third covered bond purchase programme, CBPP3). Mesačný objem čistých nákupov bol v priemere v súlade s mesačnými cieľmi stanovenými Radou guvernérov na úrovni 30 mld. € za mesiac od januára do septembra a 15 mld. € za mesiac od októbra do decembra (graf 17). V auguste bol čistý objem nákupov v dôsledku sezónnych výkyvov trhovej likvidity nižší ako cieľová mesačná hodnota. Tento schodok však bol vykompenzovaný o niečo vyšším objemom nákupov počas zvyšku roka. Na úrovni jednotlivých krajín dochádzalo v dôsledku splácania dlhových cenných papierov v portfóliách jednotlivých programov k značným výkyvom v hrubých mesačných nákupoch. Celkovo boli odchýlky čistých mesačných nákupov od cieľového objemu v relatívnom vyjadrení len veľmi malé. Objem aktív nadobudnutých v rámci programu PSPP bol na konci roka celkovo v súlade s predpokladanou alokáciou nákupov v jednotlivých krajinách stanovenou na základe kľúča na upisovanie základného imania. Realizácia programu PSPP nemala nepriaznivý vplyv na likviditné podmienky na trhu so štátnymi dlhopismi krajín eurozóny (box 2). Cielené dlhodobejšie refinančné operácie (targeted longer-term refinancing operations, TLTRO) prispeli k priaznivým podmienkam financovania a podporili tak prebiehajúcu zmenu vývoja inflácie.

Graf 17

Mesačný čistý nákup a splácanie v rámci programu nákupu aktív v roku 2018

(v mld. EUR)

Zdroj: ECB.

Poznámka: Mesačný čistý nákup v účtovnej hodnote; mesačný skutočný objem splatených cenných papierov. Eurosystém istinu zo splatených cenných papierov nakúpených v rámci programu PSPP pružne, bezodkladne a na základe maximálneho úsilia reinvestuje počas mesiaca ich splatnosti, prípadne počas nasledujúcich dvoch mesiacov (ak je to potrebné vzhľadom na stav likvidity na trhu).

Box 2

Likvidita trhu štátnych dlhopisov eurozóny a implementácia programu nákupu aktív verejného sektora

Likvidita trhov so štátnymi dlhopismi eurozóny je dôležitá pre transmisiu menovej politiky ECB. Likvidný trh predovšetkým posilňuje prepojenie rozhodnutí menovej politiky ECB, výnosovej krivky, cien finančných aktív vo všeobecnosti, s celkovými nákladmi na financovanie a umiestňovaním kapitálu do hospodárstva. Od zavedenia programu nákupu aktív verejného sektora ECB (PSPP), v rámci ktorého Eurosystém nakúpil značný podiel nesplatených štátnych dlhopisov krajín eurozóny, bolo potrebné likviditu trhov so štátnymi dlhopismi podrobne monitorovať. Tento box informuje o dvoch ukazovateľoch trhovej likvidity, ktoré ECB pravidelne sleduje. Tieto ukazovatele naznačujú, že likvidita na trhoch so štátnymi dlhopismi nebola výraznejšie ovplyvnená zavedením PSPP, ani zmenou v objeme mesačných nákupov.

Likvidný trh sa obyčajne charakterizuje ako trh, v ktorom vykonanie štandardnej transakcie má na ceny len obmedzený vplyv. Inými slovami, likvidný trh disponuje „plnými“ knihami objednávok, ktoré sa po uskutočnení obchodu rýchlo znovu zaplnia. Zmeny cien po uskutočnení obchodu na takomto trhu sú preto minimálne a dočasné. Samozrejme, ak existuje predpoklad, že vykonaný obchod poskytne nové informácie o základnej hodnote obchodovaného aktíva, kótované ceny dopytu a ponuky sa primerane upravia, kniha objednávok na nových úrovniach však zostane aj tak plná.

Ukazovatele trhovej likvidity sa obyčajne zameriavajú na jeden alebo na niekoľko aspektov nákladov transakcií, na veľkosť trhu a prípadne na jeho odolnosť. Najjednoduchším ukazovateľom je kótované rozpätie ponuky a dopytu, ktoré poskytuje informáciu o tom, aké náklady sa v súvislosti s obchodom očakávajú. Informatívnejšie ukazovatele sa dajú zostaviť skombinovaním informácie o tomto rozpätí napríklad s rozsahom knihy objednávok, ktorá je meradlom objemu transakcií, ktoré môže trh v konkrétnom čase bez problémov absorbovať. Merania veľkosti trhu sa zvyčajne zakladajú na informáciách získaných z kníh limitných objednávok (limit order book)[14], kde sú informácie o objemoch a cenách dostupné obchodníkom v reálnom čase. Odolnosť je funkciou dynamiky trhu, hovorí napríklad o tom, ako dlho trvá, kým sa kniha objednávok znova zaplní po vykonaní obchodu, teda zameriava sa na časový rozmer trhovej likvidity.

V tomto boxe sa skúma likvidita trhu štátnych dlhopisov eurozóny na základe ukazovateľa likvidity knihy objednávok[15] a ukazovateľa likvidity uskutočnených obchodov[16]. Aj keď sú tieto ukazovatele založené na rôznych súboroch trhových údajov (kniha limitných objednávok a cenové ponuky), zameriavajú sa prevažne na náklady a objem likvidity.

Oba tieto ukazovatele – ukazovateľ likvidity knihy objednávok a ukazovateľ likvidity uskutočnených obchodov – naznačujú, že stav likvidity na trhoch so štátnymi dlhopismi eurozóny sa od začiatku programu PSPP nezhoršil (graf A). Zatiaľ čo oba ukazovatele vykazovali v sledovanom časovom období určitú volatilitu, nezaznamenali trvalý vzostupný trend, a to napriek postupne výraznému narastaniu objemu portfólia PSPP. Nezaznamenali však ani výraznú reakciu na zmeny objemu mesačných nákupov v rámci PSPP, hoci súhrn môže zakrývať niektoré rozdiely medzi jednotlivými krajinami.

Graf A

Ukazovatele likvidity trhu štátnych dlhopisov eurozóny od spustenia programu PSPP

(index: 100 = 9. marec 2015)

Zdroj: Bloomberg, EuroMTS Ltd a výpočty ECB.

Poznámka: Zvýšenie (zníženie) týchto ukazovateľov znamená zhoršenie (zlepšenie) situácie v oblasti likvidity. Graf znázorňuje päťdňový kĺzavý priemer ukazovateľov. Ukazovateľ knihy objednávok je priemerný objem desaťročných štátnych dlhopisov eurozóny vážených HDP a ukazovateľ uskutočnených obchodov je objemovo vážený priemer štátnych dlhopisov obchodovaných v rámci PSPP. Ukazovatele sú vo forme indexu, 9. marec 2015 (začiatok nákupov v rámci PSPP) = 100. Zvislé čiary označujú jednotlivé zmeny v objeme nákupov aktív v rámci PSPP: 1 – začiatok programu s mesačným objemom vo výške 60 mld. € (9. marec 2015); 2 – nárast čistých mesačných nákupov na 80 mld. € (1. apríl 2016); 3 – pokles čistých mesačných nákupov na 60 mld. € (3. apríl 2017); 4 – pokles čistých mesačných nákupov na 30 mld. € (2. január 2018); a 5 – pokles čistých mesačných nákupov na 15 mld. € (1. október 2018). Posledné údaje sú z 21. decembra 2018. Hodnoty nad 600 sú upravené nadol faktorom 4.

Graf A ukazuje, že tieto ukazovatele likvidity majú tendenciu vykazovať prudké výkyvy pri politických a hospodárskych udalostiach, ktoré sa spájajú s očakávaným zhoršením trhovej likvidity. Prudké nárasty boli zaznamenané napríklad počas obdobia „Bund tantrum“[17] (so začiatkom 28. apríla 2015) a po referende Spojeného kráľovstva o členstve v EÚ (23. júna 2016). V čase prezidentských volieb v Spojených štátoch amerických (8. novembra 2016) a vo Francúzsku (23. apríla 2017) boli tiež zaznamenané vyššie úrovne týchto ukazovateľov. Najväčší výkyv v nedostatku likvidity však možno pozorovať počas obdobia politického napätia spojeného s vytváraním novej talianskej vlády (obdobie začínajúce sa 28. mája 2018), keď sa stav likvidity zhoršil najmä na talianskom trhu. Tieto výkyvy odrážajú predovšetkým zhoršenie likvidity jednotlivých krajín, pričom presahy na iné trhy boli len minimálne. Likvidita sa okrem toho zvyčajne zhoršuje počas leta a okolo konca roka, hoci z grafu to nie je evidentné, vzhľadom na široký rozsah. Pohyby ukazovateľa založeného na vykonaných transakciách sa podobajú pohybom ukazovateľa založeného na knihe príkazov, zdá sa však, že odrážajú viac rušivých prvkov. Kompozitný ukazovateľ vytvorený pomocou metodík robustného váženia alebo agregovaním v celej škále súboru opatrení by mohol zmierniť rušivé vplyvy jednotlivých opatrení.

Veľmi priaznivé podmienky financovania bánk sa prenášali na podniky a domácnosti

Akomodačné nastavenie menovej politiky a posilňovanie bankových súvah sa naďalej podieľali na nízkych nákladoch bánk na financovanie. Napriek nárastu rozdielov v nákladoch medzi jednotlivými krajinami eurozóny v druhom polroku 2018 tieto náklady zostali výrazne pod úrovňou zaznamenanou pred prijatím opatrení ECB zameraných na uvoľnenie úverových podmienok v júni 2014 (graf 18). Veľmi priaznivé podmienky financovania bánk sa prenášali do širšej ekonomiky: podniky a domácnosti v celej eurozóne mali naďalej k dispozícii výhodné úverové podmienky. Sadzby bankových úverov nefinančným korporáciám a domácnostiam zostali v blízkosti svojich historických miním. Od začiatku júna 2014 do decembra 2018 klesli o približne 130 (úvery nefinančným korporáciám) a 110 (úvery domácnostiam) bázických bodov, čo výrazne prevyšuje zmenu trhových referenčných sadzieb (graf 19).

Graf 18

Kompozitné náklady bánk na dlhové financovanie

(kompozitné náklady na vkladové a nezabezpečené trhové dlhové financovanie, v % p. a.)

Zdroj: ECB, Markit iBoxx a výpočty ECB.

Poznámka: Kompozitné náklady na vkladové financovanie sa počítajú ako priemer sadzieb nových obchodov v prípade jednodňových vkladov, vkladov s dohodnutou splatnosťou a vkladov s výpovednou lehotou, vážených príslušnými zostatkami.

Graf 19

Kompozitné sadzby bankových úverov nefinančným spoločnostiam a domácnostiam

(v % p. a.)

Zdroj: ECB.

Poznámka: Kompozitné sadzby bankových úverov sa počítajú agregovaním krátkodobých a dlhodobých sadzieb vyjadrených 24‑mesačným kĺzavým priemerom objemu nových obchodov.

Naďalej veľmi priaznivé boli aj náklady na trhové financovanie nefinančných korporácií, na čom mal podiel pretrvávajúci vplyv čistých nákupov v rámci programu CSPP, v dôsledku ktorého dochádzalo k zužovaniu spreadov (box 3). Spready dlhopisov nefinančných korporácií investičného stupňa sa však počas roka 2018 v dôsledku rastúcej neistoty spojenej s výhľadom hospodárskeho rastu v eurozóne a vo svete postupne a nepretržite rozširovali, a opúšťali tak svoje pokrízové minimá.

Tok úverov do súkromného sektora naďalej profitoval z veľmi priaznivých podmienok financovania. Rast bankových úverov poskytovaných nefinančným korporáciám a domácnostiam pokračoval v postupnom vzostupnom trende pozorovanom od začiatku roka 2014 (časť 1.4). Program CSPP naďalej podporoval čistú emisiu dlhových cenných papierov nefinančných korporácií, hoci táto v porovnaní s predchádzajúcim rokom zaznamenala určité zmiernenie tempa (box 3). Podľa štatistík ECB o emisii cenných papierov[18] objem čistých nových emisií v eurách za prvých jedenásť mesiacov roka 2018 dosiahol 56 mld. €, v porovnaní s 91 mld. € za rovnaké obdobie v roku 2017. Čisté nové emisie v ostatných menách dosiahli za prvých jedenásť mesiacov roka 2018 objem −3 mld. €, zatiaľ čo za rovnaké obdobie v roku 2017 to bolo −7 mld. €. Tento vývoj odráža účinok programu CSPP, ktorý nefinančné korporácie v eurozóne motivoval vydávať nové dlhové cenné papiere v eurách a splácať dlh v iných menách.

Nízke menovopolitické sadzby a program nákupu aktív viedli k zvýšeniu objemu poskytovaných úverov a uvoľneniu podmienok nových bankových úverov

Banky naďalej vykazovali uvoľňovanie úverových štandardov a celkových podmienok nových úverov, k čomu prispievali opatrenia menovej politiky ECB. Podľa výsledkov prieskumu bankových úverov v eurozóne program nákupu aktív naďalej pôsobil na uvoľňovanie celkových podmienok nových bankových úverov poskytovaných podnikom a domácnostiam. Menovopolitické opatrenia ECB mali navyše pozitívny vplyv na objem poskytovaných bankových úverov. Nízke úrokové sadzby a pokračujúca hospodárska expanzia v eurozóne naďalej podporovali dopyt po úveroch (časť 1.4). Podľa najnovšieho prieskumu o prístupe podnikov k financovaniu (Survey on the Access to Finance of Enterprises, SAFE)[19] zaznamenali malé a stredné podniky v roku 2018 ďalšie zlepšenie dostupnosti a podmienok externého financovania, k čomu prispela výrazná miera menovej akomodácie a zlepšené podmienky financovania malých a stredných podnikov (box 3).

Box 3

Vplyv programu nákupu aktív podnikového sektora na financovanie nefinančných korporácií v eurozóne

Cieľom programu nákupu aktív podnikového sektora (corporate sector purchase programme, CSPP), ktorý je súčasťou programu nákupu aktív ECB, je uvoľniť podmienky financovania reálnej ekonomiky eurozóny. Z analýzy ECB zhrnutej v tomto boxe vyplýva, že program CSPP viedol k podstatnému uvoľneniu podmienok financovania nebankových korporácií v eurozóne. Prispel totiž k zúženiu spreadov podnikových dlhopisov, ako aj k zlepšeniu podmienok emisie na primárnom trhu s podnikovými dlhopismi. Program CSPP tiež pravdepodobne prispel k zvýšeniu ponuky bankových úverov nefinančným korporáciám, ktoré nemajú prístup na trh s podnikovými dlhopismi.[20]

Program CSPP je súčasťou programu APP

V rámci programu CSPP Eurosystém nakupoval eurové dlhopisy investičného stupňa vydané nebankovými korporáciami (t. j. nefinančnými korporáciami a poisťovňami) so sídlom v eurozóne. Program bol oznámený 10. marca 2016 a nákupy sa začali 8. júna 2016. Eurosystém odvtedy v rámci programu nakupoval dlhové cenné papiere vydané nefinančnými korporáciami, a to na primárnom i sekundárnom trhu. Tieto cenné papiere pritom museli byť akceptovateľné ako kolaterál v refinančných operáciách Eurosystému a museli byť denominované v eurách. Pri ukončení nákupu aktív v rámci programu APP v decembri 2018 mal Eurosystém v držbe podnikové dlhopisy v hodnote 178 mld. €, ktoré predstavovali o niečo menej ako 7 % celkových nesplatených aktív nadobudnutých v rámci programu APP.

Vplyv na náklady financovania nefinančných korporácií: zúženie spreadov podnikových dlhopisov

Od oznámenia programu CSPP v marci 2016 sa spready podnikových dlhopisov až do konca roka 2017 nepretržite zužovali. V priebehu roka 2018 sa potom znova vyšplhali na pôvodnú úroveň (graf A). Z ekonometrickej analýzy[21] vyplýva, že na stabilnom zužovaní spreadov podnikových dlhopisov v prípade dlhopisov akceptovateľných v programe CSPP od polovice roka 2016 do konca roka 2017 mal v prevažnej miere podiel program CSPP. Zužovanie spreadov podnikových dlhopisov zasa viedlo k preskupovaniu portfólií, ktorého výsledkom bolo zužovanie spreadov i v prípade podnikových dlhopisov neakceptovateľných v rámci programu CSPP[22]. V roku 2018 účinok programu CSPP prevážila neistota vo svete i v eurozóne, ktorá prispela k postupnému zvýšeniu kreditného rizika a tým aj spreadov podnikových dlhopisov. K ukončeniu čistého nákupu aktív v rámci programu CSPP na konci roka 2018 a s tým spojenému zániku dopytových tlakov dochádzalo paralelne s nárastom prémií za kreditné riziko a cien podnikových dlhopisov smerom k úrovniam zaznamenaným pred ohlásením programu.

Graf A

Spready podnikových dlhopisov investičného stupňa a „nadmerné dlhopisové prémie“ v eurozóne

(mesačné údaje, percentuálne body)

Zdroj: Indexy Merrill Lynch a výpočty ECB.

Poznámka: Nadmerná dlhopisová prémia (excess bond premium, EBP) je odchýlka spreadu podnikového dlhopisu od nameranej hodnoty rizika zlyhania emitenta. Znázornený časový rad zahŕňa iba dlhopisy investičného stupňa. Zvislé čiary označujú zasadania Rady guvernérov 10. marca 2016 a 2. júna 2016. Viac informácií: De Santis, R.A., Credit spreads, economic activity and fragmentation, Working Paper Series, No 1930, ECB, júl 2016. Posledné údaje sú za december 2018.

Vplyv na emisiu dlhových cenných papierov nefinančných korporácií

Program CSPP tiež prispel k zlepšeniu podmienok emisie na primárnych trhoch s podnikovými dlhopismi, najmä v prípade akceptovateľných emitentov. Čistá emisia zo strany nefinančných korporácií v marci 2016 paralelne s oznámením programu CSPP a poklesom spreadov podnikových dlhopisov vzrástla a odvtedy nepretržite prekračuje úrovne z predchádzajúcich rokov. Nové emisie dlhopisov akceptovateľných v rámci programu CSPP mali zároveň dlhšiu splatnosť, čo prispelo k podstatnému predĺženiu priemernej zostatkovej splatnosti nesplatených nadriadených nezabezpečených dlhopisov investičného stupňa vydaných nefinančnými korporáciami. V neposlednom rade z empirických dôkazov vyplýva, že program CSPP aj naďalej podporoval nefinančné korporácie v emisii nových akceptovateľných dlhopisov denominovaných v eurách (a nie v iných menách). Z prostredia nízkych výnosov a spreadov podnikových dlhopisov tiež podľa všetkého profitovali emitenti s nižším ratingom.

Vplyv na štruktúru financovania nefinančných korporácií

Rastúca emisia dlhopisov nefinančných korporácií za posledného dva a pol roka bola prinajmenšom v počiatočných fázach odrazom posunu vo financovaní niektorých podnikov z úverov smerom k trhovému dlhovému financovaniu.[23] Z analýzy ECB za obdobie od konca roka 2015 do polovice roka 2017 vyplýva, že vo veľkej vzorke nefinančných korporácií v eurozóne došlo v prípade podnikov, ktoré boli emitentmi dlhopisov akceptovateľných v rámci programu CSPP, k zvýšeniu podielu dlhopisov a poklesu podielu dlhodobých úverov na ich celkových dlhových záväzkoch.

Túto mikroekonomickú indíciu potvrdzujú aj agregované finančné účty nefinančných korporácií v eurozóne. Od oznámenia programu CSPP až do polovice roka 2017 dochádzalo k ročnému poklesu podielu nových bankových úverov čerpaných podnikmi v eurozóne v pomere k podielu nových čistých dlhových cenných papierov, ktoré tieto podniky vydali. V štruktúre financovania nefinančných korporácií v eurozóne teda došlo k posunu v prospech dlhových nástrojov. Čistý tok bankových úverov do sektora nefinančných korporácií je napriek tomu od polovice roka 2016 kladný a dokonca sa zrýchlil. Od polovice roka 2017 nefinančné korporácie v eurozóne dočasný trend výmeny bankových úverov za dlhové cenné papiere postupne zvrátili a do konca roka 2018 znova dochádzalo k rastu pomerného podielu nových čerpaných bankových úverov.

Vplyv na ponuku bankových úverov

Z kombinácie údajov s výsledkami prieskumov vyplýva, že program CSPP podľa všetkého prispel k uvoľneniu súvahovej kapacity bánk, ktorá bola následne využitá na zvýšenie objemu úverov poskytovaných (najmä menším) podnikom, ktoré sa nekvalifikovali do programu CSPP.[24] Výsledky prieskumu o prístupe podnikov k financovaniu poukazujú na to, že čisté percento malých a stredných podnikov zaznamenávajúcich zlepšenie v ochote bánk poskytovať úvery, ktoré už od roku 2014 rastie, sa v prvej polovici roka 2016, keď bol zavedený program CSPP, znova mierne zvýšilo. Tento účinok sa zdá byť najvýraznejší vo Francúzsku, kde majú podniky značný podiel na vyššej emisii dlhopisov pozorovanej od oznámenia programu CSPP.

Opatrenia menovej politiky od roku 2014 výraznou mierou prispeli k lepšej výkonnosti hospodárstva eurozóny

Výrazná miera menovej akomodácie zavedenej od roka 2014 podstatne prispela k zlepšeniu výkonnosti hospodárstva eurozóny a podporila tak konvergenciu inflácie smerom k inflačnému cieľu Rady guvernérov. Súkromná spotreba ťažila z pokračujúceho rastu zamestnanosti, ktorý bol čiastočne výsledkom uskutočnených reforiem na trhu práce, i zo zvyšovania majetku domácností. Podniková investičná aktivita profitovala z priaznivých podmienok financovania, rastu ziskovosti podnikov a stabilného dopytu. Naďalej výrazné boli aj investície do nehnuteľností na bývanie. S prihliadnutím na všetky opatrenia menovej politiky prijaté od polovice roka 2014 sa celkový kumulatívny účinok na rast reálneho HDP eurozóny a infláciu v eurozóne v období od roku 2016 do roku 2020 v oboch prípadoch odhaduje na približne 1,9 percentuálneho bodu.[25]

2.2 Dynamika súvahy Eurosystému ku koncu čistého nákupu aktív

Od vypuknutia globálnej finančnej krízy v rokoch 2007 – 2008 Eurosystém prijal rôzne štandardné i neštandardné opatrenia menovej politiky, ktoré v priebehu rokov priamo ovplyvnili objem a zloženie súvahy Eurosystému. Neštandardné opatrenia zahŕňali zabezpečené operácie na poskytnutie financovania zmluvným stranám s počiatočnou splatnosťou do štyroch rokov, ako aj nákupy aktív vydaných súkromnými a verejnými subjektmi (v rámci programu APP) v záujme zlepšenia transmisie menovej politiky a uvoľnenia podmienok financovania v eurozóne. V priebehu roka 2018 súvaha Eurosystému v dôsledku týchto neštandardných opatrení naďalej rástla a ku koncu roka 2018 jej objem dosiahol historické maximum 4,7 bil. €, čo je v porovnaní s koncom roka 2017 nárast o 0,2 bil. €.

Program APP viedol v roku 2018 k ďalšej expanzii súvahy Eurosystému, hoci o niečo pomalším tempom než v predchádzajúcich rokoch, keďže došlo k zníženiu mesačného objemu čistého nákupu aktív (časť 2.1). Na konci roka 2018 položky súvisiace s menovou politikou na strane aktív predstavovali 3,4 bil. €, resp. 72 % celkových aktív v súvahe Eurosystému (nárast zo 70 % na konci roka 2017). Tieto položky súvisiace s menovou politikou zahŕňajú úvery poskytnuté úverovým inštitúciám v eurozóne, ktoré predstavovali 16 % celkových aktív (pokles zo 17 % na konci roka 2017) a aktíva nadobudnuté na účely menovej politiky, ktoré predstavovali približne 56 % celkových aktív (nárast z 53 % na konci roka 2017) (graf 20). Ostatné finančné aktíva v súvahe tvorili najmä: i) cudzích mien a zlata v držbe Eurosystému, ii) nemenovopolitických portfólií denominovaných v eurách, iii) núdzovej likvidity poskytnutej niektorými národnými centrálnymi bankami Eurosystému solventným finančným inštitúciám s prechodnými ťažkosťami s likviditou. Na tieto ostatné finančné aktíva sa vzťahujú interné vykazovacie požiadavky a obmedzenia Eurosystému súvisiace najmä so zákazom menového financovania, ako aj požiadavka, aby neboli v rozpore s menovou politikou. Príslušné požiadavky a obmedzenia sú stanovené v rôznych právnych textoch.[26]