1 Доклад на ръководството

1.1 Предназначение на доклада на ръководството на ЕЦБ

Докладът на ръководството[1] е неделима част от годишния отчет на ЕЦБ. Неговото предназначение е да предостави на читателите контекстуална информация във връзка с финансовия отчет.[2] Като се има предвид, че дейностите и операциите на ЕЦБ се извършват в изпълнение на нейните цели на политиката, финансовата ѝ позиция и резултат би следвало да се разглеждат успоредно с дейностите ѝ по политиката.

За тази цел докладът на ръководството представя основните дейности и операции на ЕЦБ и тяхното отражение върху финансовия отчет. Освен това в него се анализират главните тенденции в баланса и отчета за приходите и разходите през годината и се включва информация за финансовите ресурси на ЕЦБ. И накрая, в него се описват условията на риск, в които функционира ЕЦБ, като се предоставя информация за финансовите и операционните рискове, на които тя е изложена, и за използваните за редуцирането им политики за управление на риска.

1.2 Дейности

ЕЦБ е част от Евросистемата, чиято първостепенна цел е да поддържа ценова стабилност. Както е посочено в Устава на ЕСЦБ[3], основните задачи на ЕЦБ са да провежда паричната политика на еврозоната, да осъществява валутни операции, да управлява официалните резерви в чуждестранна валута на държавите от еврозоната и да подпомага гладкото функциониране на платежните системи.

ЕЦБ също така отговаря за ефикасното и съгласувано функциониране на единния надзорен механизъм (ЕНМ) с оглед на осъществяването на инвазивен и ефикасен банков надзор, като по този начин допринася за сигурността и устойчивостта на банковата система и за стабилността на финансовата система.

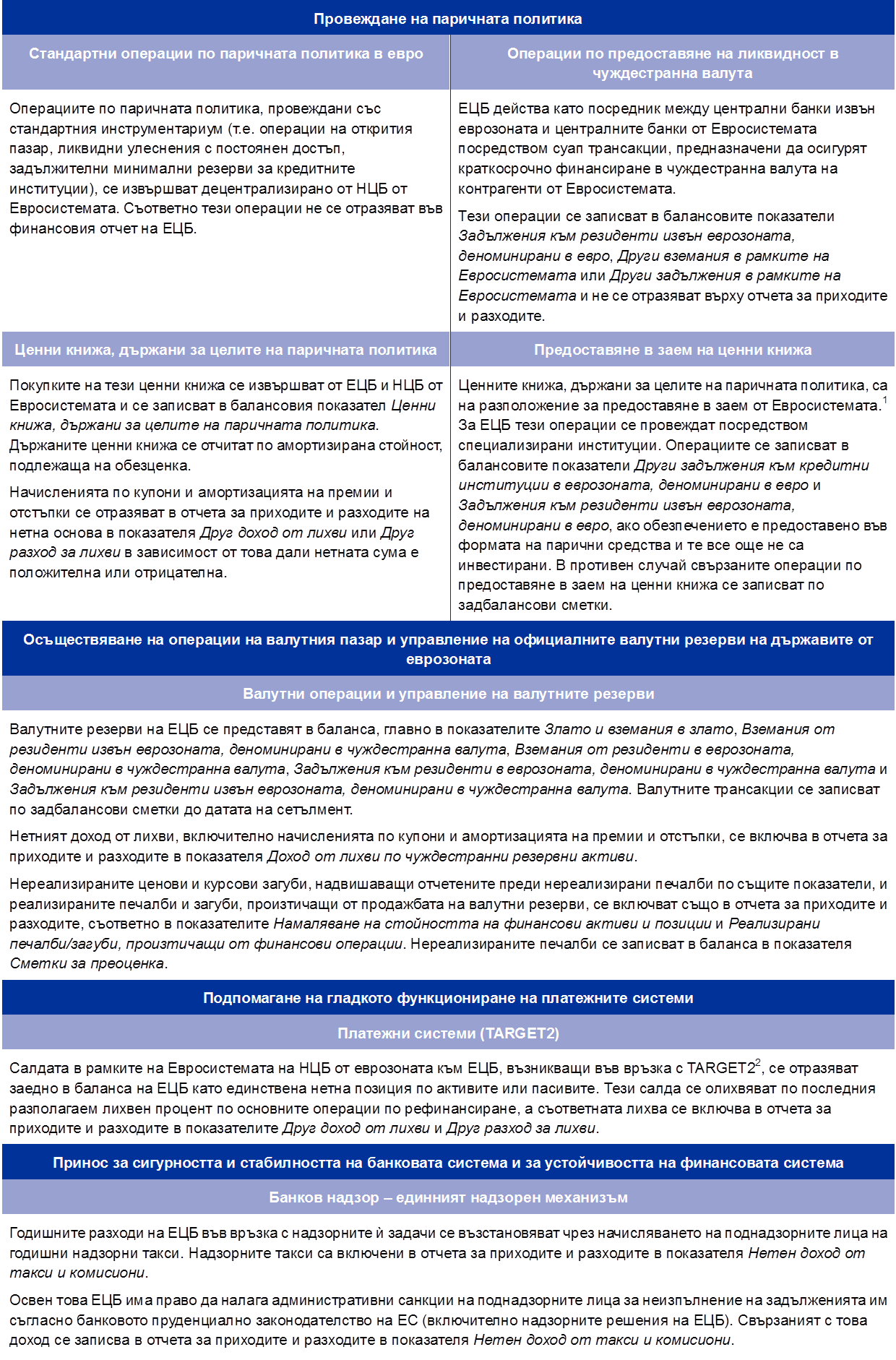

Операциите по паричната политика на Евросистемата се отразяват във финансовите отчети на ЕЦБ и националните централни банки (НЦБ) от еврозоната съгласно принципа на децентрализираното прилагане на паричната политика в Евросистемата. В Таблица 1 по-долу е представен обзор на основните операции и функции на ЕЦБ в изпълнение на нейния мандат и е показано по какъв начин се отразяват те върху финансовия ѝ отчет.

Таблица 1

Основните дейности на ЕЦБ и тяхното отражение върху финансовия ѝ отчет

1) Повече подробности за отдаването в заем на ценни книжа можете да намерите на уебсайта на ЕЦБ.

2) Повече подробности за TARGET2 можете да намерите на уебсайта на ЕЦБ.

1.3 Финансови въпроси

1.3.1 Баланс

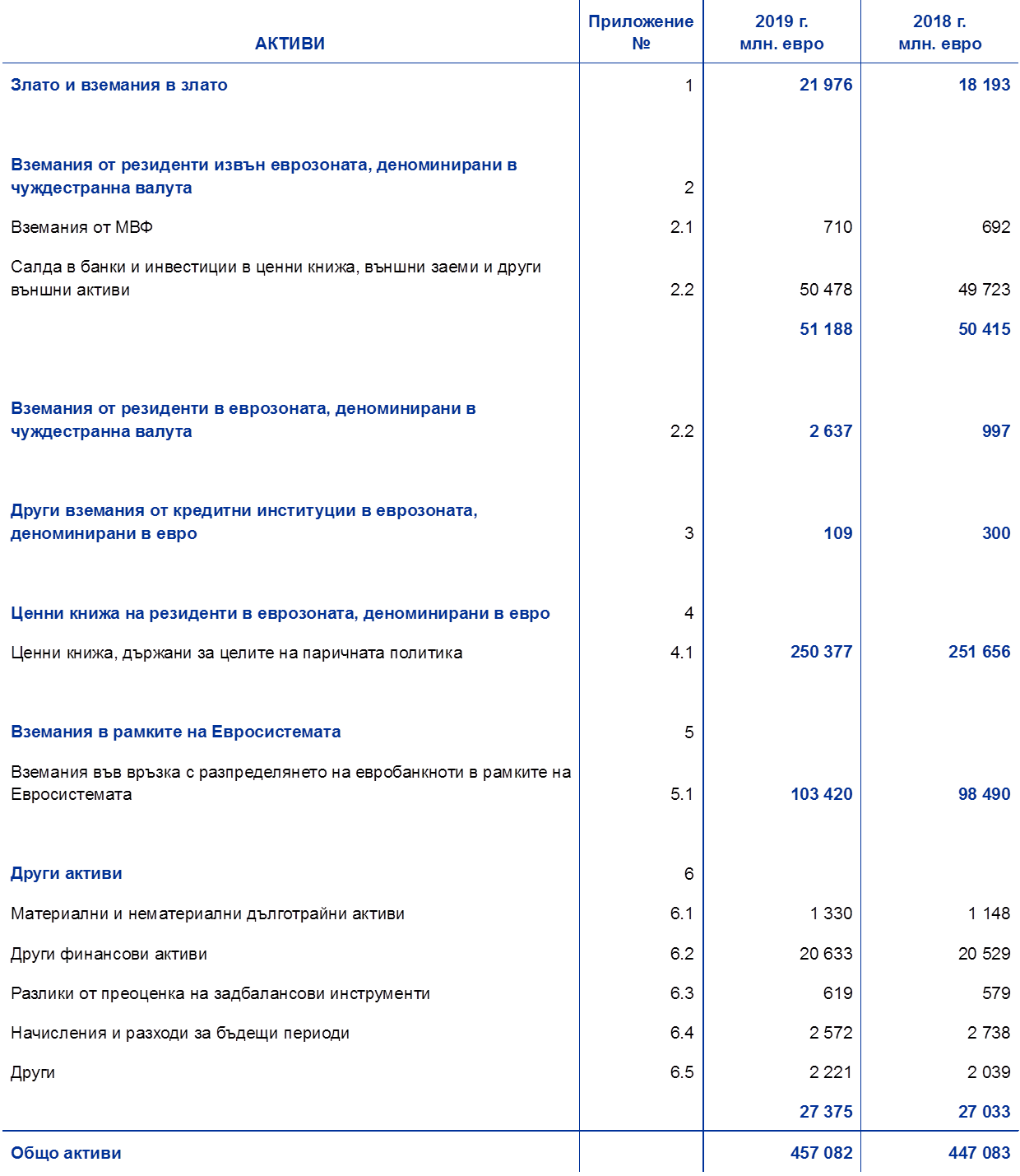

Балансовото число на ЕЦБ се повиши значително в периода 2015–2018 г. в резултат от придобиването на ценни книжа по програмата за закупуване на активи (ПЗА)[4].

През 2019 г. общият размер на активите на ЕЦБ нарасна с 10,0 млрд. евро до 457,1 млрд. евро. Увеличението се дължи главно на i) нарастването на пазарната стойност на чуждестранните резервни активи на ЕЦБ поради поскъпването на златото и покачването на обменния курс на щатския долар и японската йена спрямо еврото в хода на годината и ii) нарастването на стойността на евробанкнотите в обращение.[5]

Графика 1

Основни компоненти на баланса на ЕЦБ

(млрд. евро)

Източник: ЕЦБ.

В края на 2019 г. деноминираните в евро ценни книжа, държани за целите на паричната политика, съставляваха 55% от общия размер на активите на ЕЦБ. По този показател в баланса ЕЦБ държи ценни книжа, придобити по програмата за пазарите на ценни книжа (ППЦК), трите програми за закупуване на обезпечени облигации (ПЗОО1, ПЗОО2 и ПЗОО3), програмата за закупуване на обезпечени с активи ценни книжа (ПЗОАЦК) и програмата за закупуване на активи на публичния сектор (ПЗАПС). През 2019 г. ЕЦБ реинвестира в пълен размер погашенията по главници на ценни книжа с настъпващ падеж, държани в портфейлите по програмата за закупуване на активи. Наред с това от 1 ноември 2019 г. ЕЦБ възобнови нетните покупки на ценни книжа по програмата за закупуване на активи въз основа на решението на Управителния съвет от 12 септември 2019 г. относно общия месечен размер на покупките на Евросистемата[6] и според предварително определени критерии за допустимост.

В края на 2019 г. портфейлът от ценни книжа, държан от ЕЦБ за целите на паричната политика, отбеляза спад с 1,3 млрд. евро до 250,4 млрд. евро (виж Графика 2), главно поради изплащания на ценни книжа, държани по програмата за пазарите на ценни книжа и първата и втората програма за закупуване на обезпечени облигации. Общият спад на тези наличности беше 2,2 млрд. евро. Намалението с 0,1 млрд. евро в размера на портфейла по програмата за закупуване на активи на публичния сектор се дължеше главно на нетното въздействие на амортизацията на премии и отстъпки[7] върху държаните в портфейла ценни книжа, което повече от неутрализира нетните покупки, извършени през последните два месеца на 2019 г.

Графика 2

Ценни книжа, държани за целите на паричната политика

(млрд. евро)

Източник: ЕЦБ.

През 2019 г. общата равностойност в евро на чуждестранните резервни активи на ЕЦБ, които се състоят от злато, специални права на тираж, щатски долари, японски йени и китайски юани, се увеличи с 6,2 млрд. евро до 75,8 млрд. евро.

Равностойността в евро на наличностите на ЕЦБ от злато и вземания в злато се увеличи през 2019 г. с 3,8 млрд. евро до 22,0 млрд. евро (виж Графика 3) поради нарастване на пазарната цена на златото в евро, като размерът на наличностите в унции чисто злато остана непроменен. Това нарастване доведе и до увеличение в същия размер в сметките за преоценка на ЕЦБ (виж раздел 1.3.2 „Финансови ресурси“).

Графика 3

Наличности от злато и цена на златото

(лява скала: млрд. евро; дясна скала: евро за унция чисто злато)

Източник: ЕЦБ.

Забележка: „Сметки за преоценка на златото“ не включва внесеното от централните банки на държавите членки, присъединили се към еврозоната след 1 януари 1999 г., към натрупаните сметки за преоценка на златото на ЕЦБ към деня преди присъединяването им към Евросистемата.

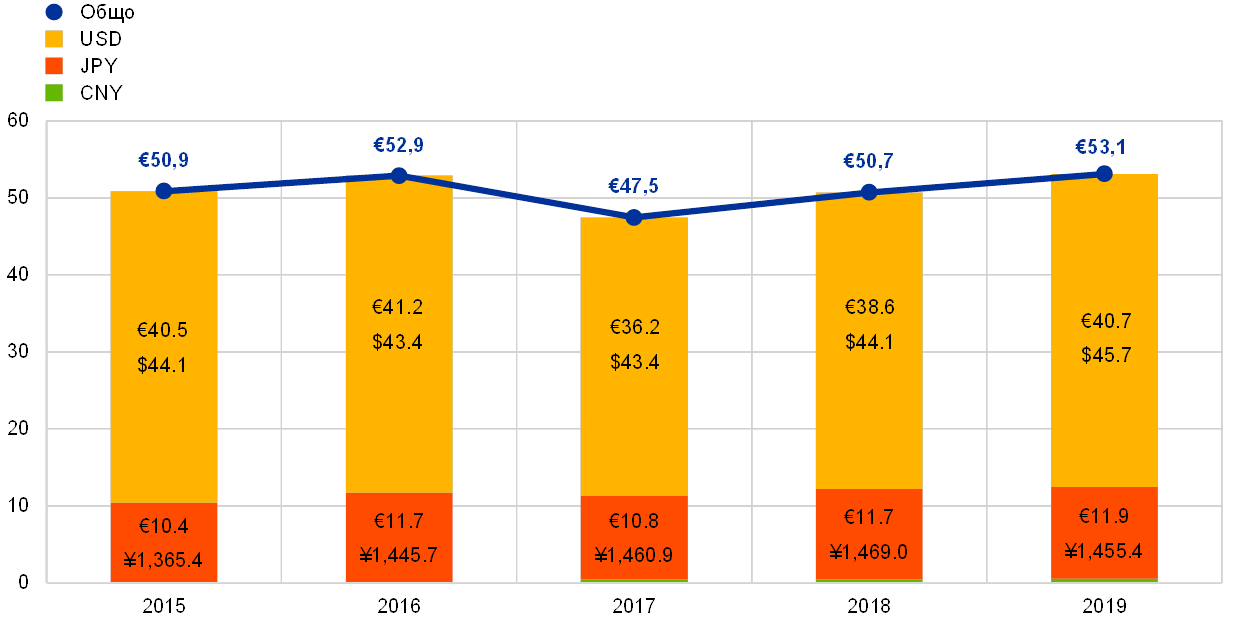

Равностойността в евро на нетните валутни резерви на ЕЦБ[8] в щатски долари, японски йени и китайски юани се увеличи с 2,4 млрд. евро до 53,1 млрд. евро (виж Графика 4) в резултат от реинвестирането на дохода, получен през годината от тези наличности, и от поевтиняването на еврото спрямо щатския долар и японската йена. По-слабият обменен курс на еврото намира отражение и в по-високите салда по сметките за преоценка на ЕЦБ (виж раздел 1.3.2 „Финансови ресурси“).

Графика 4

Валутни резерви

(млрд. евро)

Източник: ЕЦБ.

Щатските долари продължиха да са главният компонент на чуждестранните валутни резерви на ЕЦБ с приблизителен дял от 77% в техния общ размер в края на 2019 г.

ЕЦБ управлява инвестирането на чуждестранните си валутни резерви чрез тристепенен процес. Най-напред риск мениджърите в ЕЦБ съставят стратегически референтен портфейл, който се одобрява от Управителния съвет. След това мениджърите на портфейли в ЕЦБ съставят тактически референтен портфейл, който се одобрява от Изпълнителния съвет. В третия етап текущите инвестиционни операции се провеждат децентрализирано от НЦБ.

Валутните резерви на ЕЦБ се инвестират главно в ценни книжа и депозити на паричния пазар или се държат по разплащателни сметки (виж Графика 5). Ценните книжа в този портфейл се оценяват по пазарни цени в края на годината.

Графика 5

Състав на инвестициите в чуждестранна валута

(млрд. евро)

Източник: ЕЦБ.

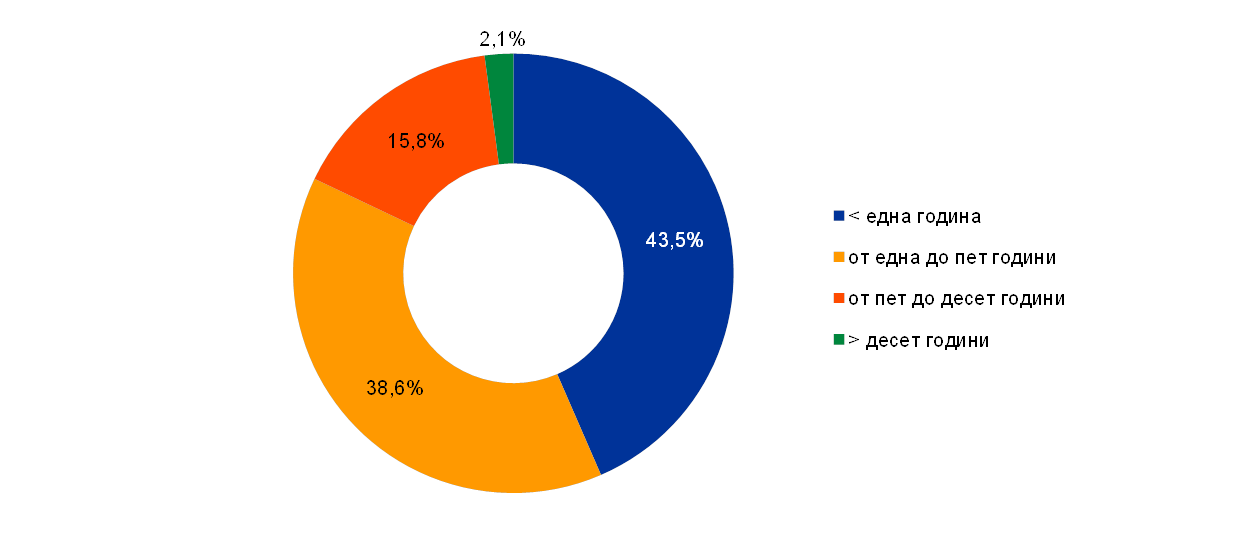

Предназначението на валутните резерви на ЕЦБ е да се финансират потенциални интервенции на валутния пазар. Ето защо валутните резерви на ЕЦБ се управляват съобразно с три цели. Подредени по приоритет, те са ликвидност, сигурност и възвръщаемост. Поради това този портфейл се състои основно от ценни книжа с кратък матуритет (виж Графика 6).

Графика 6

Матуритетен профил на деноминираните в чуждестранна валута ценни книжа

Източник: ЕЦБ.

През 2019 г. стойността на портфейла от собствени средства остана практически непроменена (виж Графика 7). Този портфейл се състои основно от деноминирани в евро ценни книжа, които се оценяват по пазарни цени в края на годината.

Графика 7

Портфейлът от собствени средства на ЕЦБ

(млрд. евро)

Източник: ЕЦБ.

Портфейлът на ЕЦБ от собствени средства е държан като кореспондираща позиция на внесения капитал, провизиите за финансови рискове и общия резервен фонд. Предназначението му е да осигурява приходи, които да допринасят за финансирането на оперативните разходи на ЕЦБ, несвързани с изпълнението на надзорните ѝ задачи.[9] В този смисъл целта на управлението на портфейла от собствени средства е постигане на възможно най-висока възвръщаемост при редица ограничения, свързани с риска. Това води до по-диверсифицирана матуритетна структура (виж Графика 8) в сравнение с портфейла от валутни резерви.

Графика 8

Матуритетен профил на ценните книжа от портфейла от собствени средства на ЕЦБ

Източник: ЕЦБ.

1.3.2 Финансови ресурси

Финансовите ресурси на ЕЦБ включват капитала, общите провизии за риск, сметките за преоценка и печалбата за годината. Тези финансови ресурси i) се инвестират в активи, които генерират приходи, и/или ii) се използват за пряко компенсиране на загуби в резултат от финансови рискове. Към 31 декември 2019 г. финансовите ресурси на ЕЦБ възлизат на 47,7 млрд. евро (виж Графика 9). Тази сума е с 5,7 млрд. евро повече в сравнение с 2018 г., главно поради увеличение в сметките за преоценка вследствие на понижаването на обменния курс на еврото.

Графика 9

Финансовите ресурси на ЕЦБ

(млрд. евро)

Източник: ЕЦБ.

Забележка: „Сметки за преоценка“ включва съвкупните печалби от преоценка на златото, чуждестранната валута и наличностите от ценни книжа, но не включва сметката за преоценка за компенсации след приключване на трудовите правоотношения.

Нереализираните печалби по златото, чуждестранната валута и ценните книжа, които подлежат на ценова преоценка, не се признават за приход в отчета за приходите и разходите, а се записват направо по сметки за преоценка, отразени в пасивите на баланса на ЕЦБ. Салдата по тези сметки могат да се използват, за да се неутрализира въздействието от всякакви бъдещи неблагоприятни промени в съответните цени и/или курсове и по този начин те засилват устойчивостта на ЕЦБ срещу базовите рискове. През 2019 г. сметките за преоценка за златото, чуждестранната валута и ценните книжа[10] отбелязаха увеличение с 5,1 млрд. евро до 30,2 млрд. евро, главно поради повишаването на цената на златото и понижаването на обменния курс на еврото спрямо щатския долар и японската йена (виж Графика 10).

Графика 10

Основни валутни курсове и цена на златото през периода 2015–2019 г.

(процентно изменение спрямо 2015 г., данни в края на годината)

Източник: ЕЦБ.

Печалбата, произтичаща от активите и пасивите на ЕЦБ в дадена финансова година, може да се използва за компенсиране на потенциални загуби, претърпени през същата година. През 2019 г. печалбата на ЕЦБ е в размер на 2,4 млрд. евро – с 0,8 млрд. евро повече, отколкото през 2018 г.

С оглед на експозицията си на финансови рискове (виж раздел 1.4.1 „Финансови рискове“) ЕЦБ поддържа провизии за финансови рискове. Всяка година се преразглежда размерът на тези провизии, като се вземат предвид редица фактори, включително размерът на наличностите от рискови активи, прогнозните резултати за следващата година и оценката на риска. Провизиите за риск заедно със сумата, държана в общия резервен фонд на ЕЦБ, не могат да надвишават стойността на капитала, внесен от НЦБ от еврозоната. След като на 1 януари 2019 г. бе извършена петгодишна корекция на алгоритъма за записване на капитала на ЕЦБ, в резултат от която намаляха теглата на НЦБ от еврозоната в записания капитал на ЕЦБ, и като взе предвид резултатите от оценката на експозицията на ЕЦБ на финансови рискове, Управителният съвет взе решение да освободи 84 млн. евро от провизиите на ЕЦБ за финансови рискове, така че да спази максимално допустимото равнище на тези провизии от 7,5 млрд. евро – равностойно на капитала, внесен от НЦБ от еврозоната.

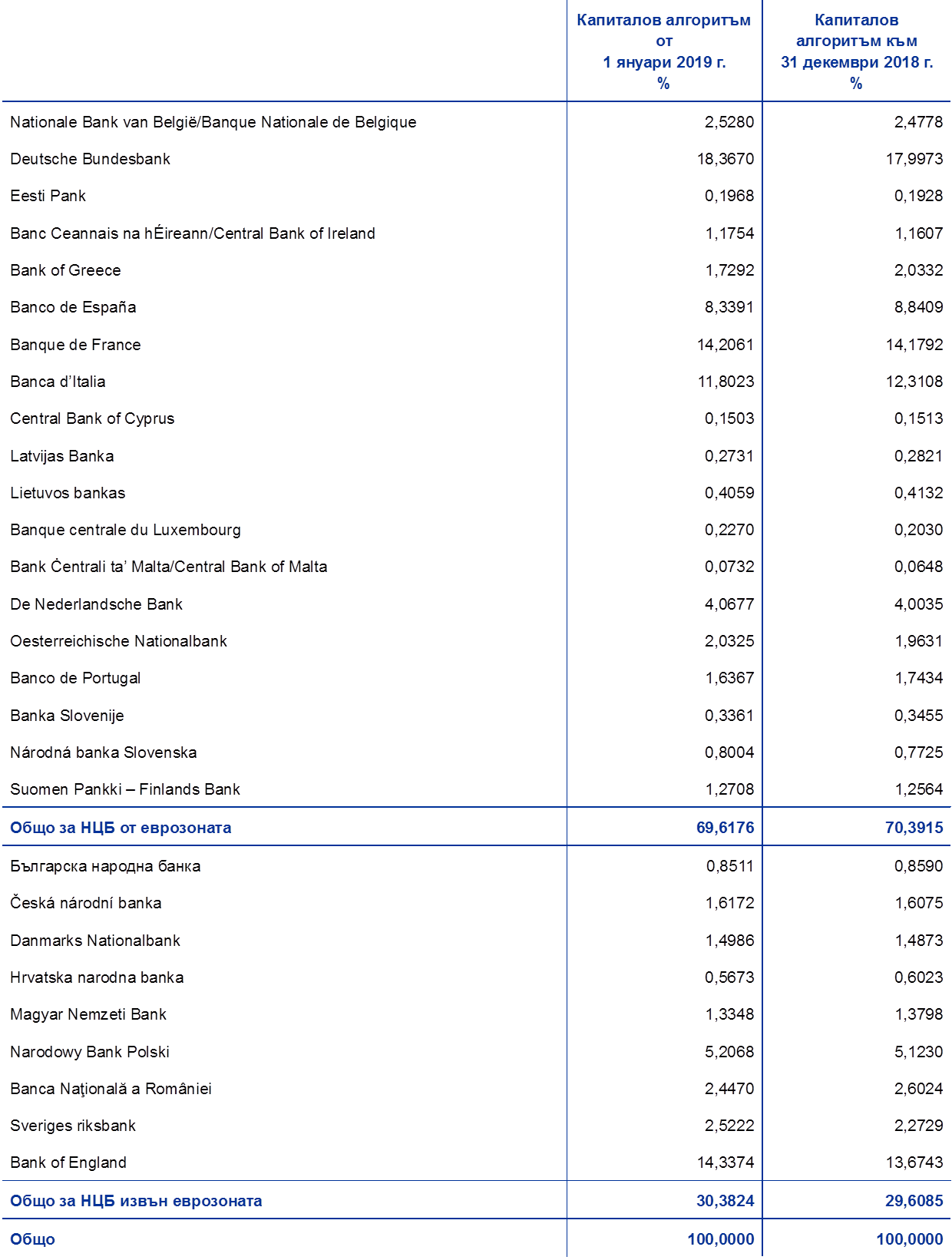

Към 31 декември 2019 г. капиталът на ЕЦБ, внесен от НЦБ от еврозоната и извън нея, възлиза на 7,7 млрд. евро – с 81 млн. евро по-малко, отколкото в края на 2018 г. Намалението произтича от петгодишната корекция на капиталовия алгоритъм на ЕЦБ, която влезе в сила на 1 януари 2019 г. и доведе до понижаване на теглото на НЦБ от еврозоната (които внасят записания си дял в пълен размер).

През 2020 г. дяловете на НЦБ в капитала на ЕЦБ ще се променят поради оттеглянето на Обединеното кралство от Европейския съюз и произтичащото от това оттегляне на Bank of England от Европейската система на централните банки (ЕСЦБ). Записаният капитал на ЕЦБ ще се запази непроменен, тъй като делът на Bank of England в него ще бъде преразпределен между НЦБ в еврозоната и извън нея. Внесеният капитал на ЕЦБ също ще остане без промяна през 2020 г., тъй като останалите НЦБ ще покрият изтегления дял на Bank of England в него.

1.3.3 Отчет за приходите и разходите

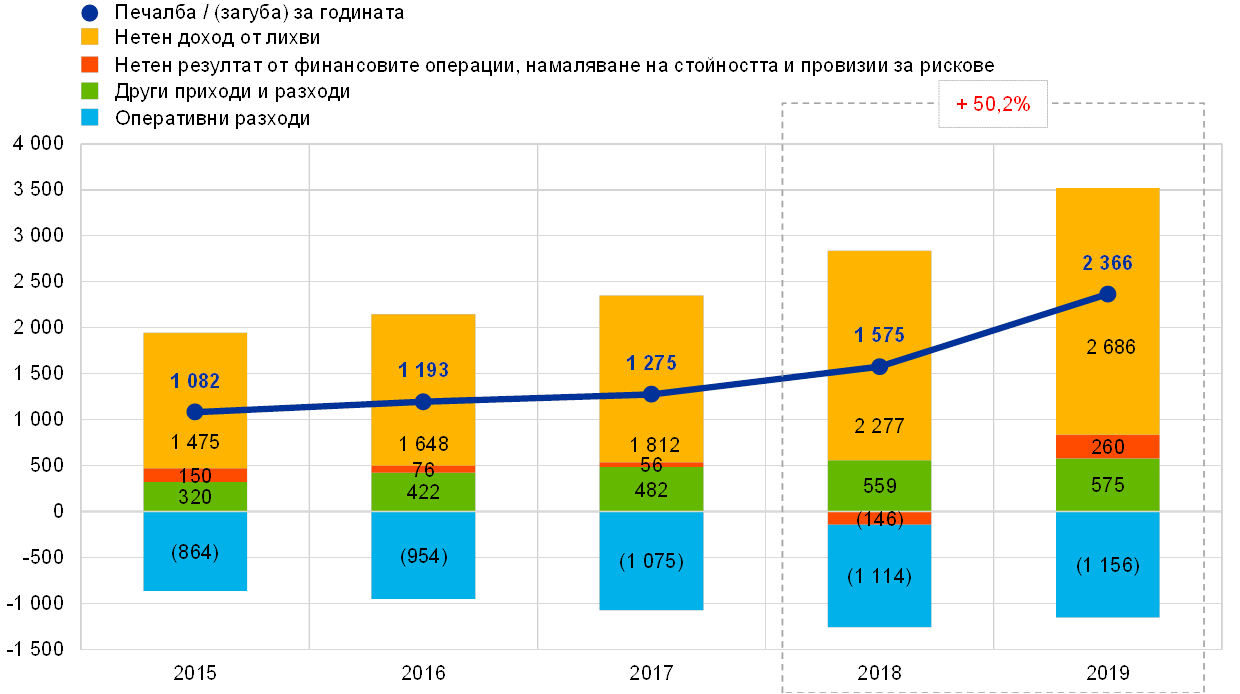

През периода 2015–2019 г. годишната печалба на ЕЦБ постепенно се увеличи от около 1,1 млрд. евро до около 2,4 млрд. евро (виж Графика 11), главно поради по-високия доход от лихви по чуждестранните резервни активи и по ценните книжа, държани за целите на паричната политика, които повече от компенсират спада в дохода от лихви по банкноти в обращение[11] и по портфейла от собствени средства.

През 2019 г. печалбата на ЕЦБ възлиза на 2366 млн. евро (спрямо 1575 млн. евро през 2018 г.). Увеличението със 790 млн. евро спрямо 2018 г. се дължи на нарастване на нетния доход от лихви и на по-добри резултати от финансовите операции.

Графика 11

Основни компоненти на отчета за приходите и разходите на ЕЦБ

(млн. евро)

Източник: ЕЦБ.

Забележка: „Други приходи и разходи“ включва показателите Нетен доход/разход от такси и комисиони, Доход от акции и дялови участия, Други доходи и Други разходи.

Нетният доход от лихви на ЕЦБ отбеляза увеличение с 410 млн. евро до 2686 млн. евро (виж Графика 12), главно поради по-високия доход от лихви както по чуждестранните резервни активи, така и по ценните книжа, държани за целите на паричната политика.

Графика 12

Нетен доход от лихви

(млн. евро)

Източник: ЕЦБ.

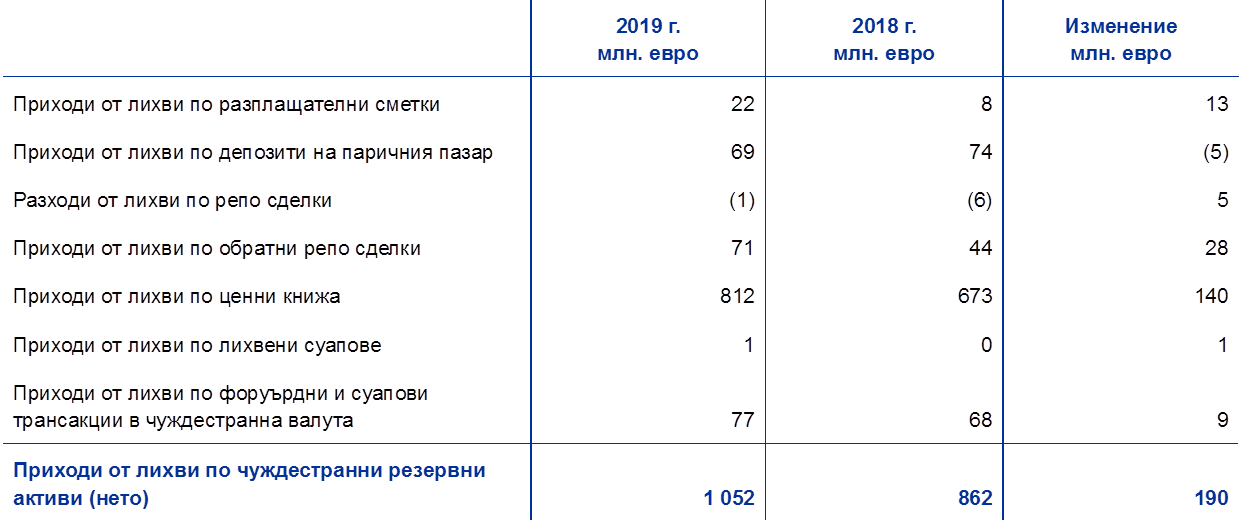

Нетният доход от лихви по чуждестранните резервни активи се увеличи със 190 млн. евро до 1052 млн. евро, главно в резултат от по-високите приходи от лихви по ценните книжа, деноминирани в щатски долари.

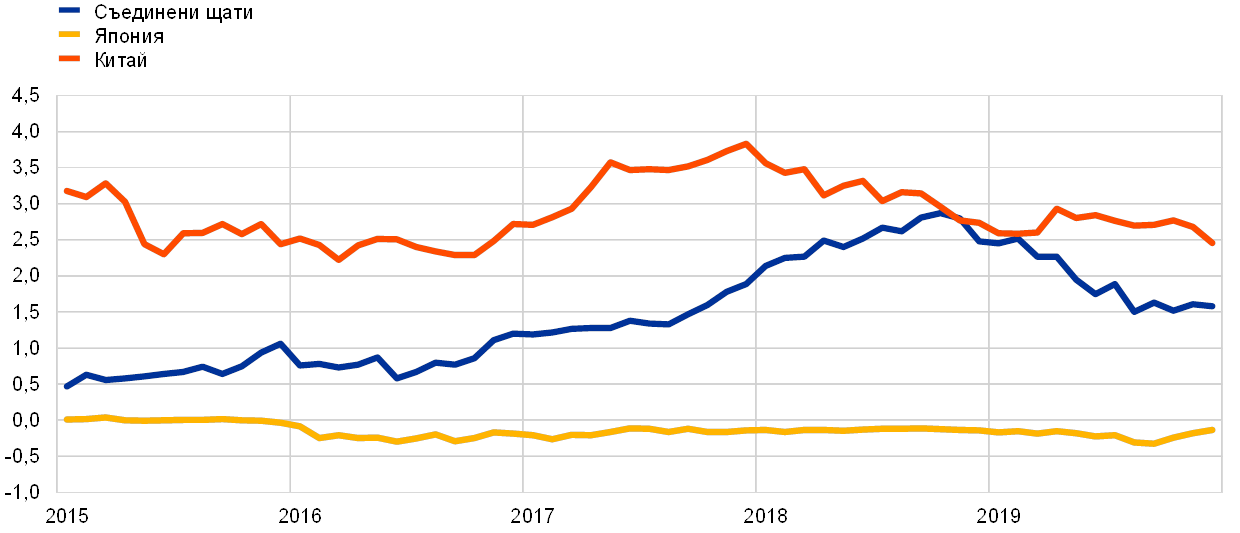

Поради възходящия тренд в доходността на ценни книжа в щатски долари през по-голямата част от 2018 г. (виж Графика 13), по-специално при късите матуритети, ЕЦБ придоби ценни книжа с по-висока доходност, увеличавайки по този начин средната доходност по портфейла си в щатски долари в сравнение с предходната година. Това оказа положително въздействие върху дохода от лихви по този портфейл през 2019 г.

Графика 13

Доходност на двегодишни държавни облигации в Съединените щати, Япония и Китай

(проценти годишно; данни от края на месеца)

Източник: ЕЦБ.

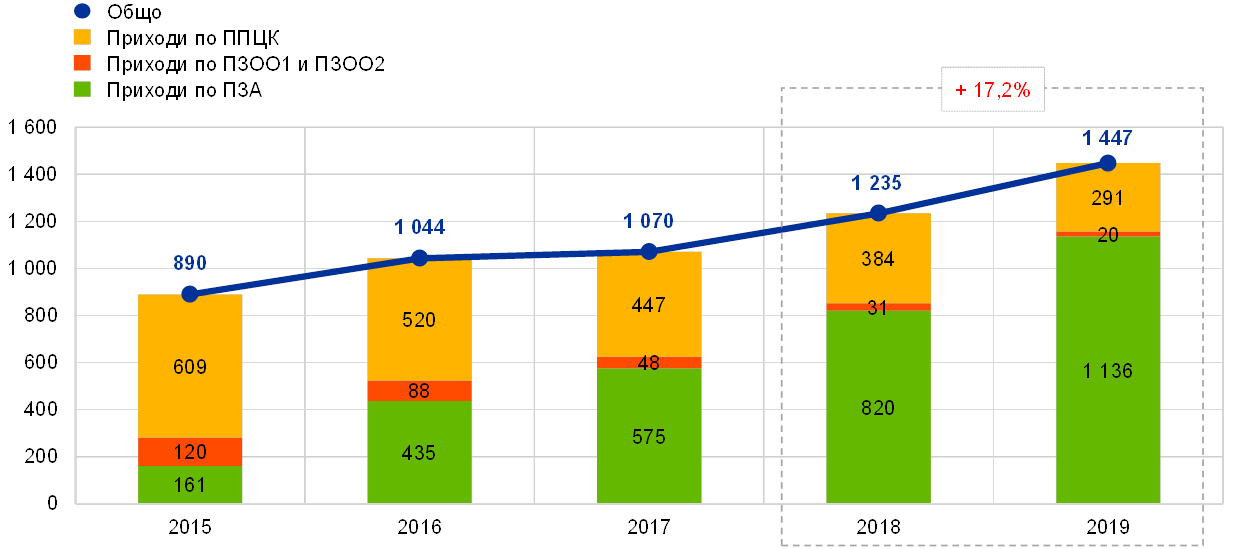

През 2019 г. нетният доход от лихви по ценни книжа, държани за целите на паричната политика, е 1447 млн. евро – с 212 млн. евро повече, отколкото през 2018 г. (виж Графика 14). Нетният доход от лихви, генериран от ценни книжа по програмата за закупуване на активи, се увеличи с 316 млн. евро до 1136 млн. евро. Нарастването произтича главно от портфейла по програмата за закупуване на активи на публичния сектор поради по-големия среден размер на наличностите и по-високата средна доходност на портфейла през годината в сравнение с 2018 г. По-специално, средната доходност по портфейла е нараснала през последните две години благодарение на i) ценните книжа с по-висока доходност, придобити през 2018 г., в сравнение със средната доходност по портфейла в ретроспективен план, и ii) реинвестирането на погашенията по главници през 2019 г. при по-висока доходност в сравнение с изплатените ценни книжа. Същевременно средната доходност по държавните облигации от еврозоната остана на ниско равнище през 2019 г. (виж Графика 15). Този по-голям нетен доход от лихви по ценни книжа, придобити по програмата за закупуване на активи, повече от компенсира спада на нетния доход от лихви по портфейлите по програмата за пазарите на ценни книжа и първата и втората програма за закупуване на обезпечени облигации. Той намаля със 104 млн. евро до 311 млн. евро поради спада в размера на тези портфейли в резултат от настъпването на падежа на ценни книжа. През 2019 г. ценните книжа, държани за целите на паричната политика, генерираха около 54% от нетния доход от лихви на ЕЦБ.

Графика 14

Нетен доход от лихви по ценни книжа, държани за целите на паричната политика

(млн. евро)

Източник: ЕЦБ.

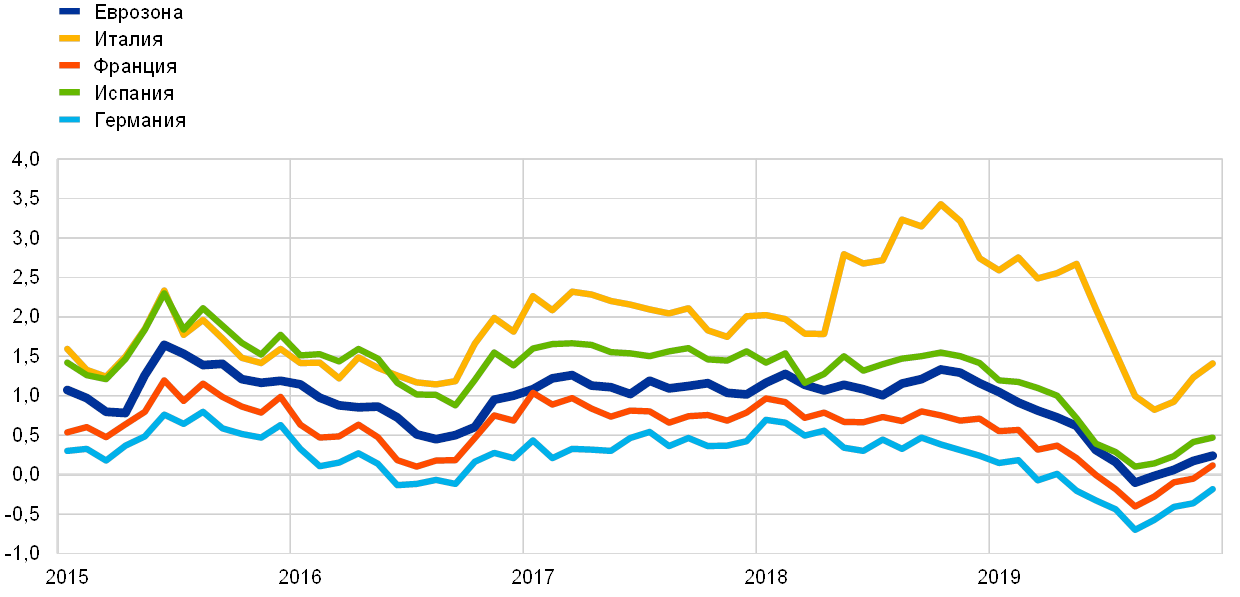

Графика 15

Доходност на 10-годишните държавни облигации в еврозоната

(проценти годишно; данни от края на месеца)

Източник: ЕЦБ.

Както доходът от лихви по дела на ЕЦБ в общото количество евробанкноти в обращение, така и разходът за лихви, свързан с олихвяване на вземанията на НЦБ във връзка с прехвърлянето на валутни резерви, имаха нулева стойност поради нулевия лихвен процент, прилаган от Евросистемата в основните операции по рефинансиране (ООР).

Показателят друг нетен доход от лихви отбеляза спад, основно поради по-ниския доход от лихви по портфейла от собствени средства в резултат на условията на ниска доходност в еврозоната.

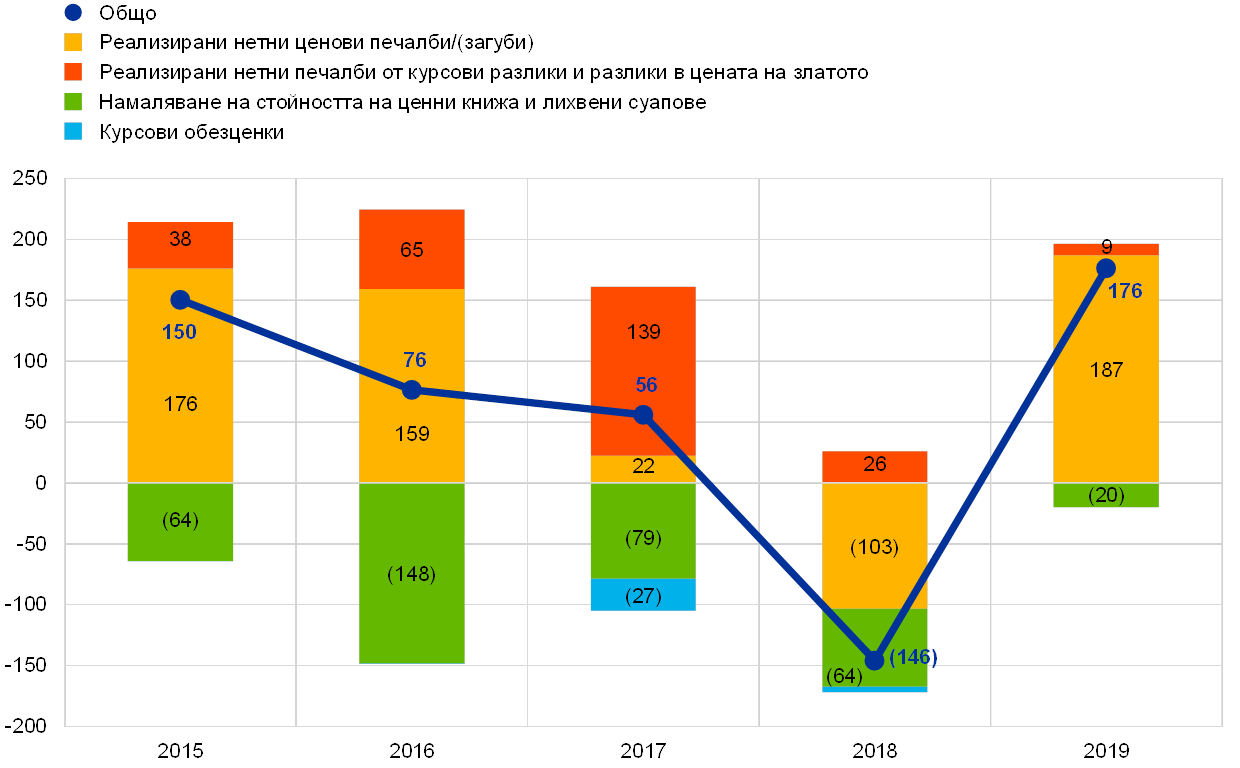

Нетният резултат от финансовите операции и намаляването на стойността на финансови активи беше печалба в размер на 176 млн. евро (виж Графика 16). Този резултат е с 322 млн. евро по-висок, отколкото през 2018 г., главно поради по-добрите нетни реализирани ценови резултати.

През 2019 г. бе реализирана нетна ценова печалба от продажби на ценни книжа, предимно поради ценови печалби по деноминирани в щатски долари ценни книжа, тъй като пазарната им стойност бе благоприятно повлияна от спада на доходността на облигациите в щатски долари през годината.

Графика 16

Реализирани резултати и намаляване на стойност

(млн. евро)

Източник: ЕЦБ.

Освен това сумата от 84 млн. евро бе освободена от общите провизии на ЕЦБ за риск в отчета за приходите и разходите на 31 декември 2019 г., за да бъде изпълнено изискването за горна граница на общите провизии за риск, която се определя от внесения капитал от НЦБ от еврозоната (виж раздел 1.3.2 „Финансови ресурси“).

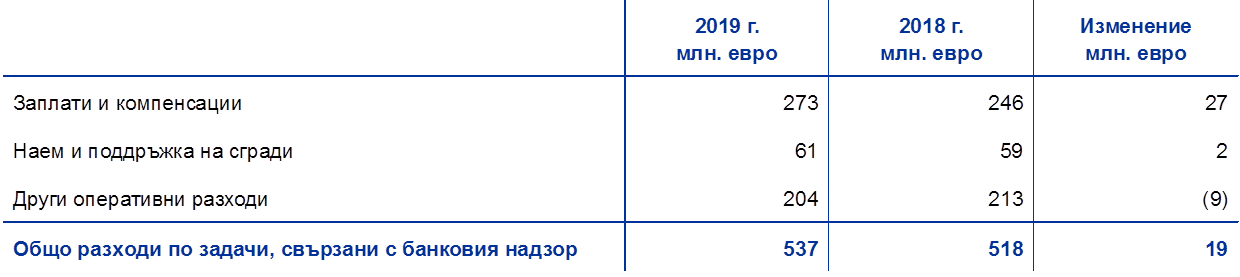

Общият размер на оперативните разходи на ЕЦБ, включително за амортизация и услуги по производството на банкноти, отбеляза нарастване с 42 млн. евро до 1156 млн. евро (виж Графика 17). Увеличението спрямо 2018 г. се дължи предимно на по-високите разходи за персонала поради i) по-голямата му средна численост през 2019 г., основно в банковия надзор, и ii) по-високите разходи, свързани с други дългосрочни компенсации, главно поради по-ниския дисконтов процент, използван в актюерската оценка в края на 2019 г. Поради прилагането на новата политика за лизингите през 2019 г. разходите за наем, свързани с наемни договори, отчитани преди при административните разходи, вече се записват като амортизация. В резултат на това административните разходи са по-ниски, а разходите за амортизация – по-високи спрямо предходната година. Административните разходи намаляха и поради по-ниските разходи за служители от агенции и външни консултантски услуги.

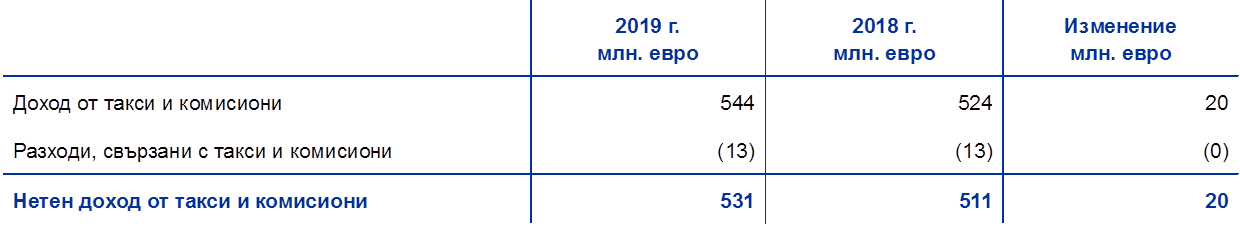

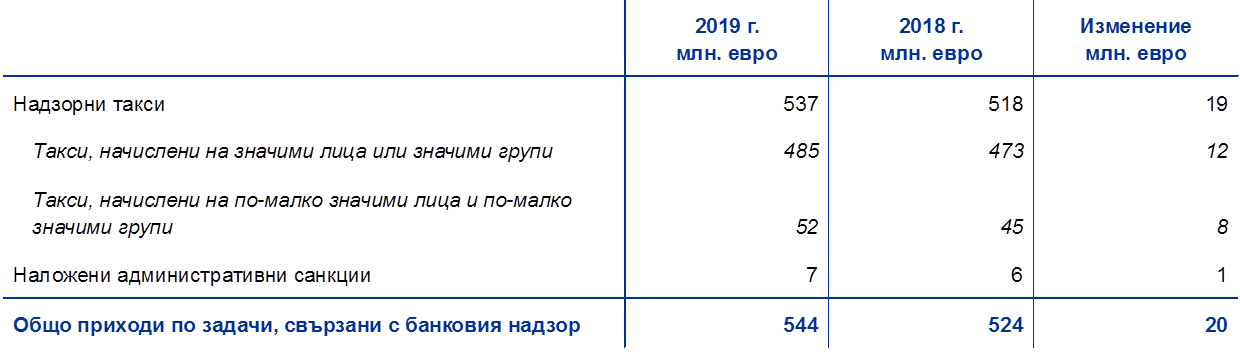

Свързаните с банковия надзор разходи се покриват изцяло от такси, които се начисляват на поднадзорните лица.[12]

Графика 17

Оперативни разходи и надзорни такси

(млн. евро)

Източник: ЕЦБ.

Забележки: Оперативните разходи се поделят между централнобанковата функция и банковия надзор. Между двете категории се разпределят разходите за общи услуги, които предоставят спомагателните структурни звена в ЕЦБ. Тези общи услуги се предоставят от съществуващите спомагателни структурни звена в ЕЦБ и включват сграден фонд, управление на човешките ресурси, административни услуги, бюджетиране и контрол, счетоводство, правни услуги, комуникации и преводачески услуги, вътрешен одит, статистически и ИТ услуги.

1.4 Управление на риска

Управлението на риска е изключително важна част от дейността на ЕЦБ. То се извършва чрез непрекъснат процес на i) идентифициране и оценка на рисковете, ii) преразглеждане на стратегията и политиките по отношение на рисковете, iii) прилагане на мерки за редуциране на рисковете, и iv) наблюдаване и докладване на рисковете. За всички тях са разработени ефикасни методологии, процеси и системи.

Диаграма 1

Цикъл на управление на риска

ЕЦБ е изложена както на финансови, така и на операционни рискове. В следващите раздели са представени тези рискове, техните източници и приложимите рамки за контрол на риска.

1.4.1 Финансови рискове

Изпълнителният съвет предлага политики и процедури, които осигуряват подходящо ниво на защита срещу финансовите рискове, на които е изложена ЕЦБ. Комитетът за управление на риска, който се състои от експерти от централните банки от Евросистемата, допринася, освен всичко останало, към наблюдението, измерването и докладването на финансовите рискове, свързани с баланса на Евросистемата, и определя и преразглежда свързаните с това методологии и рамки. По този начин комитетът помага на органите за вземане на решения да осигуряват подходящо равнище на защита на Евросистемата.

Финансови рискове възникват от основните дейности на ЕЦБ и свързаните с тях експозиции. Рамките за контрол и лимитите на риска, които ЕЦБ прилага при управлението на своя рисков профил, варират според вида операция, отразявайки политиката или инвестиционните цели на различните портфейли и рисковите характеристики на базовите активи.

ЕЦБ използва редица вътрешно разработени техники за оценка, за да наблюдава и оценява рисковете. Тези техники се основават на рамка за съвместна симулация на пазарен и кредитен риск. Основните концепции, техники и допускания при моделирането, които са в основата на измерителите на риска, се опират на секторни стандарти и на налични пазарни данни. В типичния случай за количественото изразяване на риска се използва показателят „очакван недостиг“ (ES)[13], с доверителна вероятност 99%, за едногодишен срок. За изчислението на риска се използват два подхода: i) счетоводен подход, при който сметките за преоценка на ЕЦБ се разглеждат като буфер в изчисляването на прогнозния риск съгласно всички приложими счетоводни правила, и ii) финансов подход, при който сметките за преоценка не се вземат предвид като буфер при пресмятането на риска. Освен това ЕЦБ изчислява други измерители на риска с различна доверителна вероятност, извършва анализи на чувствителността и на стрес сценарии и оценява дългосрочните перспективи за експозициите и дохода, за да поддържа изчерпателна картина на рисковете.[14]

През годината общият размер на рисковете на ЕЦБ намаля. В края на 2019 г. съвкупността от финансови рискове по всички портфейли на ЕЦБ взети заедно, измерена посредством очаквания недостиг (ES) при доверителна вероятност 99% за едногодишен срок с прилагане на счетоводния подход, възлизаше на 8,1 млрд. евро, т.е. с 1,1 млрд. евро по-малко от оценката на рисковете в края на 2018 г. Спадът отразява по-ниския валутен и лихвен риск в инвестиционните портфейли на ЕЦБ, подобрението на кредитното качество на ценните книжа, държани в портфейлите на ЕЦБ, и изплащането на ценни книжа по програмата за пазарите на ценни книжа и първата и втората програма за закупуване на обезпечени облигации.

Кредитен риск произтича от портфейлите на ЕЦБ по паричната политика, деноминирания в евро портфейл от собствени средства и валутните резерви. Макар че ценните книжа, държани за целите на паричната политика, се оценяват по амортизирана стойност, подлежаща на обезценка, и следователно при отсъствие на продажби не са изложени на ценови промени, свързани с миграция на кредитен рейтинг, те все пак са изложени на риск от кредитно неизпълнение. Деноминираните в евро собствени средства и валутните резерви се оценяват по пазарна цена и съответно са изложени на риск от миграция на кредитен рейтинг и риск от неизпълнение. Кредитният риск намаля спрямо предходната година поради подобряване на кредитното качество на някои европейски държавни облигации и поради изплащането на ценни книжа от наличностите по програмата за пазарите на ценни книжа.

Кредитният риск се редуцира предимно посредством прилагането на критерии за допустимост, процедури за комплексна проверка и лимити, които се различават за различните портфейли.

Валутен и стоков риск произтичат от наличностите на ЕЦБ в чуждестранна валута и злато. Валутният риск намаля в сравнение с предходната година поради по-високите сметки за преоценка, които служат като буфери срещу неблагоприятни обменни курсове и колебания в цената на златото.

Предвид ролята на тези активи в паричната политика ЕЦБ не хеджира свързаните с тях валутни и стокови рискове. Вместо това тези рискове се редуцират посредством съществуването на сметки за преоценка и диверсификация на наличностите между различни валути и злато.

Валутните резерви и деноминираните в евро собствени средства на ЕЦБ се инвестират главно в ценни книжа с фиксиран доход и са изложени на пазарен лихвен риск, като се има предвид, че се оценяват по пазарна цена. Валутните резерви на ЕЦБ се инвестират главно в активи със сравнително кратък матуритет (виж Графика 6 в раздел 1.3.1 „Баланс“), докато активите в портфейла от собствени средства като цяло имат по-дълги матуритети (виж Графика 8 в раздел 1.3.1 „Баланс“). Този компонент на риска, измерен чрез счетоводния подход, намаля в сравнение с 2018 г. в отражение на динамиката на условията на пазара.

Пазарният лихвен риск на ЕЦБ се редуцира посредством политики за разпределение на активите и сметки за преоценка.

ЕЦБ е изложена също така и на лихвен риск, произтичащ от несъответствието между лихвения доход по нейните активи и лихвите, изплащани по пасивите ѝ, което оказва влияние върху нейния нетен доход от лихви. Този риск не е пряко свързан с конкретен портфейл, а по-скоро със структурата на баланса на ЕЦБ като цяло, и по-специално със съществуването на матуритетни несъответствия и несъответствия в доходността между активите и пасивите. Той се наблюдава посредством прогнози за рентабилността на ЕЦБ, които показват, че се очаква ЕЦБ да продължи да получава нетен доход от лихви през следващите години.

Този тип риск се управлява посредством политики за разпределение на активите и се редуцира допълнително от наличието на нелихвоносни пасиви в баланса на ЕЦБ.

1.4.2 Операционен риск

Управлението на операционния риск[15] на ЕЦБ обхваща всички нефинансови рискове.

Изпълнителният съвет отговаря за политиката и рамката за управление на операционния риск на ЕЦБ и ги одобрява. Комитетът за управление на операционния риск (ORC) подпомага Изпълнителния съвет при изпълнението на неговата роля да контролира управлението на операционните рискове. Управлението на операционния риск е неразделна част от структурата на институционалното управление на ЕЦБ[16] и от управленческите процеси.

Главната цел на рамката на ЕЦБ за управление на операционния риск е да допринася за това ЕЦБ да изпълнява мисията и целите си, защитавайки същевременно нейната репутация и активи от загуба, злоупотреба или вреда. Съгласно рамката за управление на операционния риск всяко структурно звено има задължението да идентифицира, подлага на оценка, предприема действия, отчита и наблюдава своите операционни рискове, инциденти и мерки за контрол. В този смисъл политиката на ЕЦБ по отношение на поносимостта към риск дава насоки за стратегиите за реакция на риска и процедурите за приемане на рисковете. Тя е свързана с петстепенна матрица на риска, която се основава на скали за категоризиране на въздействието и вероятността посредством количествени и качествени критерии.

Средата, в която работи ЕЦБ, е изложена на все по-сложни заплахи и с текущите ѝ дейности е свързан широк диапазон от операционни рискове. Опасенията на ЕЦБ са съсредоточени главно върху разнообразни нефинансови рискове, свързани с хора, информация, системи, процеси и външни трети страни. Ето защо ЕЦБ е въвела процеси за улесняване на текущото и ефикасно управление на операционните рискове и за интегриране на информацията за рисковете в процеса на вземане на решения. Освен това тя съсредоточава усилията си върху засилване на своята устойчивост. В тази връзка са установени структури за действие и планове за извънредни обстоятелства, така че да се осигури непрекъснатост на критично важните функции в случай на срив.

2 Финансов отчет на ЕЦБ

2.1 Баланс към 31 декември 2019 г.

Забележки: Възможно е общите суми във финансовия отчет и в таблиците в приложенията да не се равняват поради закръгляване. Цифрите 0 и (0) показват закръглени към нула положителни или отрицателни стойности, а знакът (-) показва нулева стойност.

Франкфурт на Майн, 11 февруари 2020 г.

Европейска централна банка

Кристин Лагард

Председател

2.3 Счетоводна политика

Форма и представяне на финансовия отчет

Финансовият отчет на ЕЦБ е изготвен в съответствие със следните принципи на счетоводната политика[17], за които Управителният съвет на ЕЦБ счита, че осигуряват честно представяне на финансовия отчет и същевременно отразяват характера на централнобанковата дейност.

Счетоводни принципи

Прилагат се следните счетоводни принципи: икономическа реалистичност и прозрачност, благоразумие, признаване на събития, настъпили след датата на баланса, същественост, принцип на действащото предприятие, принцип на текущото начисляване, последователност и съпоставимост.

Признаване на активи и пасиви

Актив или пасив се признава в баланса само в случаите, когато е вероятно свързана бъдеща икономическа полза да се отчете като входящ или изходящ финансов поток на ЕЦБ, по същество всички свързани рискове и ползи са прехвърлени на ЕЦБ, а цената на придобиване или стойността на актива или размерът на задължението могат да бъдат надеждно измерени.

База на счетоводното отчитане

Отчетът е изготвен на база историческа стойност, модифицирана така, че да включва пазарна оценка на търгуемите ценни книжа (различни от държаните понастоящем за целите на паричната политика), златото и всички други балансови и задбалансови активи и пасиви, деноминирани в чуждестранна валута.

Трансакциите по финансови активи и пасиви се отразяват по сметките според датата, на която се осъществява плащането.

С изключение на спот трансакциите с ценни книжа трансакциите с финансови инструменти, деноминирани в чуждестранна валута, се записват по задбалансови сметки на датата на сделката. На датата на плащането задбалансовите счетоводни записи се сторнират и трансакциите се записват по баланса. Покупките и продажбите на чуждестранна валута се отразяват върху нетната валутна позиция на датата на сделката, като резултатите, произтичащи от продажбите, също се изчисляват на тази дата. Начислените лихви, премии и отстъпки, свързани с деноминирани в чуждестранна валута финансови инструменти, се изчисляват и осчетоводяват на дневна база, като валутната позиция също се променя ежедневно в резултат от тези начисления.

Активи и пасиви в злато и чуждестранна валута

Активите и пасивите, деноминирани в чуждестранна валута, се преизчисляват в евро по обменния курс на датата на баланса. Приходите и разходите се преизчисляват по обменния курс на датата на осчетоводяване. Преоценката на активите и пасивите в чуждестранна валута, включително балансови и задбалансови инструменти, се извършва валута по валута.

Преоценката по пазарна цена на активи и пасиви, деноминирани в чуждестранна валута, се извършва отделно от валутната преоценка.

Златото се оценява по пазарната цена към датата на баланса. Не се прави разграничение между разликите в ценовата и валутната преоценка на златото. Вместо това се осчетоводява единствена оценка на златото на база цената на унция чисто злато в евро, която за годината, приключваща на 31 декември 2019 г., се изчислява според обменния курс на еврото към щатския долар на 31 декември 2019 г.

Специалните права на тираж (СПТ) се определят като кошница от валути и стойността им се изчислява като претеглена сума на обменните курсове на пет основни валути (щатски долар, евро, китайски юан, японска йена и британска лира). Наличностите на ЕЦБ от СПТ са преизчислени в евро по обменния курс на еврото спрямо СПТ на 31 декември 2019 г.

Ценни книжа

Ценни книжа, държани за целите на паричната политика

Ценните книжа, държани понастоящем за целите на паричната политика, се отчитат по амортизирана стойност, подлежаща на обезценка.

Други ценни книжа

Търгуемите ценни книжа (различни от ценните книжа, държани понастоящем за целите на паричната политика) и други подобни активи се оценяват или по средни пазарни цени, или въз основа на съответната крива на доходност на датата на баланса, ценна книга по ценна книга. Включените в ценни книжа опции не се отделят за целите на оценката. За годината, приключваща на 31 декември 2019 г., са използвани средните пазарни цени от 30 декември 2019 г. Неликвидните акции и всякакви други капиталови инструменти, държани като постоянни инвестиции, се оценяват по цена на придобиване, подлежаща на обезценка.

Признаване на доходи

Приходите и разходите се признават за периода, в който са възникнали.[18] Реализираните печалби и загуби, произтичащи от продажбата на чуждестранна валута, злато и ценни книжа, се включват в отчета за приходите и разходите. Такива реализирани печалби и загуби се изчисляват въз основа на средната цена на съответния актив.

Нереализираните печалби не се признават за приход и се прехвърлят пряко по сметка за преоценка.

Нереализираните загуби се отразяват в отчета за приходите и разходите, ако в края на годината превишават предходни печалби от преоценка, записани в съответната сметка за преоценка. Такива нереализирани загуби от каквито и да е ценни книжа, валута или злато не се нетират с нереализираната печалба от други ценни книжа, валута или злато. В случай на такива нереализирани загуби по който и да е показател, отразен в отчета за приходите и разходите, неговата средна цена се намалява до обменния курс или пазарната цена в края на годината. Нереализираните загуби по лихвени суапове, включени в края на годината в отчета за приходите и разходите, се амортизират през следващите години.

Загубите от обезценка се включват в отчета за приходите и разходите и не се отписват през следващите години, освен ако обезценката намалее и намалението може да се свърже с наблюдаемо събитие, настъпило след първоначалното ѝ отчитане.

Премиите или отстъпките по ценни книжа се амортизират през остатъчния договорен срок на ценните книжа.

Обратни сделки

Обратните трансакции са операции, при които ЕЦБ купува или продава активи по споразумения за обратно изкупуване (репо сделки) или извършва кредитни операции срещу обезпечение.

При репо сделките ценните книжа се продават срещу парични средства, като същевременно се сключва споразумение за обратното им изкупуване от контрагента по договорена цена на определена бъдеща дата. Споразуменията за обратно изкупуване се отчитат като обезпечени депозити в пасивите на баланса. Ценните книжа, продадени в резултат на такова споразумение, остават в баланса на ЕЦБ.

При обратните репо сделки ценните книжа се купуват срещу парични средства, като същевременно се сключва споразумение за обратната им продажба на контрагента по договорена цена на определена бъдеща дата. Обратните репо сделки се отразяват като обезпечени заеми в активите на баланса, но не се включват в наличностите от ценни книжа на ЕЦБ.

Обратните трансакции (включително трансакции по предоставяне в заем на ценни книжа), осъществени по програма, предлагана от специализирана институция, се отразяват в баланса само когато обезпечението е предоставено под формата на парични средства, които все още не са инвестирани.

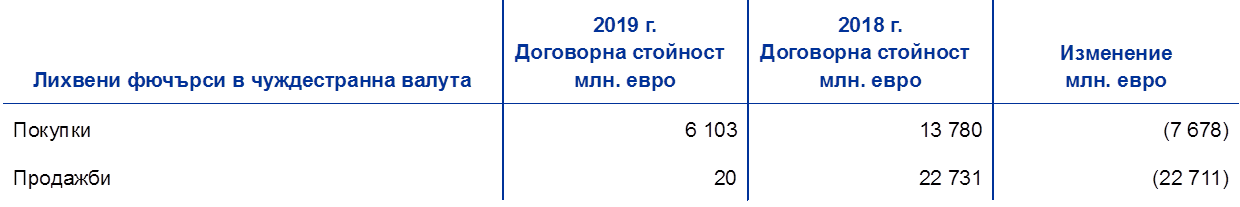

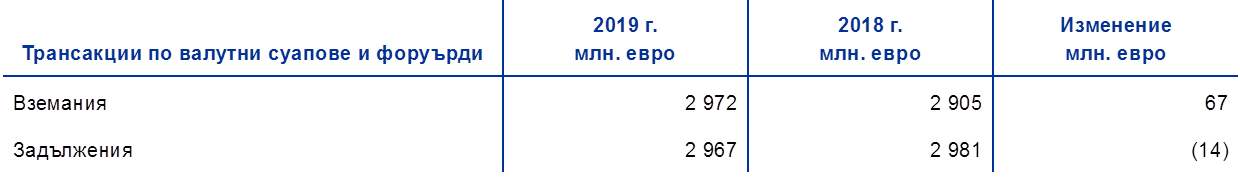

Задбалансови инструменти

Валутните инструменти, а именно валутни форуърдни трансакции, форуърд частта на валутни суапове и други валутни инструменти, свързани с обмяната на една валута в друга на определена бъдеща дата, се включват в нетната валутна позиция за целите на изчисляването на валутните печалби и загуби.

Лихвените инструменти се преоценяват инструмент по инструмент. Ежедневните промени в маржовете на отклонение на отворените лихвени фючърсни договори, както и лихвените суапове, чийто клиринг се извършва от централен контрагент, се записват в отчета за приходите и разходите. Оценяването на форуърдните трансакции с ценни книжа и на лихвени суапове, чийто клиринг не се извършва от централен контрагент, се осъществява от ЕЦБ въз основа на общоприети методи за оценка с използване на наблюдаеми пазарни цени и курсове и дисконтови фактори от датата на плащане до датата на оценката.

Събития, настъпили след приключването на баланса

Стойността на активите и пасивите се коригира за събития, настъпили между датата на годишния баланс и датата, на която Изпълнителният съвет разрешава представянето на годишния отчет на ЕЦБ за одобрение от Управителния съвет, ако такива събития се отразяват съществено върху състоянието на активите и пасивите към датата на баланса.

Важни събития, настъпили след датата на баланса, които не се отразяват върху състоянието на активите и пасивите към датата на баланса, се посочват в приложенията.

Салда в рамките на ЕСЦБ/Евросистемата

Салдата в рамките на ЕСЦБ възникват основно в резултат от презгранични плащания в Европейския съюз (ЕС), които се извършват в евро в резервни пари. В голямата си част тези трансакции са инициирани от субекти на частното право (т.е. кредитни институции, предприятия и частни лица). Техният сетълмент се извършва чрез TARGET2 – Трансевропейската автоматизирана система за брутен сетълмент на експресни преводи в реално време. Те пораждат двустранни салда по сметките в TARGET2 на централните банки от ЕС. Такива двустранни салда се нетират и след това се прехвърлят ежедневно на ЕЦБ, така че всяка национална централна банка (НЦБ) остава само с единствена двустранна нетна позиция към ЕЦБ. Плащания, извършени от ЕЦБ, чийто сетълмент е чрез TARGET2, също намират отражение в единствените нетни двустранни позиции. В счетоводните книги на ЕЦБ тези позиции представляват нетно вземане или задължение на всяка НЦБ към останалите банки от Европейската система на централните банки (ЕСЦБ). Салдата в рамките на Евросистемата на НЦБ от еврозоната към ЕЦБ, възникващи във връзка с TARGET2, както и други салда в рамките на Евросистемата, деноминирани в евро (напр. междинно разпределение на печалбата на ЕЦБ между НЦБ), се отразяват в баланса на ЕЦБ като единствена нетна позиция по активите или пасивите в показателя Други вземания в рамките на Евросистемата (нето) или в Други задължения в рамките на Евросистемата (нето). Салда в рамките на ЕСЦБ по сметки на НЦБ извън еврозоната към ЕЦБ, произтичащи от участието им в TARGET2,[19] се представят в показателя Задължения към резиденти извън еврозоната, деноминирани в евро.

Салда в рамките на Евросистемата, произтичащи от разпределянето на евробанкноти в нея, се включват като единствен нетен актив в показателя Вземания във връзка с разпределянето на евробанкноти в рамките на Евросистемата (виж „Банкноти в обращение“ по-долу).

Салда в рамките на Евросистемата, произтичащи от прехвърлянето на чуждестранни резервни активи към ЕЦБ от НЦБ, които се присъединяват към Евросистемата, са деноминирани в евро и се представят в показателя Задължения, еквивалентни на прехвърляне на валутни резерви.

Дълготрайни активи

Дълготрайните активи, включително нематериалните активи, но без земята и произведенията на изкуството, се оценяват по цена на придобиване минус амортизацията. Земята и произведенията на изкуството се оценяват по цена на придобиване. Главната сграда на ЕЦБ се оценява по цена на придобиване минус амортизация, подлежаща на обезценка. Що се отнася до амортизацията на главната сграда на ЕЦБ, разходите се причисляват към съответните компоненти на активи, чиято амортизация се извършва въз основа на оценка на полезния им живот. Амортизацията се изчислява на линейна база за очаквания полезен живот на актива, като се започне от тримесечието, след като той е станал достъпен за използване. Полезният живот, който се прилага към основните класове активи, е, както следва:

Периодът на амортизация по отношение на капитализираните разходи за основни ремонти, свързани със сегашните сгради под наем, където се помещава ЕЦБ, е коригиран така, че да бъдат взети предвид всякакви събития, които влияят върху очаквания полезен живот на засегнатия актив.

ЕЦБ извършва годишен тест за обезценка на своята главна сграда и свързани с офисни сгради активи с право на ползване (виж „Лизинг“ по-долу), въз основа на Международен счетоводен стандарт (МСС) 36 „Обезценка на активи“. Ако се установи показател за обезценка, който показва, че е възможно стойността на актива да е намаляла, се оценява възстановимата стойност. Ако възстановимата стойност е под нетната балансова стойност, в отчета за приходите и разходите се записва загуба от обезценка.

Дълготрайни активи на стойност под 10 000 евро се отписват в годината на придобиване.

Дълготрайни активи, които отговарят на критериите за капитализиране, но са все още в процес на строителство или разработване, се отчитат в показателя Незавършено капитално строителство. Свързаните с това разходи се прехвърлят към съответните показатели за дълготрайни активи, когато активите станат достъпни за ползване.

Лизинг

За всички лизинги, свързани с материален актив, съответният актив с право на ползване и пасив по лизинга се отчитат в баланса на началната дата на лизинга, като се записват съответно в показателите Материални и нематериални дълготрайни активи и Други (задължения).

Активите с право на ползване се оценяват по цена на придобиване минус амортизацията. В добавка към това свързаните с офисни сгради активи с право на ползване подлежат на обезценка (по темата за годишния тест за обезценка вижте „Дълготрайни активи“ по-горе). Амортизацията се изчислява на линейна база от началната дата или до края на полезния живот на актива с право на ползване, или до изтичането на срока на лизинга – което от двете настъпи по-рано.

Пасивът по лизинга първоначално се измерва по настоящата стойност на бъдещите плащания по него (включваща само лизинговите компоненти), дисконтирана с диференциалния лихвен процент на ЕЦБ. След това пасивът по лизинга се измерва по амортизирана стойност по метода на ефективния лихвен процент. Свързаните с това разходи за лихви се записват в отчета за приходите и разходите в показателя Други разходи за лихви. При промяна в бъдещи плащания по лизинг, произтичащи от промяна в индекс или друга преоценка на съществуващия договор, пасивът по лизинга се преизчислява. Всяко такова преизчисление води до съответна корекция на балансовата стойност на актива с право на ползване.

Краткосрочен лизинг със срок до 12 месеца и лизинг на активи с ниска стойност под 10 000 евро (в съответствие с прага, който се прилага за признаването на дълготрайни активи) се записват като разход в отчета за приходите и разходите.

Доходи след приключване на трудовите правоотношения, други дългосрочни компенсации и компенсации при напускане на ЕЦБ

ЕЦБ поддържа пенсионни програми с дефинирани доходи за своите служители, за членовете на Изпълнителния съвет и за членовете на Надзорния съвет, които са служители на ЕЦБ.

Пенсионната програма за служителите се финансира с активи, съхранявани във фонд за дългосрочни компенсации на служителите. Задължителните вноски от страна на ЕЦБ и на служителите се отразяват в стълба на дефинираните доходи в пенсионната програма. Служителите могат да правят допълнителни доброволни вноски в стълб на дефинирани вноски, който може да се използва за осигуряване на допълнителни компенсации.[20] Тези допълнителни компенсации се определят от размера на доброволните вноски заедно с възвръщаемостта от инвестирането им.

Налице са финансово необезпечени споразумения за доходи след приключване на трудовите правоотношения и други дългосрочни компенсации за членовете на Изпълнителния съвет и за членовете на Надзорния съвет, които са служители на ЕЦБ. За служителите са налице финансово необезпечени споразумения за различни от пенсии доходи след приключване на трудовите правоотношения и други дългосрочни компенсации и компенсации при напускане.

Нетно задължение по дефинирани доходи

Задължението, признато в баланса в показателя Други (задължения) във връзка с пенсионните програми с дефинирани доходи, включително други дългосрочни компенсации и компенсации при напускане, представлява настоящата стойност на задължението по дефинирани доходи на датата на баланса минус справедливата стойност на активите по пенсионните програми, използвани за финансиране на това задължение.

Размерът на задължението по пенсионните програми с дефинирани доходи се изчислява ежегодно от независими актюери, като се използва методът на прогнозна условна единица. Настоящата стойност на задължението по пенсионните програми с дефинирани доходи се изчислява, като се дисконтират очакваните бъдещи парични потоци, като се използва лихвен процент, който се определя въз основа на пазарната доходност на датата на баланса на висококачествени корпоративни облигации, деноминирани в евро, които имат матуритет, подобен на свързаното задължение.

Актюерски печалби и загуби могат да възникнат от наложени от опита корекции (ако действителните резултати са различни от по-рано направените актюерски допускания) и от промени в самите актюерски допускания.

Нетна стойност на дефинираните доходи

Нетната стойност на дефинираните доходи се разделя на компоненти, които се отразяват в отчета за приходите и разходите, и преизчисления по отношение на доходите след приключване на трудовите правоотношения, които се отразяват в баланса в показателя Сметки за преоценка.

Нетната стойност, отнесена в отчета за приходите и разходите, включва:

- начислените за годината разходи за текущо обслужване по дефинираните доходи;

- разходите за ретроспективно обслужване по дефинираните доходи в резултат от промяна в пенсионната програма;

- нетната лихва по нетното задължение по дефинирани доходи според дисконтовия лихвен процент;

- преизчисления по отношение на други дългосрочни компенсации и компенсации при напускане с дългосрочен характер, ако има такива, в тяхната цялост.

Нетната стойност, отразена в Сметки за преоценка, включва:

- актюерски печалби и загуби по задължението по дефинирани доходи;

- фактическата възвръщаемост на активите по пенсионната програма с изключение на средствата, включени в нетната лихва по нетното задължение по дефинирани доходи;

- всяка промяна в ефекта на таван на активите, с изключение на средствата, включени в нетната лихва по нетното задължение по дефинирани доходи.

Размерът им се оценява ежегодно от независими актюери, за да се определи съответното задължение във финансовите отчети.

Банкноти в обращение

ЕЦБ и НЦБ от еврозоната, които заедно образуват Евросистемата, емитират евробанкнотите.[21] Общата стойност на евробанкнотите в обращение се разпределя между централните банки от Евросистемата в последния работен ден на всеки месец в съответствие с алгоритъма за разпределяне на банкнотите.[22]

На ЕЦБ е разпределен дял от 8% от общата стойност на евробанкнотите в обращение, който се оповестява в пасивите на баланса в показателя Банкноти в обращение. Делът на ЕЦБ в общата емисия на евробанкноти е обезпечен с вземания от НЦБ. Тези лихвоносни вземания[23] са включени в подпоказателя Вземания в рамките на Евросистемата: вземания във връзка с разпределянето на евробанкноти в рамките на Евросистемата (виж „Салда в рамките на ЕСЦБ/Евросистемата“ по-горе). Приходите от лихви по тези вземания се включват в отчета за приходите и разходите в показателя Доход от лихви във връзка с разпределянето на евробанкноти в рамките на Евросистемата.

Междинно разпределение на печалбата

Сума, равна на сбора от дохода на ЕЦБ от евробанкноти в обращение и дохода, възникващ от ценни книжа, държани за целите на паричната политика и закупени по а) програмата за пазарите на ценни книжа, б) третата програма за закупуване на обезпечени облигации, в) програмата за закупуване на обезпечени с активи ценни книжа и г) програмата за закупуване на активи на публичния сектор, се разпределя през януари следващата година в междинно разпределение на печалбата, освен ако Управителният съвет не реши друго.[24] Сумата се разпределя изцяло, освен ако не надвишава нетната печалба на ЕЦБ за годината, и в зависимост от евентуални решения на Управителния съвет за прехвърляне към провизиите срещу финансови рискове. Управителният съвет може също така да вземе решение за приспадане от сумата на приходите от евробанкноти в обращение, подлежаща на междинно разпределение през януари, на разходите, направени от ЕЦБ във връзка с емитирането и обработката на евробанкноти.

Промени в счетоводната политика

До края на 2018 г. ЕЦБ отчиташе разходите, свързани с договори за наем, в показателя Административни разходи в отчета за приходите и разходите за срока на договора. След публикуването на Международния стандарт за финансово отчитане (МСФО) 16 „Лизинг“ ЕЦБ промени своята счетоводна политика, считано от 1 януари 2019 г. При първоначалното въвеждане ЕЦБ подложи на преоценка всички договори за наем, включващи дълготрайни активи, за да определи дали те отговарят на определението за лизинг съгласно новата счетоводна политика. Идентифицираните лизинги бяха признати чрез прилагане на модифицирания ретроспективен подход, според който активът с право на ползване е равностоен на свързания пасив по лизинга. В резултат на това сравнителната информация не се отчита повторно.

Получените в резултат от процедурата активи с право на ползване и пасиви по лизинг, признати в баланса на 1 януари 2019 г. в показателите Материални и нематериални дълготрайни активи и Други (задължения) са, както следва:

Свързаните разходи ще бъдат записани в отчета за приходите и разходите в показателите Други разходи за лихви и Амортизация на материални и нематериални дълготрайни активи.

Други въпроси

В съответствие с член 27 от Устава на ЕСЦБ и въз основа на препоръка на Управителния съвет Съветът на ЕС одобри назначаването на Baker Tilly GmbH & Co. KG Wirtschaftsprüfungsgesellschaft, Дюселдорф (Федерална република Германия) за външен одитор на ЕЦБ за период от пет години, който приключва в края на финансовата 2022 година. Този петгодишен период може да бъде удължен с най-много две допълнителни финансови години.

2.4 Приложения към баланса

Приложение 1 – Злато и вземания в злато

Към 31 декември 2019 г. ЕЦБ притежава 16 229 522 унции[25] чисто злато на пазарна стойност от 21 976 млн. евро (спрямо 18 193 млн. евро през 2018 г.). През 2019 г. не са извършвани сделки със злато, затова размерът на наличностите на ЕЦБ остава непроменен спрямо 31 декември 2018 г. Нарастването на равностойността в евро на тези наличности се дължи на повишаването на пазарната цена на златото в евро (виж „Активи и пасиви в злато и чуждестранна валута“ в раздел 2.3 „Счетоводна политика“ и приложение 14 Сметки за преоценка).

Приложение 2 – Вземания от резиденти извън еврозоната и в еврозоната, деноминирани в чуждестранна валута

Приложение 2.1 – Вземания от МВФ

Този актив представлява наличностите на ЕЦБ от СПТ и възлиза на 710 млн. евро към 31 декември 2019 г. (спрямо 692 млн. евро през 2018 г.). Той възниква в резултат от двустранното споразумение с Международния валутен фонд (МВФ) за покупко-продажба на СПТ, с което МВФ е упълномощен да организира продажби и да извършва покупки на СПТ срещу евро от името на ЕЦБ в границите на определени минимални и максимални равнища на наличностите. За счетоводни цели СПТ се третират като чуждестранна валута (виж „Активи и пасиви в злато и чуждестранна валута“ в раздел 2.3 „Счетоводна политика“). Увеличението на стойността на наличностите на ЕЦБ от СПТ се дължи на по-високия курс на СПТ спрямо еврото през 2019 г. и на получения през годината приход от лихви.

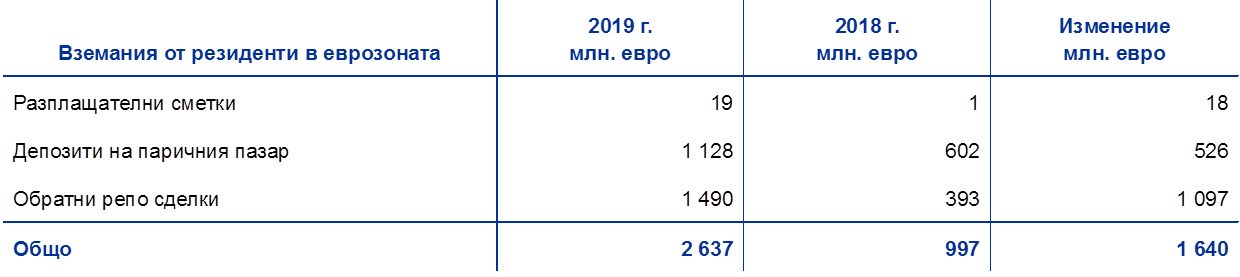

Приложение 2.2 – Салда в банки и инвестиции в ценни книжа, външни заеми и други външни активи, както и вземания от резиденти в еврозоната, деноминирани в чуждестранна валута

Тези два показателя включват салда в банки и заеми, деноминирани в чуждестранна валута, както и инвестиции в ценни книжа, деноминирани в щатски долари, японски йени и китайски юани.

Общата стойност на тези показатели се е увеличила през 2019 г. в резултат от реинвестирането на получени през годината приходи, основно от портфейла в щатски долари, както и от поскъпването на щатския долар и японската йена спрямо еврото.

Нетните валутни наличности на ЕЦБ[26] към 31 декември 2019 г. са, както следва:

Приложение 3 – Други вземания от кредитни институции в еврозоната, деноминирани в евро

Към 31 декември 2019 г. този показател се състои от салда по разплащателни сметки при резиденти в еврозоната в размер на 109 млн. евро (спрямо 300 млн. евро през 2018 г.).

Приложение 4 – Ценни книжа на резиденти в еврозоната, деноминирани в евро

Приложение 4.1 – Ценни книжа, държани за целите на паричната политика

Към 31 декември 2019 г. тази статия се състои от ценни книжа, придобити от ЕЦБ в рамките на трите програми за закупуване на обезпечени облигации (ПЗОО), програмата за пазарите на ценни книжа (ППЦК), програмата за закупуване на обезпечени с активи ценни книжа (ПЗОАЦК) и програмата за закупуване на активи на публичния сектор (ПЗАПС).[27]

Покупките по първата програма за закупуване на обезпечени облигации приключиха на 30 юни 2010 г., а по втората – на 31 октомври 2012 г. Управителният съвет реши да прекрати покупките по програмата за пазарите на ценни книжа на 6 септември 2012 г.

На 1 ноември 2019 г. Евросистемата възобнови нетните покупки на ценни книжа по програмата за закупуване на активи[28] със среден месечен темп от 20 млрд. евро. Това бе предшествано от десетмесечен период от края на 2018 г., в който Евросистемата само инвестираше в пълен размер погашенията по главници на ценни книжа с настъпващ падеж, придобити по програмата за закупуване на активи. Управителният съвет очаква нетните покупки да продължат толкова дълго, колкото е необходимо, за да засилят нерестриктивното въздействие на основните лихвени проценти на ЕЦБ, и да приключат малко преди той да започне да ги повишава. Управителният съвет също така възнамерява да продължи реинвестициите в продължителен период от време след датата, на която започне да повишава основните лихвени проценти на ЕЦБ, и във всеки случай толкова дълго, колкото е необходимо, за да се поддържат благоприятни условия на ликвидност и значителна степен на нерестриктивност на паричната политика.

Ценните книжа, закупени по всички тези програми, се оценяват по амортизирана цена на придобиване, подлежаща на обезценка (виж „Ценни книжа“ в раздел 2.3 „Счетоводна политика“).

Амортизираната стойност на ценните книжа, държани от ЕЦБ, и пазарната им стойност[29] (която не се записва в баланса и в отчета за приходите и разходите, а се предоставя единствено с цел съпоставка) са, както следва:

Намалението при амортизираната стойност на портфейлите, държани по първата и втората програма за закупуване на обезпечени облигации и програмата за пазарите на ценни книжа, се дължи на изплащания. Намалението при амортизираната стойност на ценните книжа, държани по програмата за закупуване на активи на публичния сектор, се дължи на нетния резултат от амортизацията на премии и отстъпки, който повече от компенсира извършените през последните два месеца на 2019 г. нетни покупки.

Управителният съвет подлага редовно на оценка финансовите рискове, свързани с ценните книжа, държани по всички тези програми.

Тестовете за обезценка се провеждат на годишна база, като се използват данните в края на годината, и се одобряват от Управителния съвет. При тези тестове показателите за обезценка се оценяват поотделно за всяка програма. В случаите, в които бяха установени показатели за обезценка, бяха извършени допълнителни анализи, за да се потвърди, че паричните потоци по базовите ценни книжа не са засегнати от събитието, свързано с обезценката. Въз основа на резултатите от тазгодишните тестове за обезценка ЕЦБ не е отчела загуби по ценните книжа, държани в нейните портфейли по паричната политика през 2019 г.

Приложение 5 – Вземания в рамките на Евросистемата

Приложение 5.1 – Вземания във връзка с разпределянето на евробанкноти в рамките на Евросистемата

Този показател включва вземания на ЕЦБ към НЦБ от еврозоната, свързани с разпределянето на евробанкноти в рамките на Евросистемата (виж „Банкноти в обращение“ в раздел 2.3 „Счетоводна политика“), и към 31 декември 2019 г. възлиза на 103 420 млн. евро (спрямо 98 490 млн. евро през 2018 г.). Олихвяването на тези вземания се изчислява ежедневно по последния разполагаем пределен лихвен процент, който Евросистемата прилага в търговете при основните операции по рефинансиране[30] (виж приложение 22.2 Доход от лихви във връзка с разпределянето на евробанкноти в рамките на Евросистемата).

Приложение 6 – Други активи

Приложение 6.1 – Материални и нематериални дълготрайни активи

На 31 декември 2019 г. тези активи обхващат следните показатели:

Считано от 1 януари 2019 г. ЕЦБ отчита в показателя Сгради с право на ползване основно наети офисни сгради, а в показателя Оборудване с право на ползване – съответните оперативни съоръжения в сградите, както и офисно и друго оборудване.

В края на годината бе проведен тест за обезценка по отношение на главната сграда на ЕЦБ и офисните сгради с право на ползване и не бяха отчетени загуби от обезценка.

Приложение 6.2 – Други финансови активи

Този показател се състои основно от инвестициите на собствените средства на ЕЦБ, държани като кореспондираща позиция на капитала и резервите и провизиите за финансови рискове. Той включва също така 3211 акции в Банката за международни разплащания (БМР) на цена на придобиване 42 млн. евро.

Компонентите на показателя са, както следва:

Нетното увеличение на този показател през 2019 г. се дължи основно на реинвестирането на приходите от лихви, генерирани по портфейла от собствени средства на ЕЦБ, и на нарастването на пазарната стойност на ценните книжа в този портфейл.

Приложение 6.3 – Разлики от преоценка на задбалансови инструменти

Този показател е съставен от промени в оценката на останалите неуредени към 31 декември 2019 г. трансакции по валутни суапове и форуърди (виж приложение 19 Трансакции по валутни суапове и форуърди). Тези промени в оценката са в размер на 619 млн. евро (спрямо 578 млн. евро през 2018 г.) и произтичат от преобразуването на такива трансакции в еквивалента им в евро по обменни курсове на датата на баланса в съпоставка със стойностите в евро, получени от преобразуването на трансакциите по средната цена на съответната чуждестранна валута на съответната дата (виж „Задбалансови инструменти“ и „Активи и пасиви в злато и чуждестранна валута“ в раздел 2.3 „Счетоводна политика“).

Приложение 6.4 – Начисления и разходи за бъдещи периоди

На 31 декември 2019 г. този показател възлиза на 2572 млн. евро (спрямо 2738 млн. евро през 2018 г.). Той обхваща главно начислената върху ценни книжа купонна лихва, включително неуредени лихвени плащания, изплатени при придобиване, на стойност 2431 млн. евро (спрямо 2589 млн. евро през 2018 г.) (виж приложение 2.2 Салда в банки и инвестиции в ценни книжа, външни заеми и други външни активи, както и вземания от резиденти в еврозоната, деноминирани в чуждестранна валута, приложение 4 Ценни книжа на резиденти в еврозоната, деноминирани в евро и приложение 6.2 Други финансови активи).

Освен това показателят включва: а) начислен доход от съвместни проекти на Евросистемата (виж приложение 27 Други доходи), б) различни предварителни плащания и в) начислен доход от лихви по други финансови активи и пасиви.

Приложение 6.5 – Други

На 31 декември 2019 г. този показател възлиза на 2221 млн. евро (спрямо 2039 млн. евро през 2018 г.) и обхваща главно начислените суми на междинното разпределение на печалбата на ЕЦБ на стойност 1431 млн. евро (спрямо 1191 млн. евро през 2018 г.) (виж „Междинно разпределение на печалбата“ в раздел 2.3 „Счетоводна политика“ и приложение 11.2 Други задължения в рамките на Евросистемата (нето)).

Той също така включва салда на стойност 757 млн. евро (спрямо 567 млн. евро през 2018 г.), свързани с неприключени към 31 декември 2019 г. трансакции по валутни суапове и форуърди, възникнали в резултат от преобразуването на такива трансакции в еквивалента им в евро по средната стойност на съответната валута на датата на баланса в съпоставка със стойностите в евро, по които трансакциите са осчетоводени първоначално (виж „Задбалансови инструменти“ в раздел 2.3 „Счетоводна политика“).

Към 31 декември 2018 г. този показател включваше и сумата от 244 млн. евро, съответстваща на годишните надзорни такси, дължими от поднадзорните лица, тъй като ЕЦБ фактурира тези такси на поднадзорните лица през декември 2018 г., а срокът за плащане беше през януари 2019 г. Надзорните такси за текущата година бяха фактурирани през октомври 2019 г. със срок за плащане през декември 2019 г., така че сумата беше до голяма степен събрана през същата финансова година.

Приложение 7 – Банкноти в обращение

Този показател включва дела на ЕЦБ от 8% от всички евробанкноти в обращение (виж „Банкноти в обращение“ в раздел 2.3 „Счетоводна политика“) и към 31 декември 2019 г. възлиза на 103 420 млн. евро (спрямо 98 490 млн. евро през 2018 г.)

Приложение 8 – Други задължения към кредитни институции от eврозоната, деноминирани в евро

Централните банки от Евросистемата имат възможност да приемат парични средства като обезпечение при операциите за предоставяне в заем на ценни книжа във връзка с програмата за закупуване на ценни книжа на публичния сектор, без да трябва да ги реинвестират. В случая на ЕЦБ тези операции се провеждат посредством специализирана институция.

Към 31 декември 2019 г. неприключените салда по такива трансакции за предоставяне в заем на ценни книжа във връзка с програмата за закупуване на активи на публичния сектор, извършени с кредитни институции от еврозоната, възлизат на 1325 млн. евро (спрямо 1399 млн. евро през 2018 г.). Получените като обезпечение парични средства бяха прехвърлени по сметки в TARGET2. Тъй като в края на годината паричните средства останаха неинвестирани, тези трансакции са отчетени в баланса (виж „Обратни сделки“ в раздел 2.3 „Счетоводна политика“).[31]

Приложение 9 – Задължения към други резиденти в еврозоната, деноминирани в евро

Приложение 9.1 – Други задължения

Към 31 декември 2019 г. този показател възлиза на 20 466 млн. евро (спрямо 9152 млн. евро през 2018 г.). Той включва депозити на Европейския инструмент за финансова стабилност (EFSF) и Европейския механизъм за стабилност (ЕМС). Съгласно член 21 от Устава на ЕСЦБ ЕЦБ може да действа като фискален агент в полза на институции, органи, служби или агенции на Съюза, органите на централна власт, регионалните, местните или други органи на публичната власт, други органи, регулирани от публичното право, или на публични предприятия на държавите членки.

В него са включени също депозити или плащания на средства, приемани от ЕЦБ, от участници в EURO1 и RT1[32] или от тяхно име, които се използват като гаранционен фонд за EURO1 или за поддържане на сетълмента в RT1.

Приложение 10 – Задължения към резиденти извън еврозоната, деноминирани в евро

Към 31 декември 2019 г. този показател възлиза на 7245 млн. евро (спрямо 10 361 млн. евро през 2018 г.). Най-големият му компонент е сумата от 3350 млн. евро (спрямо 3682 млн. евро през 2018 г.), произтичаща от постоянното реципрочно валутно споразумение с Федералната резервна банка на Ню Йорк. По силата на това споразумение Системата на Федералния резерв предоставя на ЕЦБ щатски долари посредством суап трансакции с цел да се осигури краткосрочно финансиране в щатски долари на контрагенти в Евросистемата. Едновременно с това ЕЦБ осъществява огледални суап трансакции с НЦБ от еврозоната, които използват получените средства, за да извършат операции за предоставяне на ликвидност в щатски долари под формата на обратни трансакции с контрагенти от Евросистемата. Тези огледални суап трансакции пораждат салда в рамките на Евросистемата между ЕЦБ и НЦБ (виж приложение 11.2 Други задължения в рамките на Евросистемата (нето)). Освен това суап трансакциите, извършени със Системата на Федералния резерв и НЦБ от еврозоната, пораждат вземания и задължения по форуърди, които се записват по задбалансовите сметки (виж приложение 19 Трансакции по валутни суапове и форуърди).

Показателят включва също така и сумата от 3271 млн. евро (спрямо 4619 млн. евро през 2018 г.), която се състои от салда, държани при ЕЦБ от централни банки извън еврозоната, които произтичат от или са кореспондираща позиция на трансакции, обработени чрез системата TARGET2. Намалението в тези салда през 2019 г. се дължи на плащания от резиденти извън еврозоната към резиденти в еврозоната.

Остатъкът от показателя се състои от сумата от 625 млн. евро (спрямо 2059 млн. евро през 2018 г.), която представлява неуредени трансакции за предоставяне в заем на ценни книжа във връзка с програмата за закупуване на активи на публичния сектор, извършени с резиденти извън еврозоната, при които като обезпечение са получени парични средства и те са прехвърлени по сметки в TARGET2 (виж приложение 8 Други задължения към кредитни институции от еврозоната, деноминирани в евро).

Приложение 11 – Задължения в рамките на Евросистемата

Приложение 11.1 – Задължения, еквивалентни на прехвърляне на валутни резерви

Това са задължения към НЦБ от еврозоната, възникнали от прехвърлянето към ЕЦБ на чуждестранни резервни активи при присъединяването на НЦБ към Евросистемата. Съгласно член 30.2 от Устава на ЕСЦБ внесените активи са фиксирани пропорционално на дела на НЦБ в записания капитал на ЕЦБ. След петгодишната корекция на теглата на НЦБ в алгоритъма за записване на капитала на ЕЦБ на 1 януари 2019 г. теглото на НЦБ от еврозоната в записания капитал на ЕЦБ намаля (виж приложение 15 Капитал и резерви). Това доведе до намаление на тези задължения с 448 млн. евро до 40 344 млн. евро, както е показано в таблицата по-долу.

Олихвяването на тези задължения се изчислява ежедневно по последния разполагаем пределен лихвен процент, който Евросистемата прилага в търговете си при основните операции по рефинансиране, коригиран така, че да отрази нулевата възвръщаемост на компонента злато (виж приложение 22.3 Олихвяване на вземанията на НЦБ във връзка с прехвърлянето на валутни резерви).

Приложение 11.2 – Други задължения в рамките на Евросистемата (нето)

През 2019 г. този показател се състои от салдата в TARGET2 на НЦБ от еврозоната към ЕЦБ и от сумата, дължима на НЦБ от еврозоната във връзка с междинното разпределение на печалбата на ЕЦБ (виж съответно „Салда в рамките на ЕСЦБ/Евросистемата“ и „Междинно разпределение на печалбата“ в раздел 2.3 „Счетоводна политика“).

Намалението на нетното задължение по TARGET2 се дължи главно на: а) нарастване на депозитите, приети от ЕЦБ в ролята ѝ на фискален агент (виж приложение 9 Задължения към други резиденти в еврозоната, деноминирани в евро); б) дохода от лихви от ценни книжа, държани за целите на паричната политика и в) изплащания на ценни книжа, придобити по програмата за пазарите на ценни книжа и първите две програми за закупуване на обезпечени облигации, чийто сетълмент е извършен посредством сметки в TARGET2. Въздействието на тези фактори е частично неутрализирано от а) нетните покупки по програмата за закупуване на активи, чийто сетълмент също е извършен посредством сметки в TARGET2; б) изплащането на разпределената печалба на ЕЦБ за 2018 г.; в) намалението на паричните средства, получени като обезпечение срещу предоставянето в заем на ценни книжа във връзка с програмата за закупуване на активи на публичния сектор (виж приложение 8 Други задължения към кредитни институции от еврозоната, деноминирани в евро и приложение 10 Задължения към резиденти извън еврозоната, деноминирани в евро) и г) сетълмента в TARGET2 на плащания от резиденти в еврозоната към резиденти извън еврозоната (виж приложение 10 Задължения към резиденти извън еврозоната, деноминирани в евро).

Олихвяването на позициите в TARGET2 с изключение на салдата, възникващи в резултат от огледални суап трансакции във връзка с операции по предоставяне на ликвидност в щатски долари, се изчислява ежедневно по последния разполагаем пределен лихвен процент, който Евросистемата прилага в търговете при своите основни операции по рефинансиране.

Приложение 12 – Други задължения

Приложение 12.1 – Разлики от преоценка на задбалансови инструменти

Този показател е съставен от промени в оценката на останалите неуредени към 31 декември 2019 г. трансакции по валутни суапове и форуърди (виж приложение 19 Трансакции по валутни суапове и форуърди). Тези промени в оценката са в размер на 709 млн. евро (спрямо 641 млн. евро през 2018 г.) и произтичат от преобразуването на такива трансакции в еквивалента им в евро по обменни курсове на датата на баланса в съпоставка със стойностите в евро, получени от преобразуването на трансакциите по средната цена на съответната чуждестранна валута на съответната дата (виж „Задбалансови инструменти“ и „Активи и пасиви в злато и чуждестранна валута“ в раздел 2.3 „Счетоводна политика“).

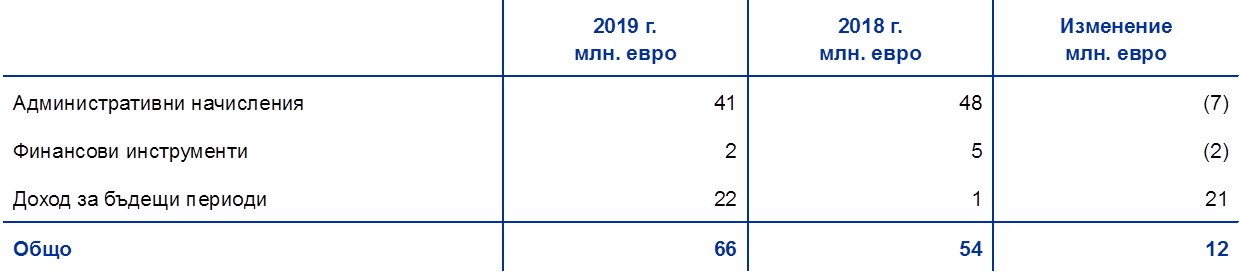

Приложение 12.2 – Начисления и доход за бъдещи периоди

На 31 декември 2019 г. този показател включва следните компоненти:

Приложение 12.3 – Други

На 31 декември 2019 г. този показател възлиза на 2188 млн. евро (спрямо 1178 млн. евро през 2018 г.). Той включва салда в размер на 662 млн. евро (спрямо 580 млн. евро през 2018 г.), свързани с неприключени към 31 декември 2019 г. трансакции по валутни суапове и форуърди (виж приложение 19 Трансакции по валутни суапове и форуърди). Тези салда са резултат от преобразуването на такива трансакции в еквивалента им в евро по средната стойност на съответната валута към датата на баланса в съпоставка със стойностите в евро, по които трансакциите са осчетоводени първоначално (виж „Задбалансови инструменти“ в раздел 2.3 „Счетоводна политика“).

В показателя е включен и пасив по лизинг в размер на 232 млн. евро, произтичащ от прилагането на новата счетоводна политика по отношение на лизинга, считано от 1 януари 2019 г. (виж „Лизинг“ и „Промени в счетоводната политика“ в раздел 2.3 „Счетоводна политика“).

В допълнение показателят включва нетното задължение по дефинирани доходи на ЕЦБ във връзка с доходи след приключване на трудовите правоотношения и други дългосрочни компенсации за нейните служители и членовете на Изпълнителния съвет, както и за членовете на Надзорния съвет, които са служители на ЕЦБ. Включени са също така и компенсациите при напускане на служителите на ЕЦБ.

Доходи след приключване на трудовите правоотношения, други дългосрочни компенсации и компенсации при напускане на ЕЦБ

Баланс

Сумите, признати в баланса в показателя Други (задължения) във връзка с доходи след приключване на трудовите правоотношения, други дългосрочни компенсации и компенсации при напускане на ЕЦБ, са, както следва:

Забележка: В колоната „Съвети“ са представени сумите и за Изпълнителния съвет, и за Надзорния съвет.

През 2019 г. настоящата стойност на задължението по дефинирани доходи спрямо служителите в размер на 2497 млн. евро (спрямо 1608 млн. евро през 2018 г.) включва финансово необезпечени компенсации в размер на 323 млн. евро (спрямо 226 млн. евро през 2018 г.), свързани с изплащането на доходи след приключване на трудовите правоотношения, различни от пенсии, други дългосрочни компенсации и компенсации при напускане на служители на ЕЦБ. Настоящата стойност на задължението по дефинирани доходи спрямо членовете на Изпълнителния съвет и членовете на Надзорния съвет в размер на 39 млн. евро (спрямо 29 млн. евро през 2018 г.) е свързана само с финансово необезпечени споразумения за доходи след приключване на трудовите правоотношения и други дългосрочни компенсации.

Преизчисления на нетното задължение по дефинирани доходи на ЕЦБ във връзка с доходи след приключване на трудовите правоотношения се признават в пасивите на баланса в показателя Сметки за преоценка. През 2019 г. загубите от преизчисляване в този показател в пасивите са в размер на 749 млн. евро (спрямо 129 млн. евро през 2018 г.) (виж приложение 14 Сметки за преоценка).

Промени в задължението по дефинирани доходи, активите по пенсионната програма и резултатите от преизчисления

Промените в настоящата стойност на задължението по дефинирани доходи са, както следва:

Забележка: В колоната „Съвети“ са представени сумите и за Изпълнителния съвет, и за Надзорния съвет.

1) Нетна стойност, включваща задължителните вноски и входящи/изходящи трансфери по пенсионните програми. Задължителните вноски, изплащани от служителите, са в размер на 7,4%, а от ЕЦБ – на 20,7% от основната заплата.

През 2019 г. общите загуби от преизчисления в размер на 763 млн. евро по задължението по дефинирани доходи възникват предимно в резултат от понижаването на дисконтовия процент от 2,3% през 2018 г. на 1,2% през 2019 г. Други фактори, обуславящи загубите от преизчисления, включват прилагането на нови таблици за смъртността, както и, в доста по-малка степен, корекции в резултат на опит, отразяващи разликата между актюерските допускания в доклада от предходната година и действителните данни.

През 2019 г. изплатените компенсации намаляха до 24 млн. евро (спрямо 46 млн. евро през 2018 г.), главно поради по-малкия размер на еднократни плащания при напускане на служители, одобрени за временната програма за кариерен преход. Програмата е въведена през 2017 г. за дългогодишни служители с цел да улесни доброволното им преминаване към кариера извън ЕЦБ при определени условия.

Промените през 2019 г. в справедливата стойност на активите по пенсионната програма за служителите в стълба на дефинираните доходи са, както следва:

Печалбата от преизчисления на активите по пенсионната програма през 2019 г. отразява факта, че реалната възвръщаемост на дяловете от фонда съществено надхвърля допусканията за приходите от лихви от активите по пенсионната програма.

Измененията през 2019 г. в резултатите от прeизчисления са, както следва:

Отчет за приходите и разходите

Сумите, признати в отчета за приходите и разходите през 2019 г., са, както следва:

Забележка: В колоната „Съвети“ са представени сумите и за Изпълнителния съвет, и за Надзорния съвет.

През 2019 г. общият размер на загубите от преизчисление по други дългосрочни компенсации и компенсации при напускане на ЕЦБ, признат пряко в отчета за приходите и разходите, е в размер на 18 млн. евро. По-голямата част от тази сума е свързана с други дългосрочни компенсации и се дължи главно на понижаването на дисконтовия процент от 2,3% през 2018 г. на 1,2% през 2019 г.

Разходите за текущо обслужване намаляват през 2019 г. до 92 млн. евро (спрямо 98 млн. евро през 2018 г.), главно поради повишаването на дисконтовия лихвен процент от 2,1% през 2017 г. на 2,3% през 2018 г.[33]

Основни допускания

При изготвянето на оценките, посочени в това приложение, независимите актюери са използвали приетите от Изпълнителния съвет допускания за целите на отчитането и оповестяването на данните. Основните допускания, използвани за изчисляване на задължението по доходи след приключване на трудовите правоотношения и други дългосрочни компенсации са, както следва:

1) Тези допускания се използват за изчисляване на задължението по дефинирани доходи на ЕЦБ, което се финансира от активи с базисна капиталова гаранция.

2) Освен това се допуска възможно индивидуално повишение на заплатите до 1,8% годишно в зависимост от възрастта на участващите в пенсионната програма.

3) Съгласно правилата, свързани с пенсионната програма на ЕЦБ, пенсиите ще се увеличават годишно. Ако общата корекция на заплатите за служителите на ЕЦБ е под равнището на инфлацията на цените, всяко увеличение на пенсиите ще бъде в съответствие с общата корекция на заплатите. Ако общата корекция на заплатите надвишава инфлацията на цените, първата ще се прилага, за да се определи увеличението на пенсиите, при условие че финансовото състояние на пенсионните програми на ЕЦБ позволява такова увеличение.

Наред с това доброволните вноски на служителите в стълба на дефинирани вноски през 2019 г. са в размер на 171 млн. евро (спрямо 140 млн. евро през 2018 г.). Тези вноски са инвестирани в активите по пенсионната програма и пораждат съответстващо задължение на същата стойност.

Приложение 13 – Провизии

Този показател се състои основно от провизии за финансови рискове. През 2019 г. обхватът му беше разширен, така че да обхване всички финансови рискове (т.е. пазарен, ликвиден и кредитен риск). Преди това той обхващаше само валутен риск, лихвен риск, кредитен риск и риск, свързан с промяна в цената на златото.

Провизиите за финансовите рискове ще се използват до необходимата според Управителния съвет степен за компенсиране на бъдещи реализирани и нереализирани загуби. Въз основа на оценката на ЕЦБ за експозицията ѝ на тези рискове и като се вземат предвид редица фактори, всяка година се преразглежда дали продължава необходимостта от такива провизии и какъв да бъде размерът им. Размерът на провизиите, заедно с всички суми, държани в общия резервен фонд, не могат да надвишават стойността на капитала на ЕЦБ, внесен от НЦБ от еврозоната.

Като взе предвид i) намаляването на теглото на НЦБ от еврозоната в записания капитал на ЕЦБ в резултат от коригирането на алгоритъма за записването на капитала на ЕЦБ на всеки пет години към 1 януари 2019 г. (виж приложение 15 Капитал и резерви) и ii) резултатите от оценката на експозицията на ЕЦБ на финансови рискове, Управителният съвет взе решение да освободи на 31 декември 2019 г. провизии на ЕЦБ за финансови рискове в размер на 84 млн. евро, за да се съобрази с максималния допустим размер. Така на 31 декември 2019 г. провизиите за финансови рискове възлизат на 7536 млн. евро – сума, равностойна на внесения капитал на ЕЦБ, изплатен от НЦБ от еврозоната, към същата дата.

Приложение 14 – Сметки за преоценка

Този показател се състои основно от салда за преоценка, произтичащи от нереализирани печалби по активите, пасивите и задбалансовите инструменти (виж „Признаване на приходите“, „Активи и пасиви в злато и чуждестранна валута“, „Ценни книжа“ и „Задбалансови инструменти“ в раздел 2.3 „Счетоводна политика“). Той също така включва преизчисления на нетното задължение по дефинирани доходи на ЕЦБ във връзка с доходи след приключване на трудовите правоотношения (виж „Доходи след приключване на трудовите правоотношения, други дългосрочни компенсации и компенсации при напускане на ЕЦБ“ в раздел 2.3 „Счетоводна политика“ и приложение 12.3 Други).

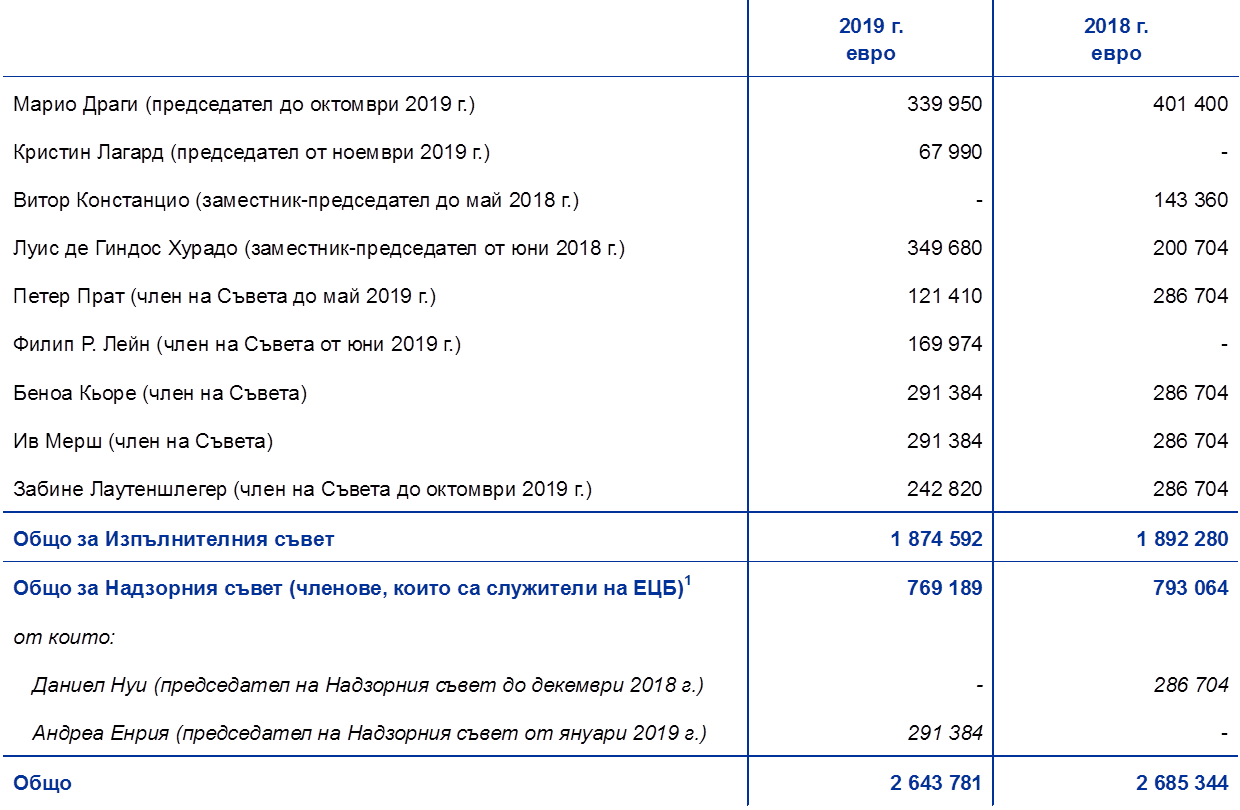

Увеличението на размера на сметките за преоценка се дължи предимно на покачването на цената на златото и на поевтиняването на еврото спрямо щатския долар и японската йена през 2019 г.